-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2024-08-09 08:57浏览次数:5423来源:本站

摘要:

1、美国7月新增非农就业人数录得11.4万人,低于预期的17.5万人,同时前值下修至17.9万人。

2、7月平均时薪同比增速录得3.6%,分别低于预期的3.7%和前值的3.8%,6月职位空缺与、失业人数比录得1.13,较5月下降,为2021年6月以来的最低水平,但劳动力市场仍处于需求大于供给的状态。

3、在当下劳动力市场出现显著恶化概率较低的情况下,美联储或更偏向采取预防式降息来确保流动性及金融市场稳定,当前过度乐观的市场预期后继或将出现反转,进而导致长端美债收益率及美元指数在企稳后或将逐步回升。

正文:

美国7月新增非农就业人数录得11.4万人,低于预期的17.5万人,同时前值下修至17.9万人。细分项来看,6月美国非农就业人数的增长主要由教育和保健服务(+5.7万人)、建筑业(+2.5万人)、及休闲和酒店业(+2.3万人)推动,而信息业缩减2万人,为此次主要负贡献行业。从结构上看,服务业和政府部门虽仍是就业市场的主要贡献行业,但贡献率有所降低。服务业较前值下降5.3万人至7.2万人、政府部门较前值下跌2.6万人下降至1.7万人、教育和保健服务下降2.2万人至5.7万人。总体来说,就业市场广泛走弱,教育保健业和政府吸纳就业有所减少,在过去几个月中为新增就业主要支撑。

图1美国劳动力市场超预期走弱

数据来源:Wind,瑞达期货研究院

失业率在7月录得4.3%,高于前值及预期的4.1%;劳动参与率录得62.7%,略高于前值与预期的62.6%。劳动力市场需求方面,6月JOLTS职位空缺数录得818.4万人,较前值823万人有所下降。分析指出,7月份的飓风天气导致美国得克萨斯州大范围停电,致7月的平均工作时长有所减少,多达46万名在职人员无法正常工作,这一数字远超过去十年的同期平均水平,对就业和求职活动也可能产生一定影响。

图2新增就业人数主要来自教育和保健业以及政府部门

数据来源:Wind,瑞达期货研究院

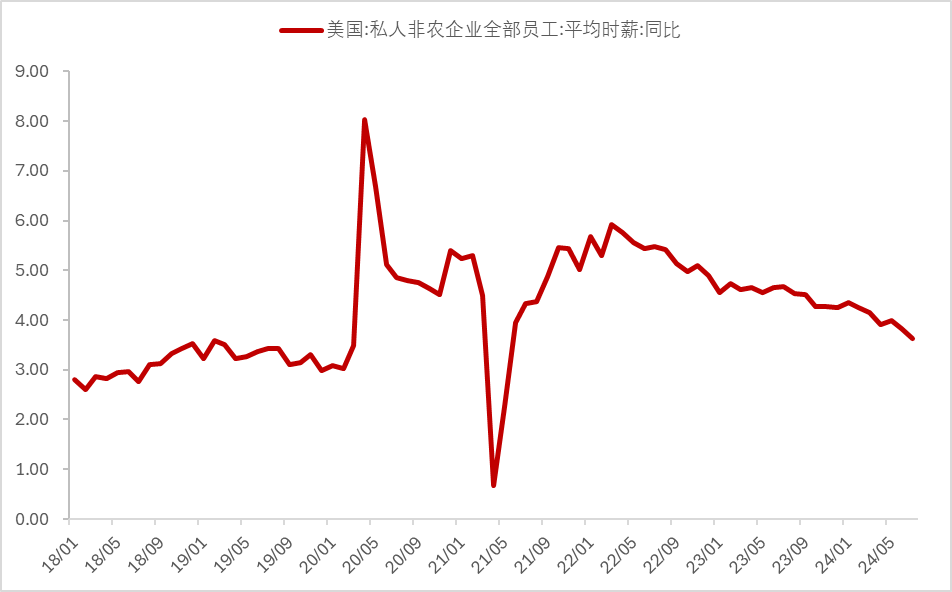

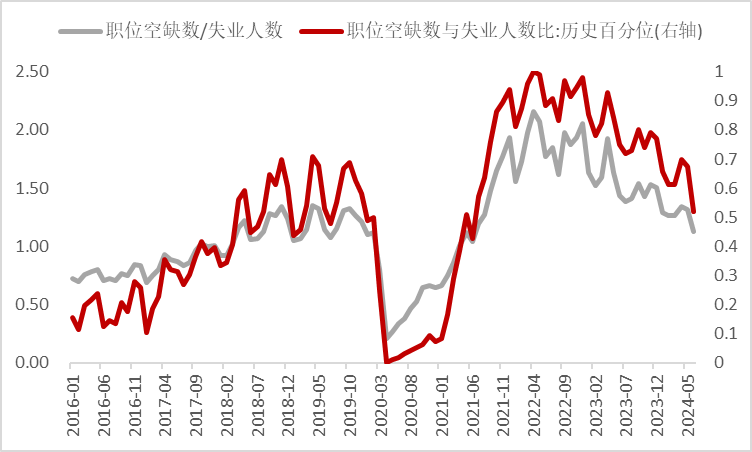

薪资增速方面,7月平均时薪同比增速录得3.6%,分别低于预期的3.7%和前值的3.8%;薪资增速环比增速录得0.2%,低于预期和前值的0.3%。细分行业来看,时薪同比增速最高的行业为信息业和批发业;采矿业、制造业和公用事业时薪增速降幅最大。6月职位空缺与失业人数比录得1.13,较5月下降,为2021年6月以来的最低水平,但劳动力市场仍处于需求大于供给的状态。尽管6月份劳动力需求有所扩大,但6月份劳动力市场的供给端出现上升,这或有利后继劳动力市场供需关系进一步平衡。

图3美国薪资增速持续放缓

数据来源:Wind,瑞达期货研究院

图4多数服务业薪资增速持续放缓

数据来源:Wind,瑞达期货研究院

图5劳动力市场供需逐渐走向平衡

数据来源:Wind,瑞达期货研究院

后市展望:

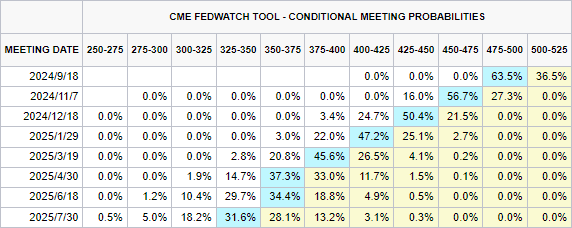

7月非农就业数据再次超市场预期走弱,除新增就业持续下降外,失业率上升同样意味着劳动力供给逐步增加,职位空缺数与失业人数比例接近1:1水平,未来薪资增速在劳动力市场供需愈加平衡的状况下大概率将稳步回落。在就业数据公布后,由于美联储主席鲍威尔于早前7月美国FOMC会议上再次提及关注劳动力市场风险的鸽派言论,市场大幅上调了年内降息预期,整体降息幅度也由前期主流预测的50基点上升至75基点。然而从历史失业率水平来看,当前失业率水平仍处于历史低位,这也意味着整体劳动力市场容错率较高。另一方面,通胀水平于近期虽持续回落,但整体价格水平较美联储目标仍存在一定差距。若当前美联储随市场预期持续释放鸽派言论,金融市场宽松程度回升在一定程度上或给予经济增速一定支撑,通胀增速在需求回升影响下或再次放缓下行。因此,在当下劳动力市场出现显著恶化概率较低的情况下,美联储或更偏向采取预防式降息来确保流动性及金融市场稳定,当前过度乐观的市场预期后继或将出现反转,进而导致长端美债收益率及美元指数在企稳后或将逐步回升。

图6当前市场预计美联储将于年内降息75基点

数据来源:CME,瑞达期货研究院

图7市场预期或过于乐观,后继美元及美债收益率或出现反转

数据来源:Wind,瑞达期货研究院

风险提示:期市有风险,入市需谨慎!

作者:

研究员:

廖宏斌 期货从业资格号F3082507

期货投资咨询从业证书号Z0020723

免责声明:

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改。

2025-09-30【分析文章】长假前风控和留仓技巧

2025-09-26【事件分析】Grasberg矿暂停营运,铜矿紧缺或加剧