【数据分析】2023年报及2024年Q1A股业绩解读

时间:2024-05-13 09:07浏览次数:6412来源:本站

数据概述:

截至4月30日,A股累计共有5354家公司披露2023年年报,共有5350家公司披露2024年一季报,披露率分别为99.9%、99.8%。2023年全部A股业绩同比小幅走弱,营收增速与净利润增速有所分歧且均处于周期底部区域,2024年一季度全部A股业绩增长压力较大,相较于2023年继续走弱。主要板块中,双创板块一季度迎来业绩修复,传统行业盈利欠佳,主板企业业绩承压。2023年净资产收益率仍位于周期底部,企业利润下滑且加杠杆意愿偏弱,整体ROE上行压力偏大。

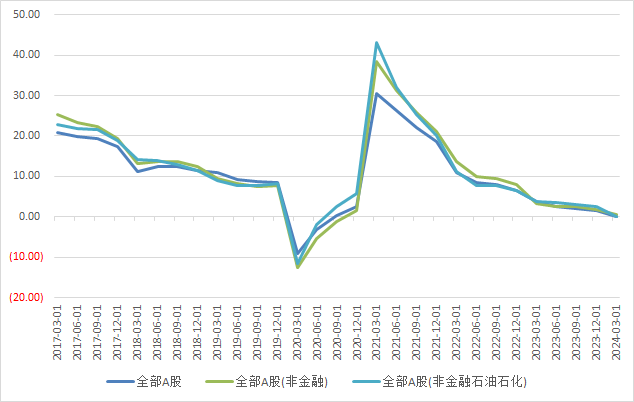

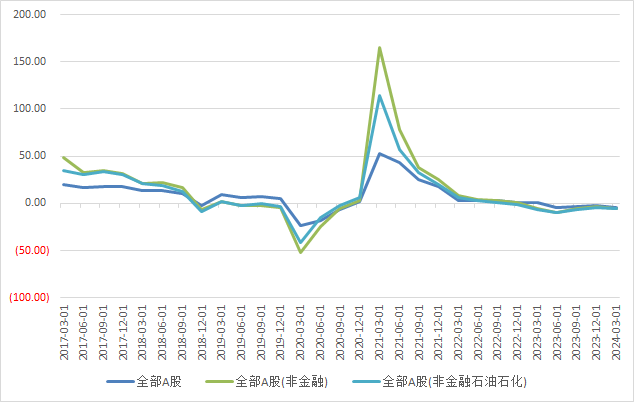

数据要点1:企业延续增收不增利

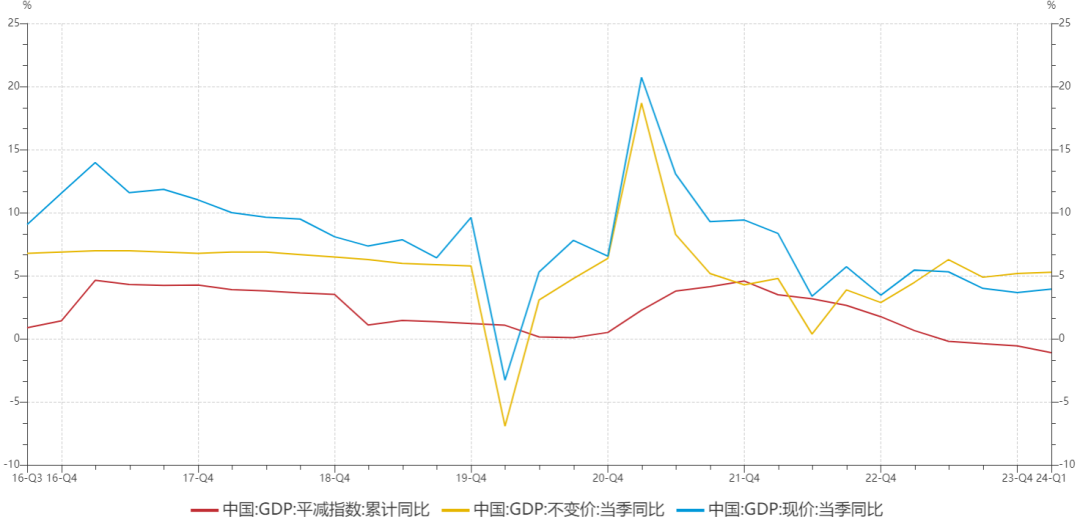

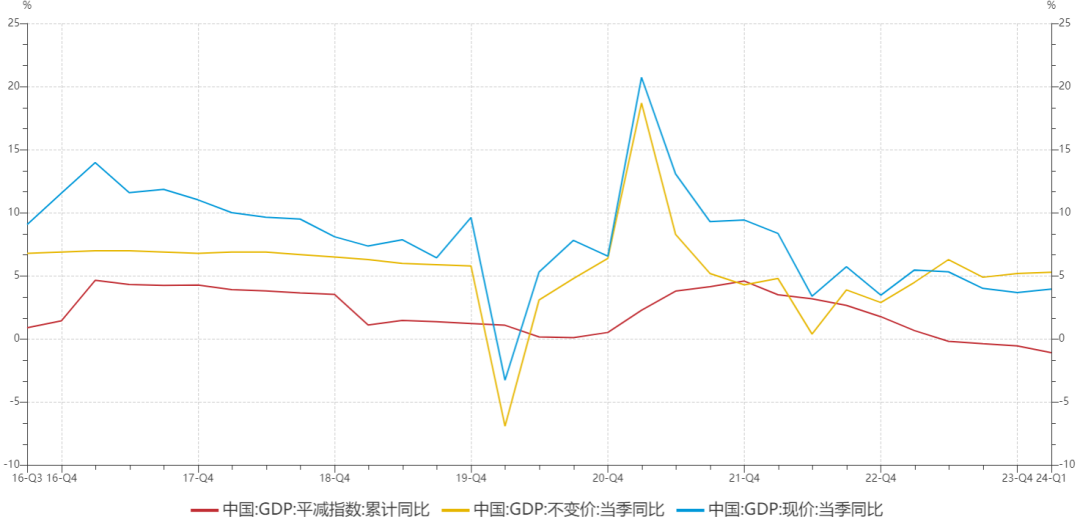

2023年全部A股营业收入合计同比增长1.48%,四季度单季同比增长-0.80%;归母净利润合计同比增长-2.70%,四季度单季增长0.81%。2024年一季度全部A股营业收入合计同比增长0.16%,归母净利润合计同比增长-4.74%。整体来看,2023年全部A股业绩同比小幅走弱,营收增速与净利润增速有所分歧且均处于周期底部区域,企业业绩增长呈弱明显。2024年一季度全部A股盈利水平仍处于负向扩张区间,营收增长亦同向走弱。结合一季度经济量价分化的情况来看,实际GDP与名义GDP增速的差距较大,亦印证了实体企业实际获利能力有所弱化。GDP平减指数连续四个季度负增长,一二三产平减指数分别为-3.5%、-4.0%、0.7%,即价格负增长主要集中于上中游,一二产是主要拖累。物价低迷对经济名义增长以及实体企业盈利的拖累较为明显,后续政策端对通胀回暖或加码发力,持续关注PPI走势回升对A股整体盈利的拉升。

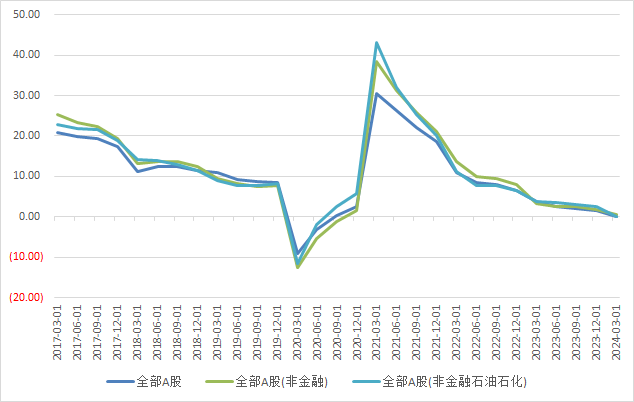

图1:全部A股营业收入同比增速(%)

资料来源:wind;瑞达期货研究院

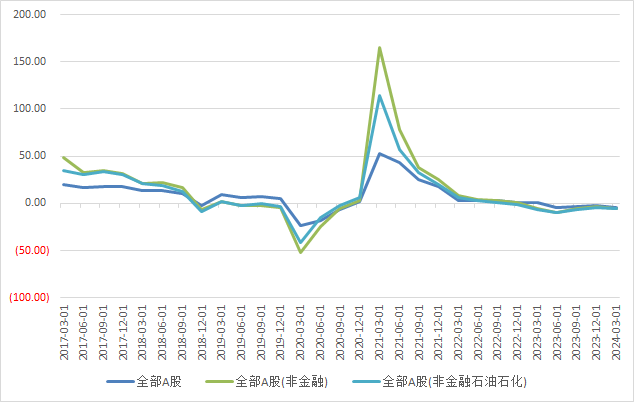

图2:全部A股归母净利润同比增速(%)

资料来源:wind;瑞达期货研究院

图3:一季度经济量价分化格局

资料来源:wind;瑞达期货研究院

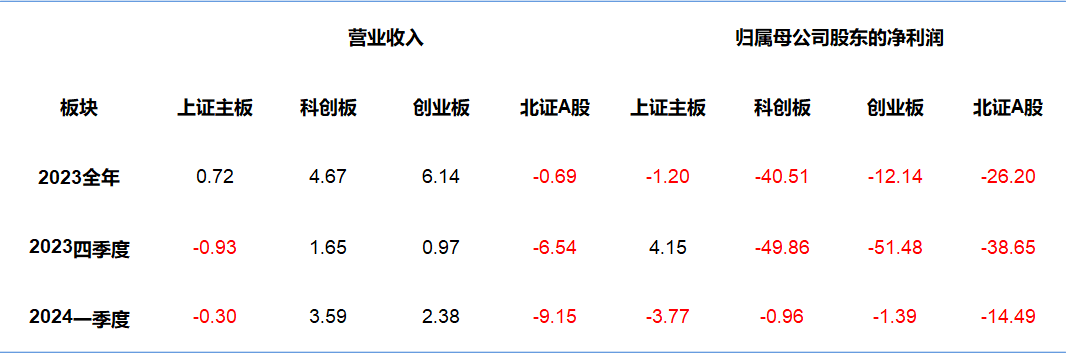

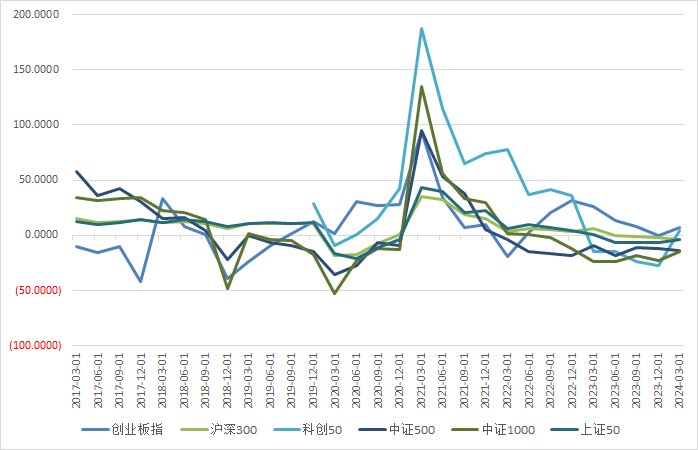

数据要点2:传统行业盈利欠佳,双创迎来修复

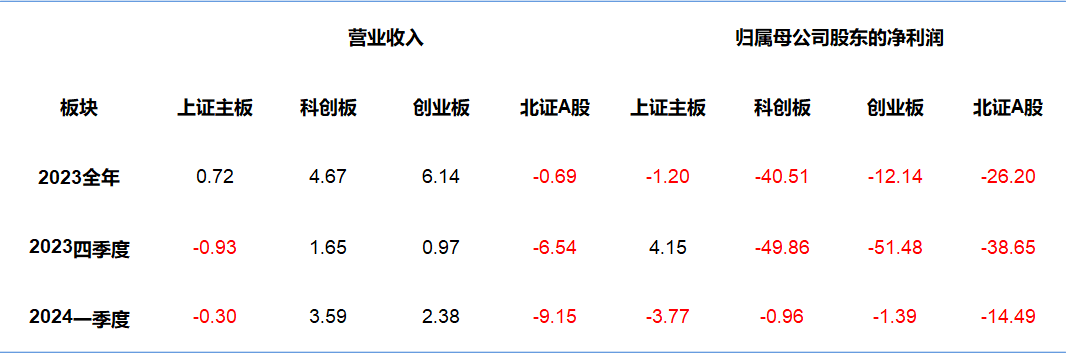

2023年上证主板/科创板/创业板/北证A股的营业收入合计同比增长分别为0.71%/4.67%/6.14%/-0.69%;归母净利润合计同比增长分别为-1.20%/-40.50%/-12.29%/-26.20%。2024年一季度上证主板/科创板/创业板/北证A股的营业收入合计同比增长分别为-0.31%/3.59%/2.77%/-9.15%;归母净利润合计同比增长分别为-3.77%/-0.96%/-1.39%/-14.49%。整体来看,各板块营收增速23年全年及24年一季度延续放缓态势,相比之下科创板营收增幅较为亮眼。利润方面,23年各板块归母净利润增速仍处低位,但科创板、创业板上市公司整体盈利能力在24年一季度有所增强。双创板块业绩修复主要源于电子为主导的细分板块的业绩改善, 从产业链分布上看,必需消费、TMT、上游资源景气边际改善,净利润累计增速较2023年四季度环比修复,因而拉动整体双创景气度回升。而受传统上游行业利润受到挤压、地产行业仍未修复,企业经营承压、投资收缩、融资低迷的情况未在一季度明显改善,主板业绩压力仍然存在。

图4:各板块营业收入同比增速(%)

资料来源:wind;瑞达期货研究院

图5:各板块归母净利润同比增速(%)

资料来源:wind;瑞达期货研究院

表1:各板块全年/单季度业绩一览

资料来源:wind;瑞达期货研究院

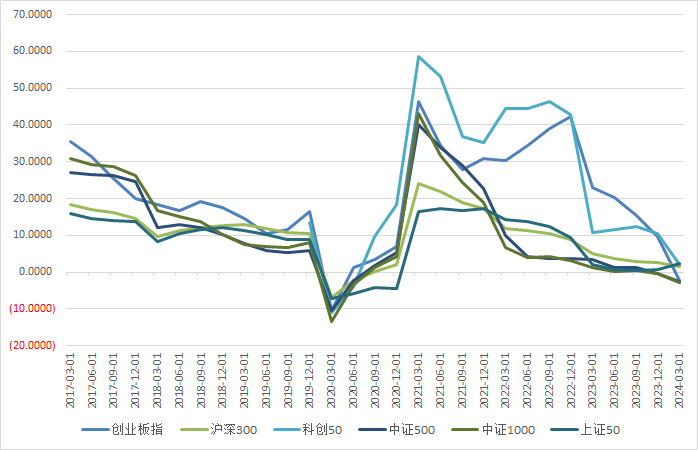

数据要点3:创业板指表现较为亮眼,中小市值业绩压力较大

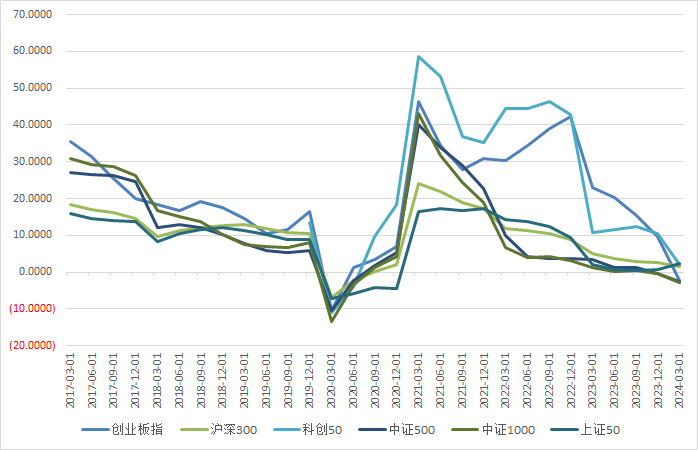

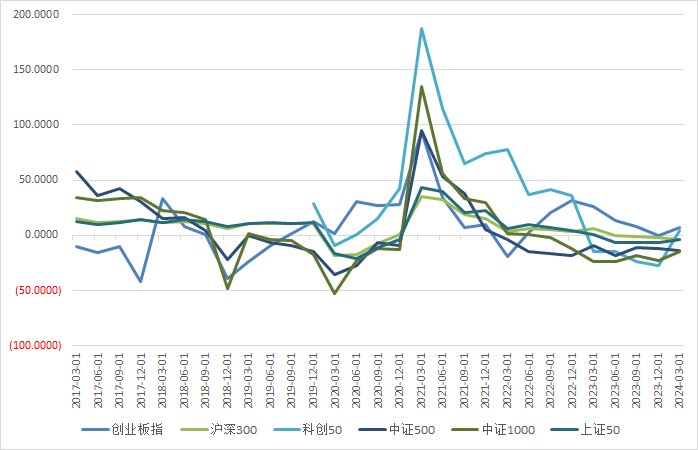

2023年市场主要宽基指数中,创业板指/科创50/沪深300/上证50/中证500/中证1000营业收入合计同比增长分别为9.58%/10.51%/2.67%/0.69%/-0.32%/-0.47%;归母净利润合计同比增长分别为-0.19%/-27.20%/-1.86%/-6.53%/-11.95%/-22.65%。2024年一季度,创业板指/科创50/沪深300/上证50/中证500/中证1000营业收入合计同比增长分别为-2.34%/1.97%/1.54%/2.21%/-2.53%/-2.88%;归母净利润合计同比增长分别6.81%/4.29%/-3.47%/-3.99%/-13.68%/-14.97%。整体来看,2023年创业板指数盈利增速领先于其他指数,而从四季度单季度来看,各个指数营收与利润率均呈现环比三季度下滑态势。2024年一季度,双创指数业绩增长压力得到缓释,其他指数利润率未见明显改善。

图6:各大指数营业收入同比增速(%)

资料来源:wind;瑞达期货研究院

图7:各大指数归母净利润同比增速(%)

资料来源:wind;瑞达期货研究院

表2:各指数全年/单季度业绩一览

资料来源:wind;瑞达期货研究院

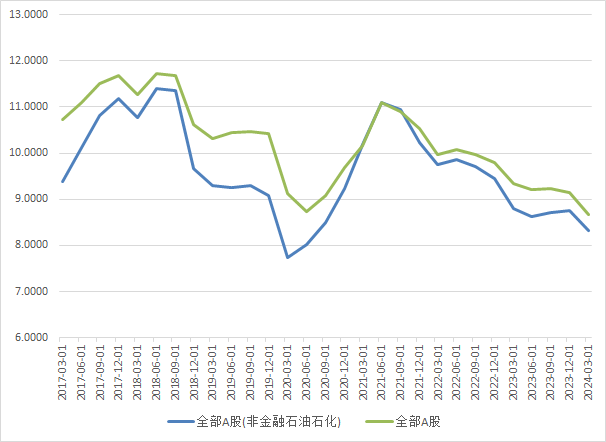

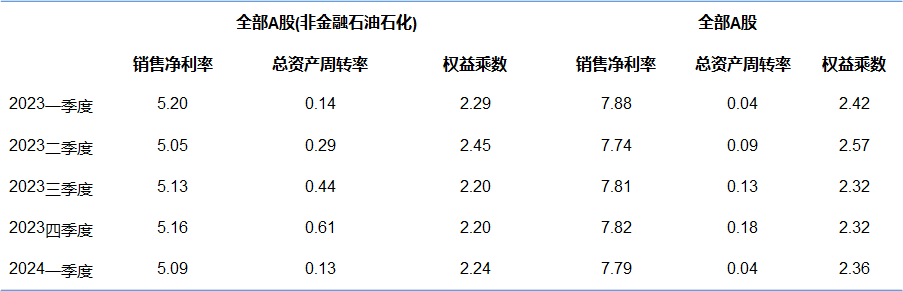

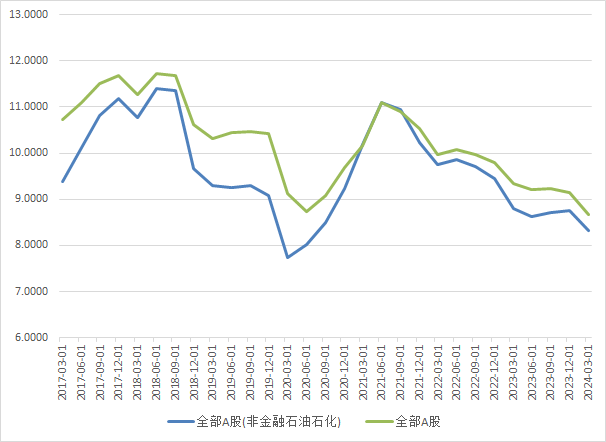

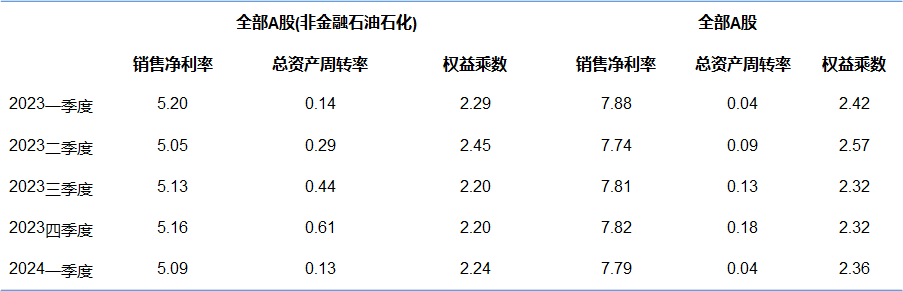

数据要点4:利润下滑且加杠杆意愿偏弱,拖累ROE

2023年全部A股/全部A股(非金融两油)净资产收益率(ROE)分别为9.15%/8.75%。2024年一季度全部A股/全部A股(非金融两油)净资产收益率为8.68%/8.31%。从杜邦三因子拆分来看,2023年净利率与总资产周转率有小幅回升,全A(非金融两油)净利率与总资产周转率分别提升0.03以及0.17个百分点至5.15%/0.61%。2024年一季度净利率与总资产周转率再度下滑,分别为5.09%/0.13%,其中总资产周转率明显下降。权益乘数有小幅抬升,但对ROE整体贡献并不显著。整体来看,当前A股实体企业成长能力仍处于周期底部震荡。当前,上市企业营收弹性仍弱于资产增速,相对而言上游企业利润修复动能较强,且降低开支导致的负债率下行促使净资产收益率有一定支撑。伴随着PPI触底回升,价格对盈利增收的影响减弱,销售净利率有望磨底上行。

图8:全部A股净资产收益率(TTM,%)

资料来源:wind;瑞达期货研究院

表3:全部A股ROE三因子杜邦拆分

资料来源:wind;瑞达期货研究院

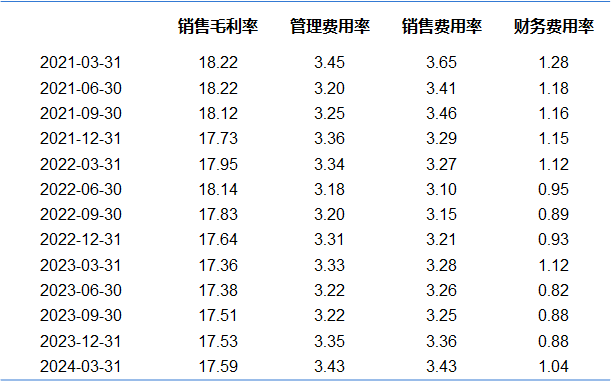

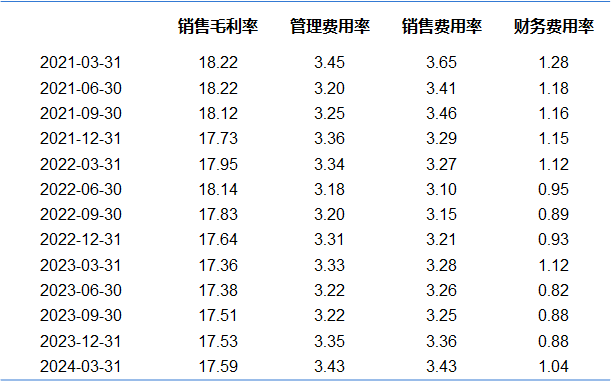

表4:全部A股(非金融两油)费率拆分

资料来源:wind;瑞达期货研究院

综合来看,A股营收以及盈利成长能力仍处于磨底阶段。2024年一季度未能延续2023下半年以来的弱修复趋势,但宏观政策整体仍强调靠前发力,考虑大规模设备更新和消费品以旧换新等政策的效果显现,二季度业绩增长在2023年低基数效应下有望得到上修,2024年全年业绩正增仍可期待。

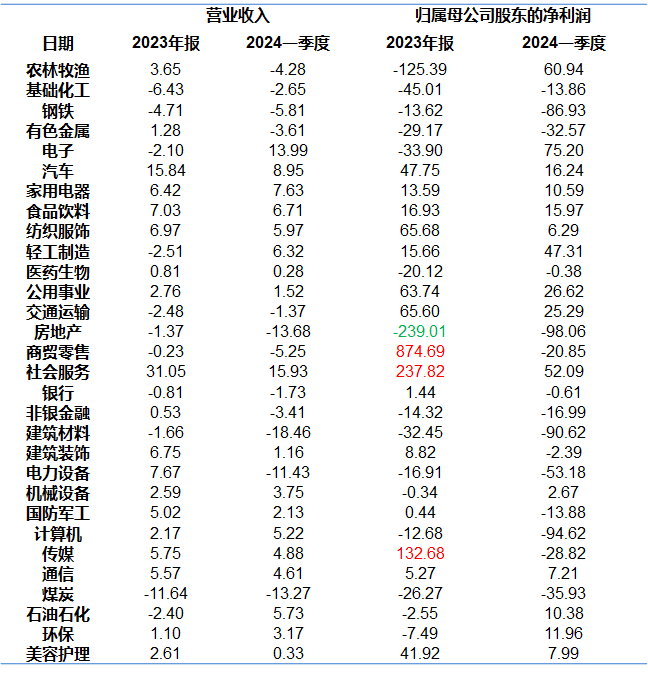

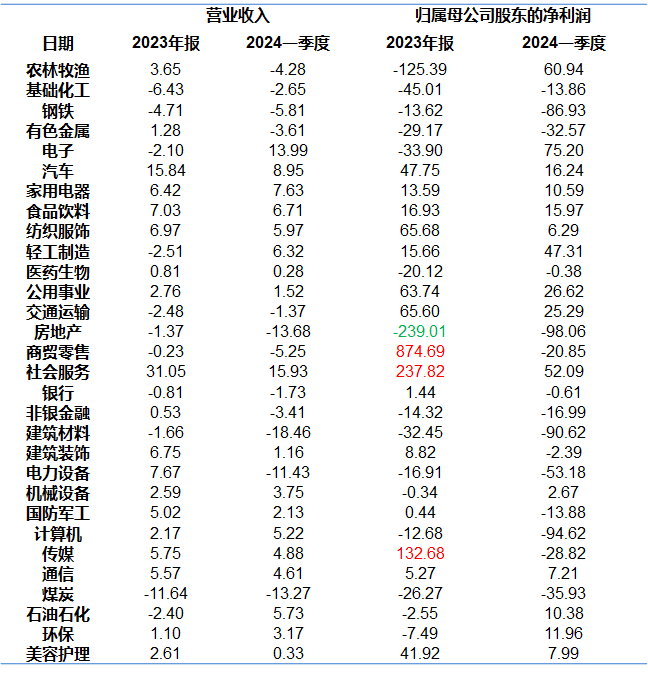

表5:申万一级行业营收与净利润增速(%)

免责声明

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改

手机登录请点击此处下载期货云开户APP

客服热线:4008-8787-66

客服热线:4008-8787-66