【分析文章】二季度原油分析展望

时间:2024-03-27 08:51浏览次数:5977来源:本站

一、行情回顾

一季度,欧佩克联盟采取额外减产措施,胡赛武装袭击红海商船,俄罗斯能源设施遭受无人机袭击,地缘政治局势动荡,原油市场呈现震荡上涨,逼近五个月高点。截至3月21日,Brent原油期货价格报80.85美元/桶,累计涨幅13.3%;上海原油期货主力合约报627.7元/桶,累计涨幅15.5%。

二、产业链基本情况

1、供应端

欧佩克官网声明,部分欧佩克及其减产同盟国国家达成协议,同意延期额外自愿减产至二季度,支持石油市场的稳定与平衡。其中沙特阿拉伯自愿减产100万桶/日,伊拉克22万桶/日,阿联酋16.3万桶/日,科威特13.5万桶/日,阿尔及利亚5.1万桶/日,阿曼4.2万桶/日,哈萨克斯坦8.2万桶/日。俄罗斯决定在第二季度将原油产量再削减47.1万桶/日。国际能源署月报预计,由于恶劣天气引起的停产和欧佩克联盟额外减产举措,预计 2024一季度全球原油产量较2023年四季度将环比下降 87 万桶/日。从二季度开始,由于部分欧佩克联盟成员国宣布延长自愿减产措施,非欧佩克产油国将主导产量增幅,预计 2024 年全球原油产量将增加 80 万桶/日至 10290 万桶/日。

2、需求端

欧佩克月报显示,预计2024年全球原油需求量为10436万桶/日,较2023年需求量增加225万桶/日。国际能源署月报显示,预计2024年全球原油需求量为10320万桶/日,较2023年需求量增加130万桶/日。美国能源信息署报告显示,预计2024年全球原油需求量为10240万桶/日,较2023年增加140万桶/日;预计2025年全球原油需求量为10380万桶/日。欧佩克、美国能源信息署维持全球原油需求预估,国际能源署上调全球原油需求预估,主流机构预计全球原油需求量处于10240-10436万桶/日区间。

3、库存状况

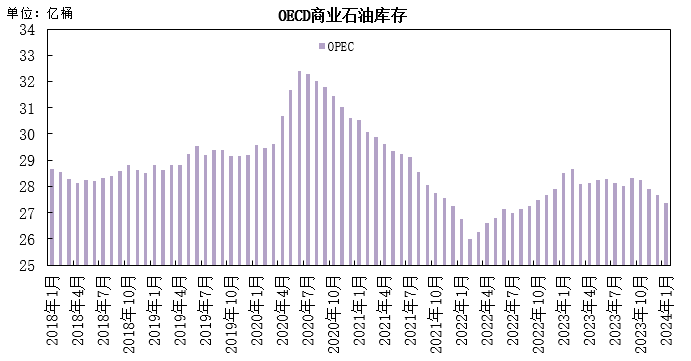

欧佩克月报数据显示,1月经合组织(OECD)商业石油库存为27.35亿桶,比前一月减少2680万桶,较最近的五年均值低1.45亿桶,较2015-2019年平均水平低1.92亿桶。其中,经合组织原油库存13.18亿桶,比前月减少1070万桶;经合组织成品油库存14.17亿桶,比前月减少1610万桶。1月经合组织商业库存可抵消59.6天的需求量,比上月下降0.9天,比2015-2019年平均水平低了2.4天。

图1:OECD商业石油库存

数据来源:OPEC

4、地缘局势

中东地缘局势,在卡塔尔、埃及等国的斡旋下,哈马斯与以色列自3月18日起在多哈就加沙地带停火协议展开新一轮谈判。3月24日半岛电视台援引消息人士报道称,加沙地带停火协议谈判仍呈僵局,以色列与巴勒斯坦伊斯兰抵抗运动(哈马斯)在停火期限和性质以及释放被扣押人员的数量和比例等问题上分歧巨大。俄乌局势动荡加剧。3月23日俄罗斯侦查委员会发布消息,22日晚间在俄罗斯莫斯科州音乐厅发生的严重恐袭事件已致115人死亡,约145人受伤。俄罗斯对乌克兰能源和军工设施实施集群打击,乌克兰则称袭击俄黑海舰队和多处设施。3月俄罗斯多个能源基础设施遭受无人机袭击,导致俄罗斯炼油能力下降7%,约合37万桶/日。巴以冲突延宕导致外溢风险扩大,美国军事打击胡塞武装,红海航运问题导致油轮改道绕行。中东及俄乌局势动荡,提升原油的政治风险溢价。

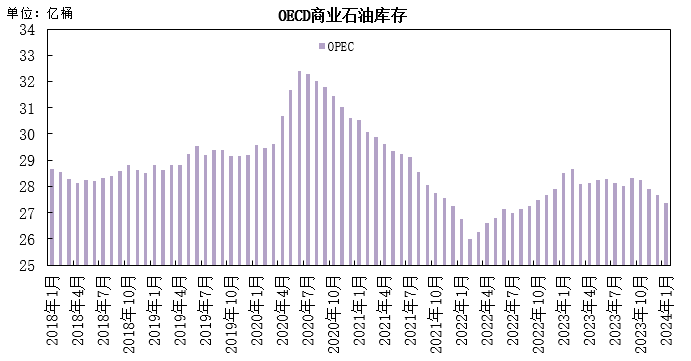

5、基金净持仓

据洲际交易所公布的数据显示,截至3月19日当周,管理基金在布伦特原油期货和期权中持有净多单约为28.9万手,较1月初增加11.9万手。其中持有多单为35.93万手,较1月初增加10.55万手;空单为7.03万手,较1月初减少1.37万手。一季度基金逐步增持多单,空单出现减持,基金做多意愿增强,布伦特原油净多持仓增至去年3月以来高位。

图2:Brent原油基金持仓

数据来源:ICE

三、板块行情展望。

展望二季度,美联储6月降息预期升温,欧佩克联盟将额外减产措施延长至二季度,供应端缺乏弹性支撑油市;北美地区炼厂开工逐步恢复,北半球夏季出行旺季逐步临近,二季度供需趋紧,地缘局势动荡及需求放缓忧虑加剧油市震荡幅度,预计二季度原油期货价格呈现强势震荡。基于欧佩克联盟减产及北半球炼厂需求季节性回升判断,供需改善将驱动原油期价波动中枢向上抬升;交易策略采取逢低做多策略。

四、可交易品种推荐。

原油、燃料油。

图3:原油主力合约周线图

数据来源:博易

免责声明

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改。

研究员:

蔡跃辉 期货从业资格号F0251444

期货投资咨询从业证书号Z0013101

助理研究员:

尤正宇 期货从业资格号F03111199

郑嘉岚 期货从业资格号F03110073

免责声明

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改。

手机登录请点击此处下载期货云开户APP

客服热线:4008-8787-66

客服热线:4008-8787-66