【数据分析】降准力度超预期,债市长短端利率或分化

时间:2024-01-30 08:58浏览次数:6057来源:本站

事件:

2024年1月24日,中国人民银行宣布:自2024年2月5日起,下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构),本次下调后,金融机构加权平均存款准备金率约为7.0%;自2024年1月25日起,分别下调支农再贷款、支小再贷款和再贴现利率各0.25个百分点。

观点:

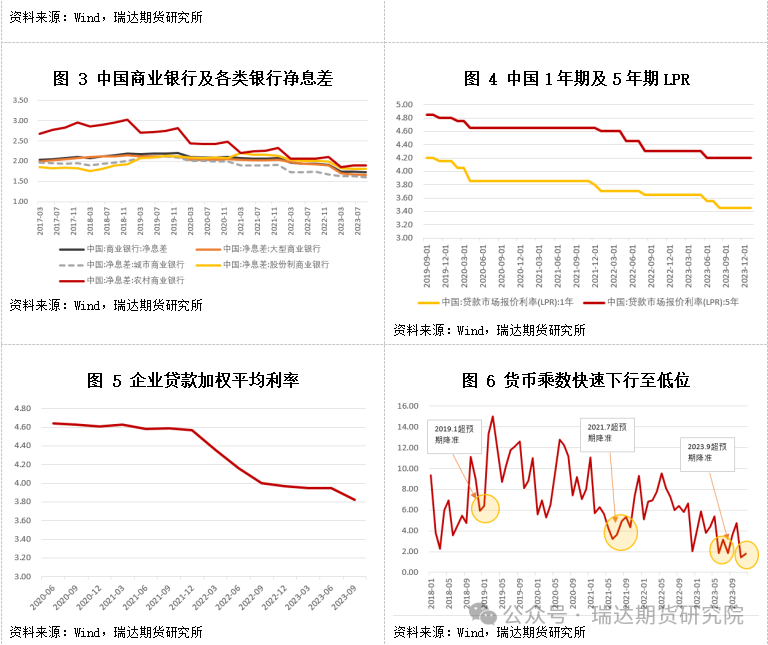

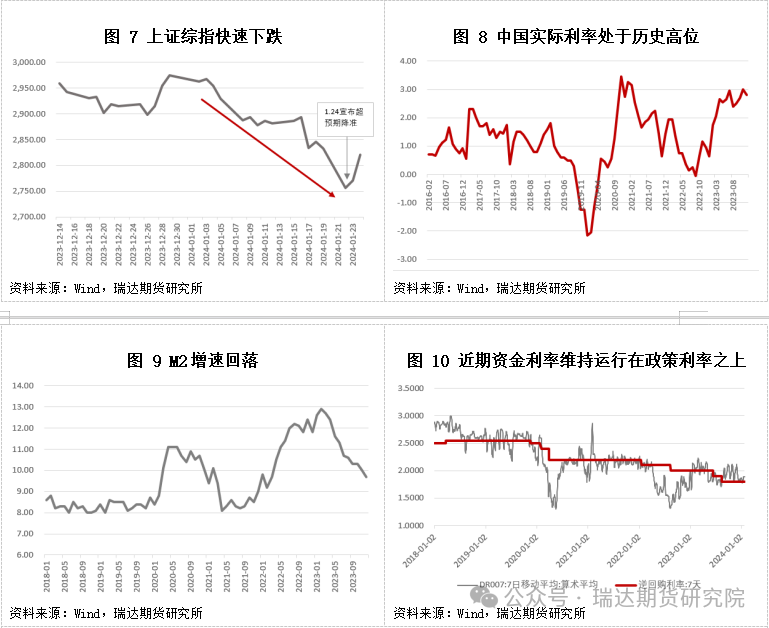

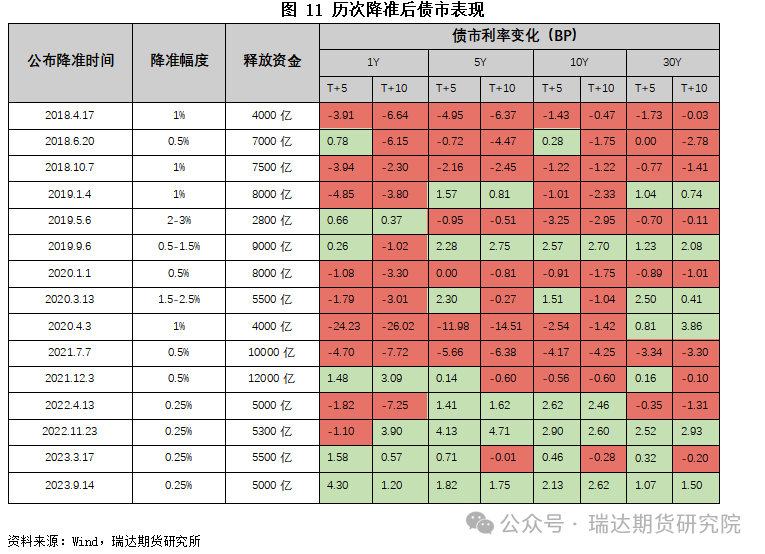

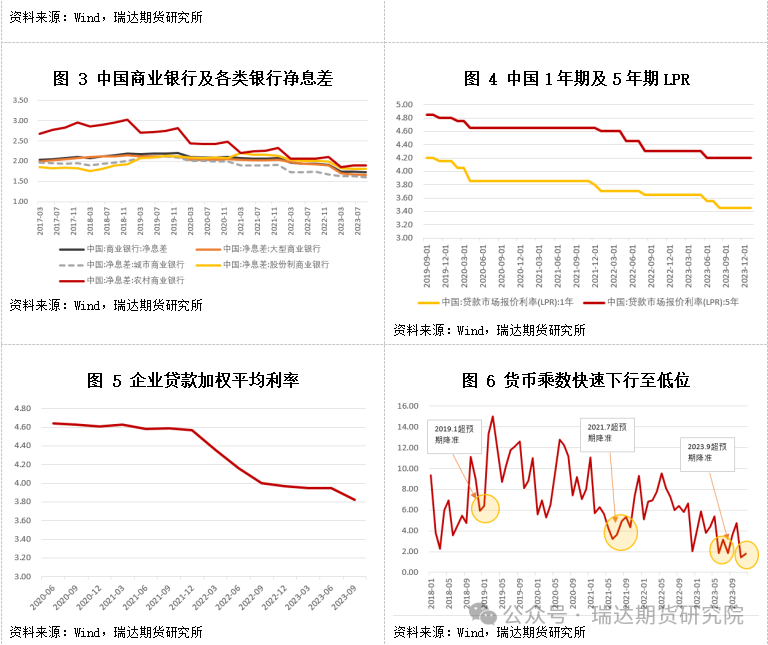

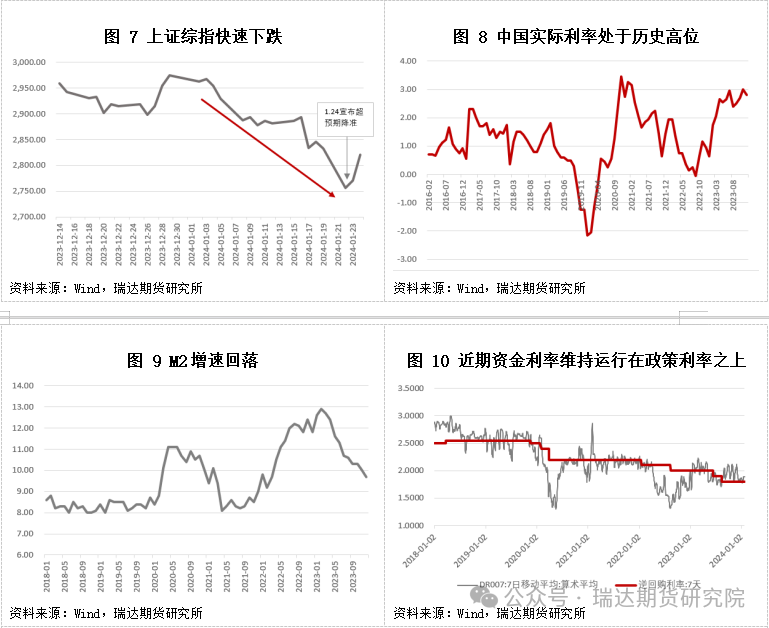

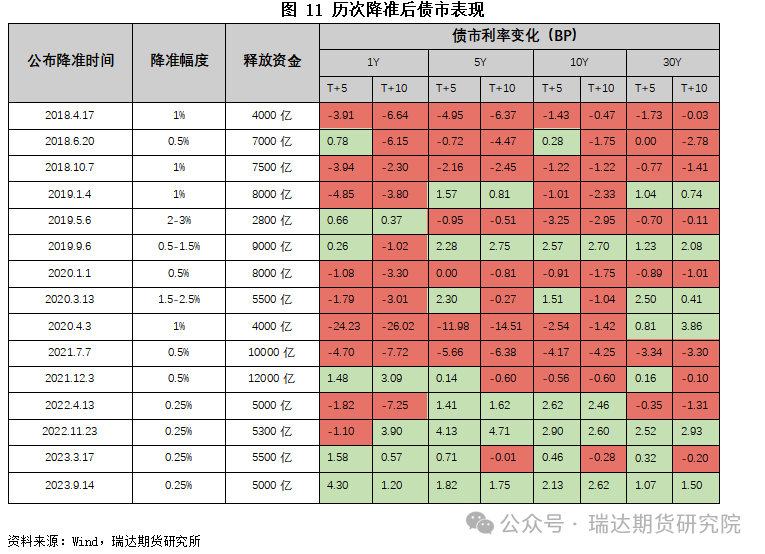

一、降准力度超预期,有望提振市场信心、改善资金面、促进信贷投放。在1月中旬降息落空后,此次央行宣布降准0.5个百分点,幅度超过2022年以来近四次的降准幅度(0.25个百分点),表明央行强化逆周期和跨周期调节的决心,也意味着货币仍处于宽松周期中,为稳增长提供流动性宽裕的环境。此次央行选择在这个时点集中投放1万亿的流动性或将主要在改善资金面、促进信贷投放、提振资本市场信心等方面起到积极作用首先,降准释放投放长期流动性,有一定前瞻性,尤其是应对春节季节性流动性冲击以及后续政府债券供给压力。近期资金价格维持偏高水平,且春节前居民的大量取现需求通常上升,导致流动性缺口增加,此时降准或能有效稳定资金市场预期。而春节结束后,季节性资金需求回落或将带动资金价格下行,且2月MLF到期量只有4990亿元,资金分层现象或将得到改善,或会有阶段性明显的资金宽松。但在资金“防空转”要求下,资金利率总体围绕政策利率运行的可能性较大。后续值得关注的是,近期各地政府对超长期国债发行的关注度明显提升,降准资金是长期的,也可用于对冲政府债的发行。此外,通过提高货币乘数、增加基础货币的投放也有利于提高银行的信贷投放能力,进一步支持实体经济。目前货币乘数增速已下行至2018年以来最低水平,或也是判断降准时点的重要参考指标,2019年1月、2021年7月以及2023年9月超市场预期的降准均发生在货币乘数增速较快下行阶段,或对后续稳定M2增速有一定贡献作用。最后,近期权益市场的快速的大幅下跌,上证综合指数在3周左右的时间里跌幅接近7%,央行选择降准在国新会上“提前宣布”或很更大效用地有助于宏观调控稳定金融市场信心和提振权益市场情绪,从而在短期内扭转权益市场持续下跌的趋势。二、银行净息差收敛至历史最低,降准先行减轻银行负债端压力,有望进一步打开降息空间。在银行资金成本方面,降准意味着向商业银行释放低成本的长期资金,从而降低银行资金成本。受存量房贷利率下调、城投化债、融资需求不足等因素影响,商业银行净息差在去年加速下行,截至2023年第三季度,商业银行净息差为1.73%,为历史最低水平。目前央行已经实现连续大规模投放成本较高的MLF来呵护流动性,也对银行的净利润形成一定压缩。因此稳定银行负债端成本后或将进一步打开全面降息的空间。三、总量和结构性工具并重发力,货币政策体现“精准有效”,或将引导整体利率下行。除全面降准外,此次央行还调降支农支小再贷款、再贴现利率0.25个百分点,本次定向降息不仅体现货币精准有效的定调,或也考虑到商业银行净息差的压力较大。且潘功胜行长明确表示“将继续推动社会综合融资成本的稳中有降”,“这些措施都将有助于推动信贷定价基准的贷款市场报价利率(LPR)下行。”因此在银行负债成本压力缓解之后,预计LPR等贷款利率有望下调,特别是5年期以上LPR。四、关注资金面是否进一步宽松,长短端利率或将分化。短期来看,此前短端的资金利率偏高对整体债市下行空间形成一定约束,而降准之后,资金价格下降或将推动短端利率进一步下行,长端利率定价基本面或较为充分,后续需继续观察降准对经济基本面的影响,维持低位震荡的可能性较大。在这种情况下,期限利差有望小幅修复,收益率曲线或将走陡。中期来看,货币宽松的时点和力度影响的是利率变化的节奏,而基本面决定的是利率的方向。在当前国内低利率环境下,实际利率偏高以及地产市场继续筑底,经济基本面偏弱预期或尚未转向,后续货币政策或仍将进一步加码。此外,从以往降准之后债市利率走势来看,虽然不同期限分化较大,但降准后往往带来利率的趋势性下行。总体来说,我们继续看多债市,短期内不排除长债和超长债在权益市场有一定修复以及降准落地的情况下阶段性调整的可能性,但降息预期仍存,调整或也是机会。

相关图表:

研究员:

许方莉 期货从业资格号F3073708

期货投资咨询从业证书号Z0017638

助理研究员:

廖宏斌 期货从业资格号F3082507

王世霖 期货从业资格号F03118150

曾奕蓉 期货从业资格号F03105260

免责声明

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改。

手机登录请点击此处下载期货云开户APP

客服热线:4008-8787-66

客服热线:4008-8787-66