【异动分析】500/1000期指为何跌跌不休

时间:2024-01-25 08:56浏览次数:6029来源:本站

近5个交易日来,市场波动显著放大,四期指下行压力增强,贴水大幅走阔。1月22日,IC、IM合约大幅下探,净空单显著增加,IM远月合约一度逼近跌停板,IF与IH表现相对稳健。元旦节后两市已呈现震荡寻底走势,日均成交额保持低位,市场情绪低迷,政策空窗期下热点相对较少。叠加消费数据不及市场预期,经济整体修复进程缓慢,因而市场呈现震荡筑底行情。那么,在亚太股市多数上涨的情况下,导致近一周A股大幅下探原因为何?

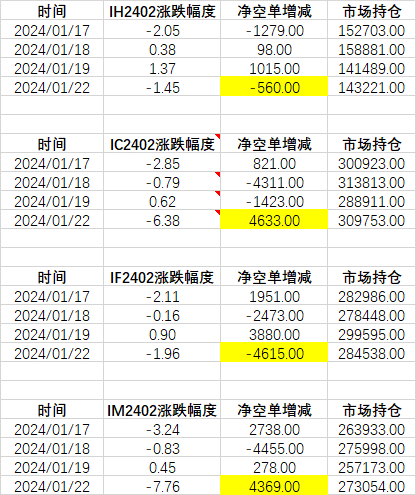

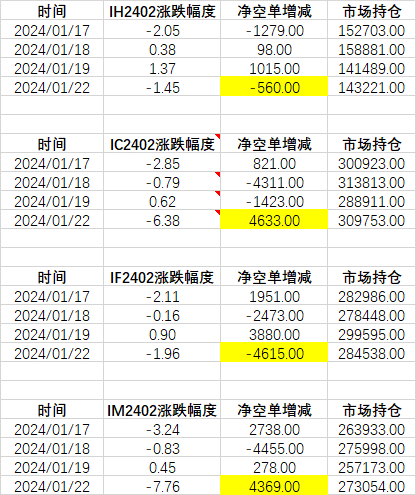

表1:股指期货近4个交易日涨跌持仓明细

数据来源:wind,瑞达期货研究院

一方面,单纯将指数下探归咎于外资卖出并不全面,虽然在1月17日,沪指回调跌破2800点关口,陆股通净卖出130亿元,1月22日指数跌破2700点关口,陆股通却净买入10.47亿元,北向资金卖出不能完整解释近日市场下探的原因。另一方面,近日市场中亦有预期挂钩雪球的中证500与1000股指是市场大跌的原因。诚然,随着500与1000股指下探,雪球产品面临集中敲入风险使得基差有贴水的趋势。然而对于整个市场而言,雪球敲入规模(每100点约导致100亿中证500及130亿中证1000雪球敲入)资金小于期指的成交量,更仅占沪深两市成交额的2.9%,雪球产品敲入的影响或更多集中在基差波动和情绪层面。实际上,股市目前或面临着资金负反馈的局面,近期公布经济数据表明增长继续修复过程中仍需政策加码应对;海外近期事件性因素偏多,投资者风险偏好降低,叠加市场已处于震荡低位,单一因素触发市场在下行过程中公募基金、私募基金面临清盘,导致整个市场被动式下探。此外,主动权益型基金近期赎回额度一直处于较高位,净申购长期处于负值,其大规模抛售和赎回让股指承压,进而加剧市场下行,各基金抛售力度进一步加大,形成“负反馈”。而雪球产品规模性敲入加剧了资产抛售和担忧情绪释放,引发更多套保性空单布局。当前基于短线行情,可以观测到IC/IM空单走阔,IH/IF空单收敛的特征。这或基于市场下行过程中,国家资金有一定的护盘需要,大规模的300etf成交,而多头方向的对冲头寸集中在中小盘股指端口,形成大盘股指短期支撑性相对强于中小盘的格局。同时,若后续指数再度寻底,IC/IM在雪球敲入影响下则难以避免净空单的大幅走阔。因而短线策略或可考虑跨品种价差持有,方向为多300空1000组合;或是通过期限套利,顺应贴水局势,实现多近空远盈利。

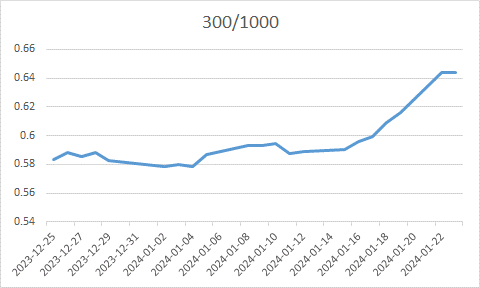

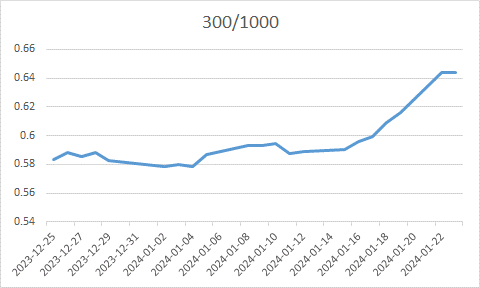

图1:沪深300与中证1000相对趋势

数据来源:wind,瑞达期货研究院

研究员:

许方莉 期货从业资格号F3073708

期货投资咨询从业证书号Z0017638

助理研究员:

廖宏斌 期货从业资格号F3082507

王世霖 期货从业资格号F03118150

曾奕蓉 期货从业资格号F03105260

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改。

手机登录请点击此处下载期货云开户APP

客服热线:4008-8787-66

客服热线:4008-8787-66