【分析文章】PX供需格局及价格分析

时间:2023-11-27 08:55浏览次数:7550来源:本站

1 PX基础知识

1.1 物理化学性质

对二甲苯,又称1,4-二甲苯,英文名称Para-Xylene,简称PX,一般情况下PX为无色透明液体,毒性略高于乙醇。PX分子式:C8H10,是混二甲苯(MX)中的一种组分,MX混合物中还包含邻二甲苯、间二甲苯以及乙苯。

1.2 储存及运输

由于PX理化性质相对稳定,本身毒性较小,无腐蚀性,因此使用一般的碳钢储罐即可。同时PX具有易燃、易挥发的特性,凝固点13℃,常温下易结晶,储存时需注意密封、防火、隔热,避免接触氧化剂和酸类,配备保温设施。目前国内独立对PX的商储较少,通常是PX及下游PTA生产企业自建储罐,或者装卸码头的中转储罐。运输方面,常温下PX为液体,采用液体散装运输方式,按照危化品包装等级分类要求,使用化学品包装等级为III级。PX运输方式包括水运、陆运和管道运输,运输成本:管道 < 水运 < 陆运。中国进口PX均采用海运方式,华东、华北区域PTA生产企业一般选择从日本、韩国进口,华南PTA生产企业一般选择从东南亚、南亚和中东地区进口。日韩发货具有地理优势,可配合下游生产调节物流计划,中东虽距离较远,但原料端原油资源丰富,具有成本优势。

1.3 生产工艺流程

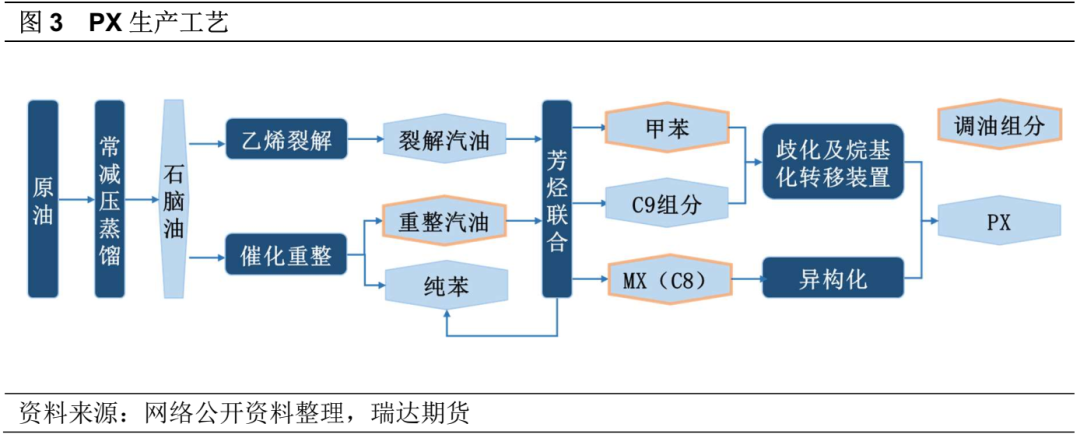

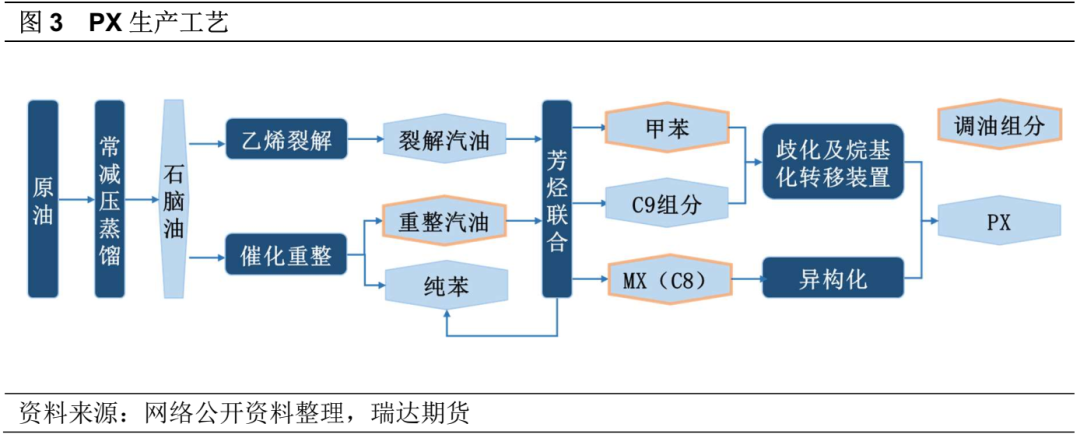

PX生产以“原油—石脑油—甲苯/二甲苯—PX”为主线,从原油端开始制备PX称为炼化一体化路线,另外还有通过石脑油、混二甲苯MX等作为原料,从中间环节开始制取PX的工艺路线。一、原油一次及二次加工:原油通过常减压蒸馏装置,生成轻重质石脑油;二、乙烯裂解及催化重整:石脑油通过乙烯裂解装置得到裂解汽油,或者经过催化重整装置得到重整汽油;三、芳烃联合:重整汽油和裂解汽油再经过芳烃联合装置,得到芳烃类组分,包括甲苯、C9组分以及混二甲苯(MX,C8)。四、甲苯歧化与烷基化,二甲苯异构化:甲苯和C9经过歧化及烷基化转移装置,或者通过MX异构化这类石油精细化工技术,来进一步增加PX的产量。

2 PX供应格局

2.1 产能分布

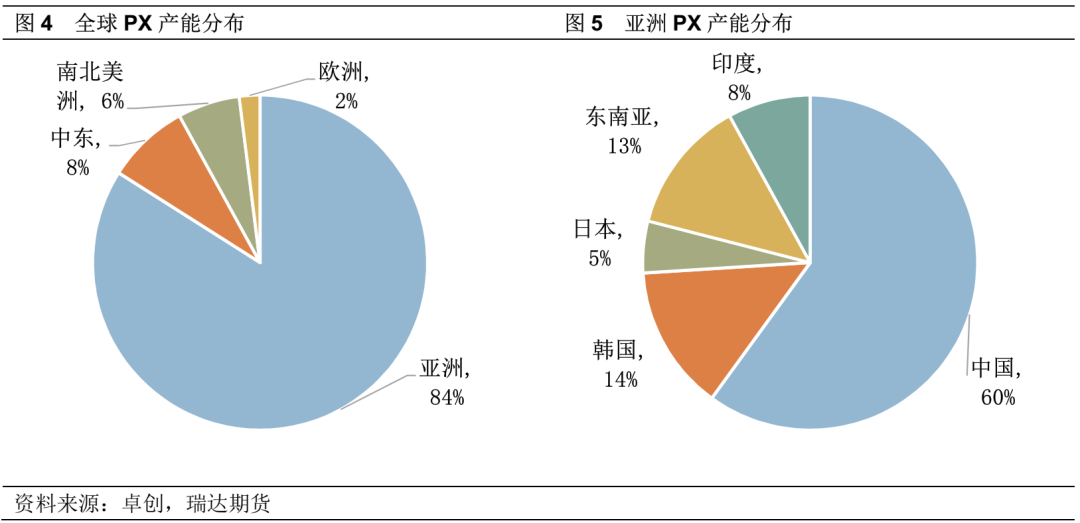

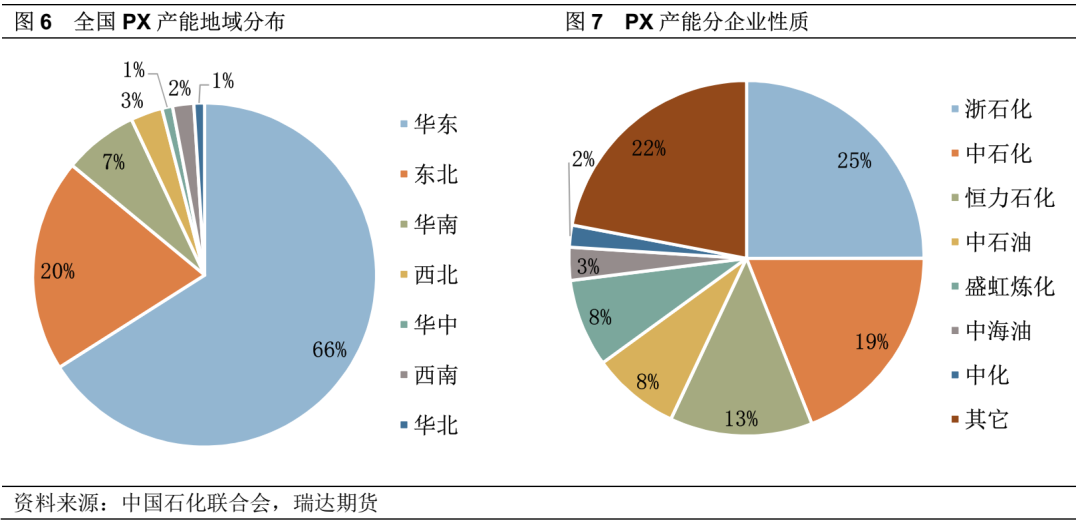

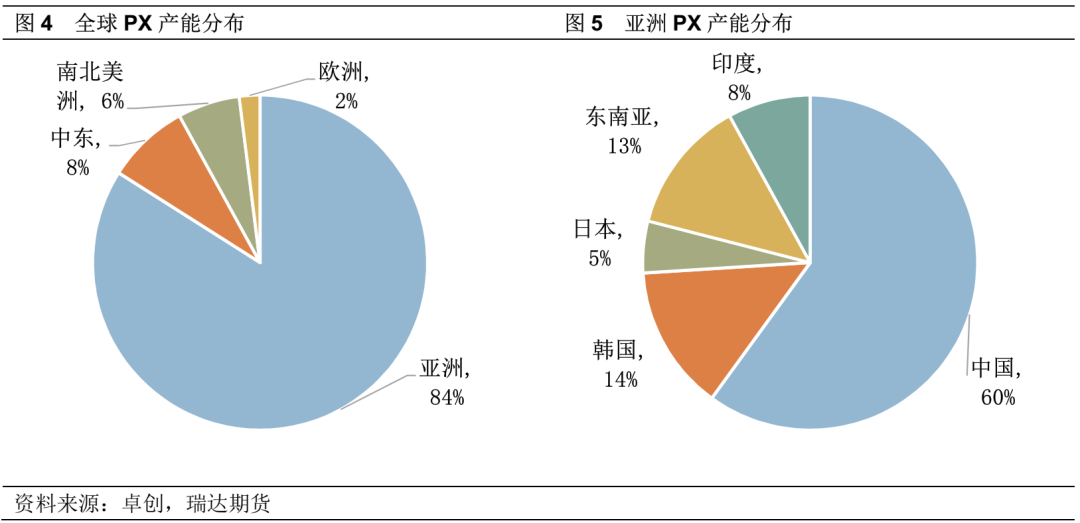

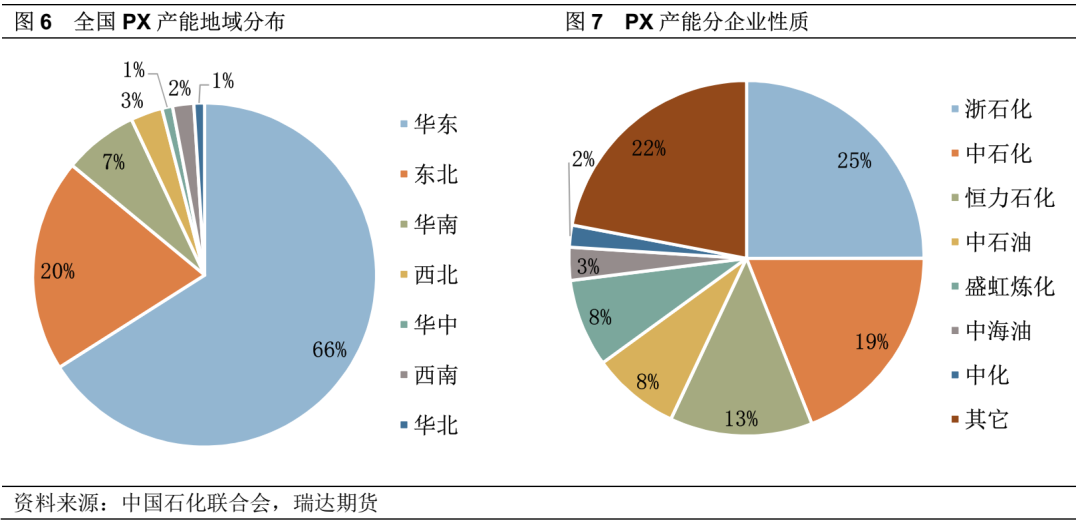

全球PX产能分布区域化特征明显,全球PX产能有近84%集中在亚洲,东亚是全球最为集中的生产区域。从2015年以来,东亚PX产能在全球的占比一直保持在60%左右,主要分布在中国、日本和韩国。国内的产能分布同样呈现集中格局,有94%的PX产能集中在华东、东北和华南,以行政区域划分,浙江占比32%位列全国第一,分别排名二、三的是辽宁20%,江苏12%。中国生产PX的企业数量较少,截至2022年,共有浙石化、中石化、大连恒力等12家企业生产PX,浙石化产能占比25%、中石化19%和恒力13%。从企业所有制结构能看出,近年民营大炼化开启,民营与合资企业PX产能占国内63%,而中石化、中石油等5家国营集团只占全国PX产能的37%。

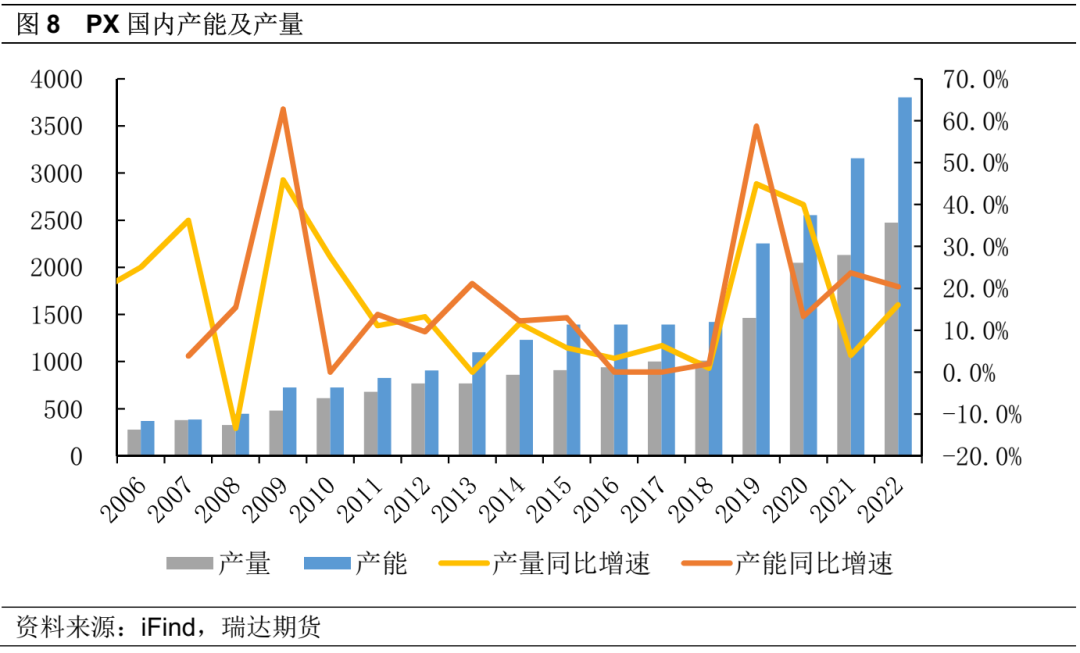

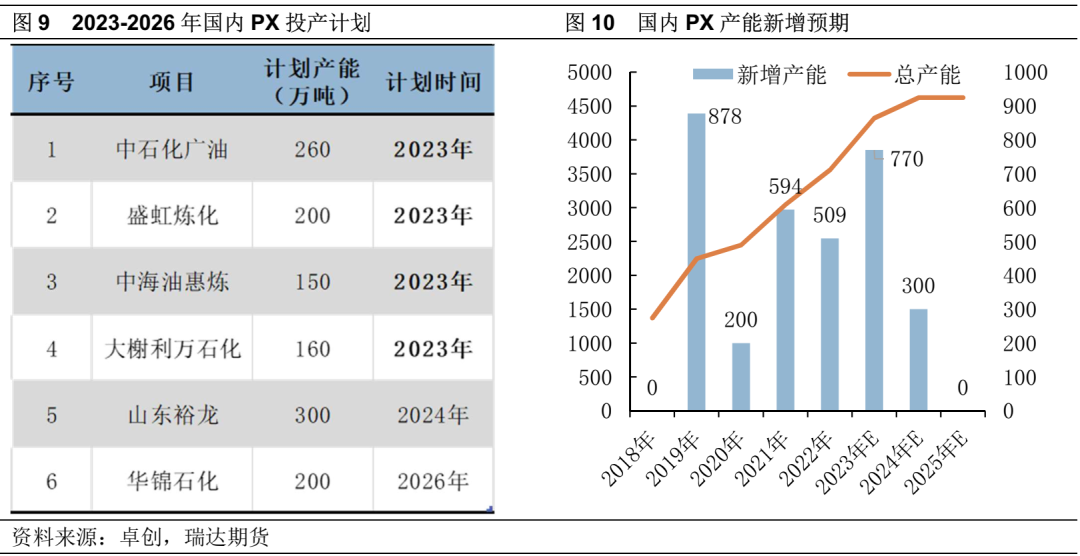

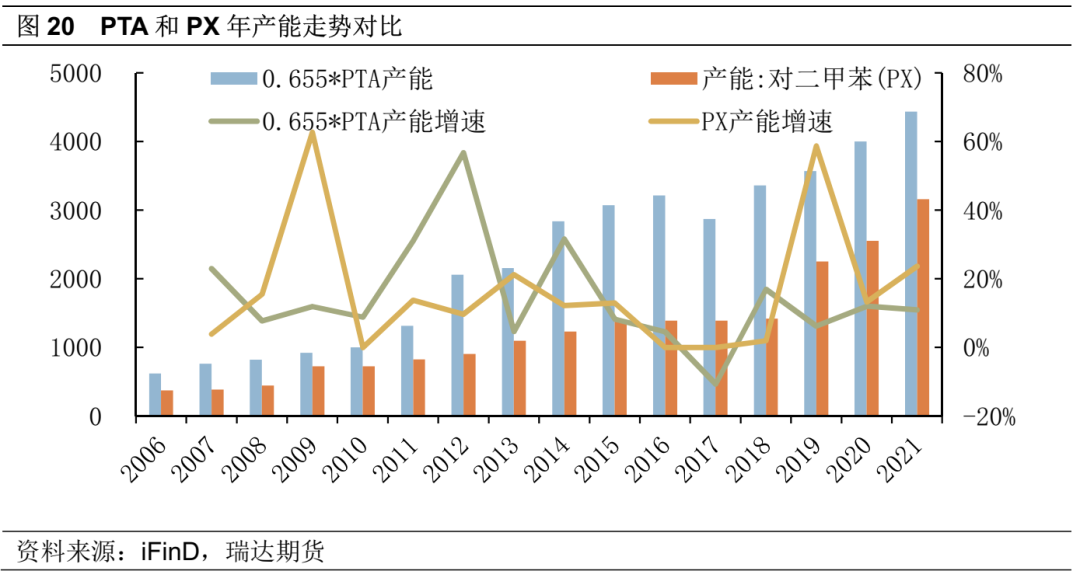

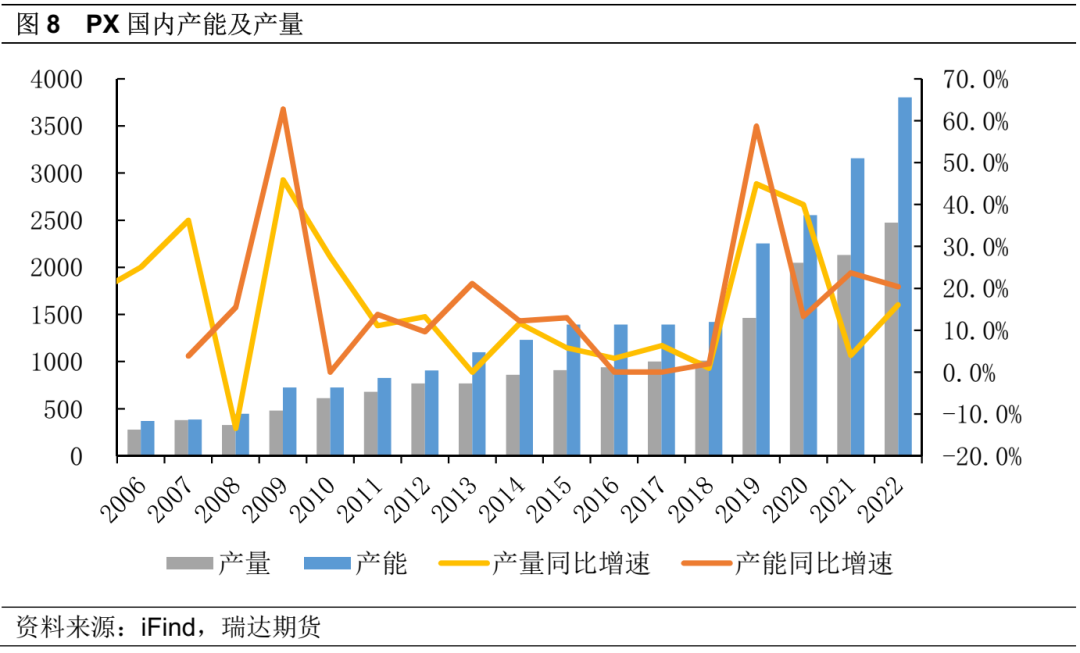

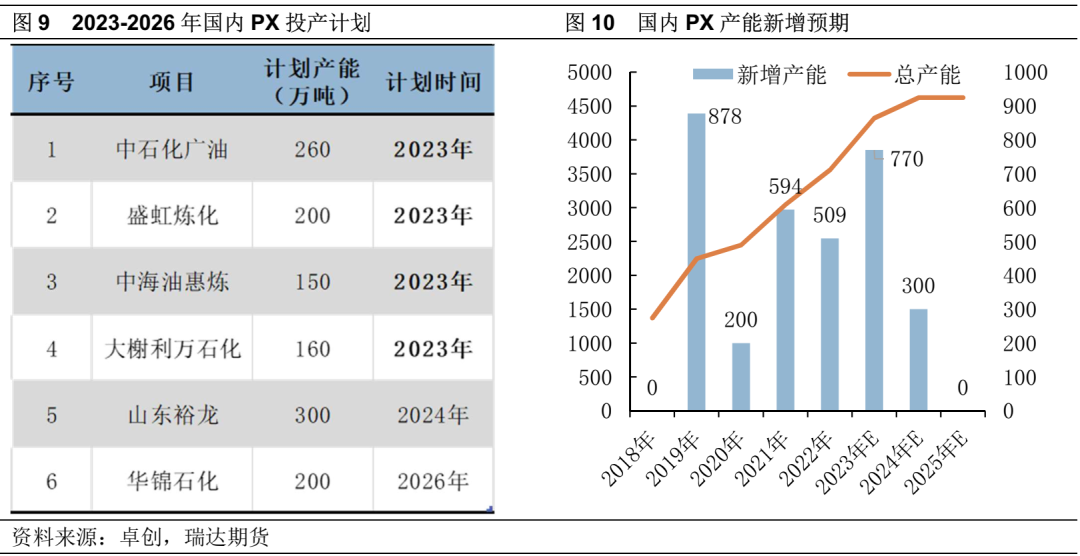

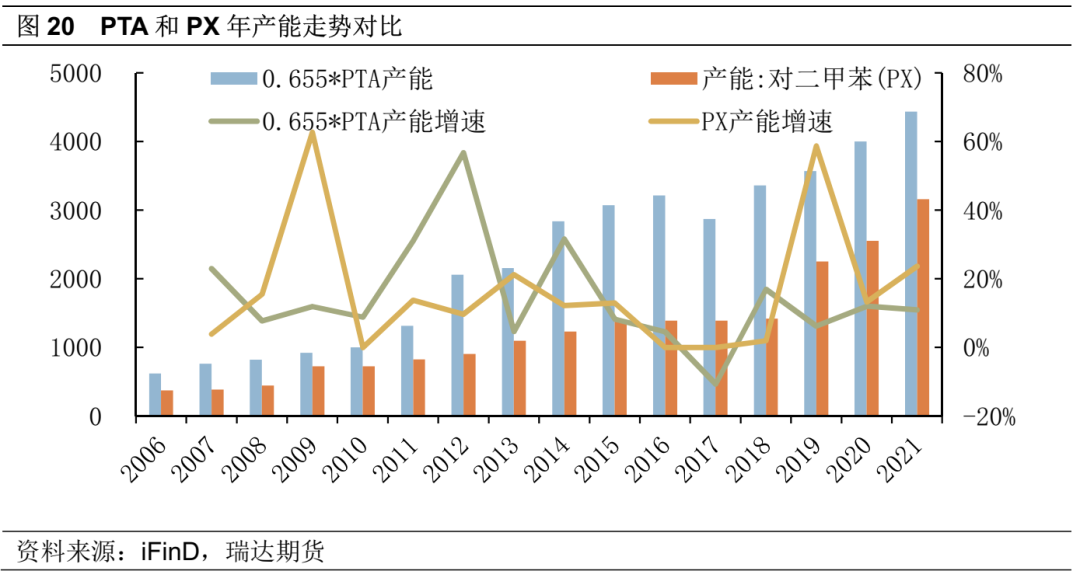

近十年全球PX持续扩张,从2013年的年产能4400万吨,增长至目前超过8000万吨,国外PX产能投放集中在2020年以前,且产能增速呈现明显下滑趋势。国内PX前后经历两轮产能扩张时期,产能从2006年不足400万吨/年,增长至2022年超过3800万吨/年,年均增速16.9%。2019年以来,中国PX进入产能密集投放期,2019年-2022年,已投产扩建项目21个,合计新增2181万吨。根据产能投放计划,中国PX行业将迅速崛起,生产格局优化,与区域内配套产业的竞争力整体增强,同时国内PX行业也将整合洗牌,考验企业的盈利水平,淘汰落后产能,进一步增强国际竞争力。

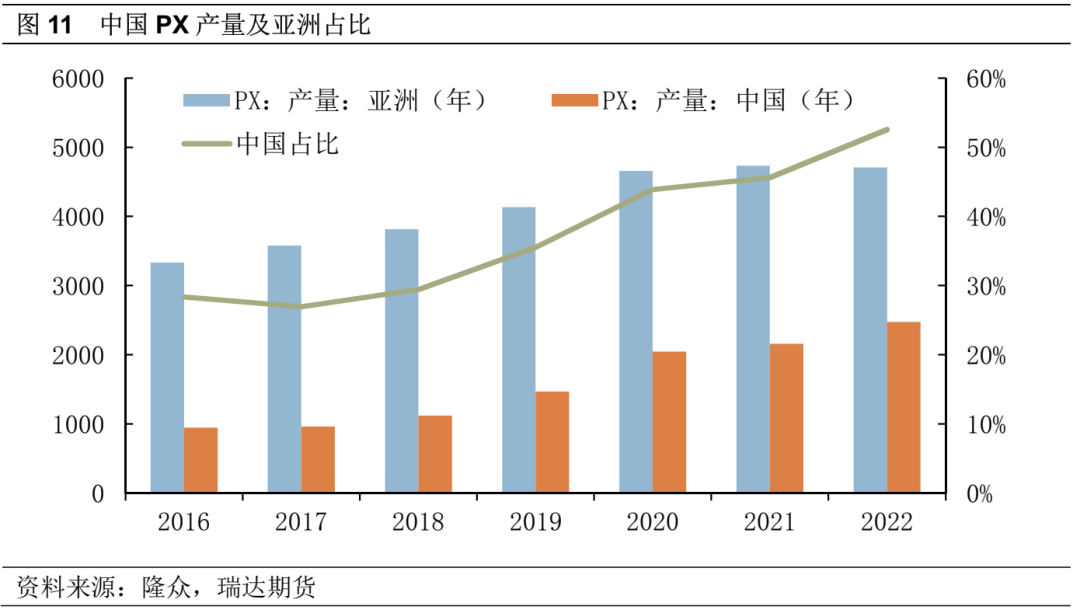

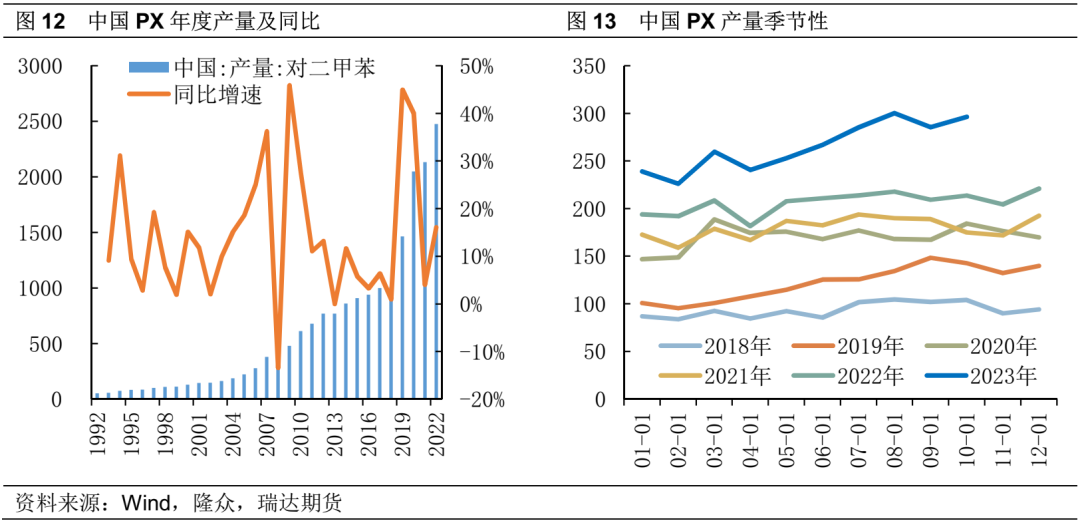

2.2 产量及开工率

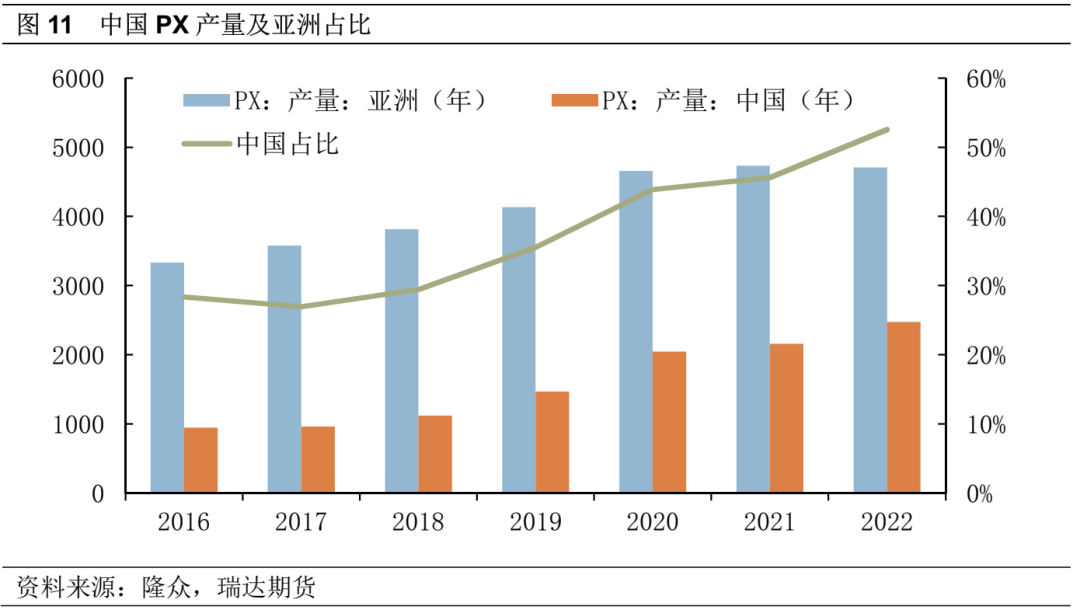

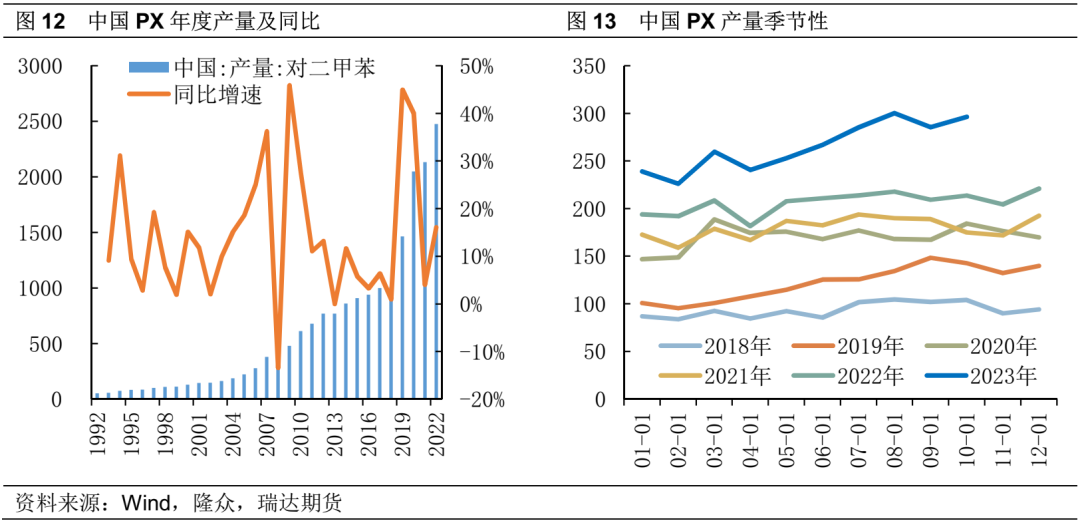

我国是全球最大的PX生产国,全球PX产量的增长主要由中国贡献,亚洲区域PX产量自2020年后增长明显放缓,甚至在2022年PX产量同比下滑至4709万吨/年,而中国的产量经过密集投产后有了显著增长,在亚洲的PX产量占比从2019年的36%上升至2022年的53%。2023年中国PX产量持续走高,处于历史最高水平,1-10月的产量均值在265万吨/月,同比去年上涨29%。

从产能利用率的走势来看,亚洲PX开工负荷持续走低,处于历史同期低位。中国方面,在新一轮投产周期下,工厂开工较为谨慎,且计划外检修时常发生,2023年上半年新投装置运行不稳定,且计划外检修较多,PX开工负荷处于历史低位运行,而实际产量得上升,主要由于产能基数扩大,随着装置运行稳定,开工率上升预计将进一步提升PX产量。

3 PX需求格局

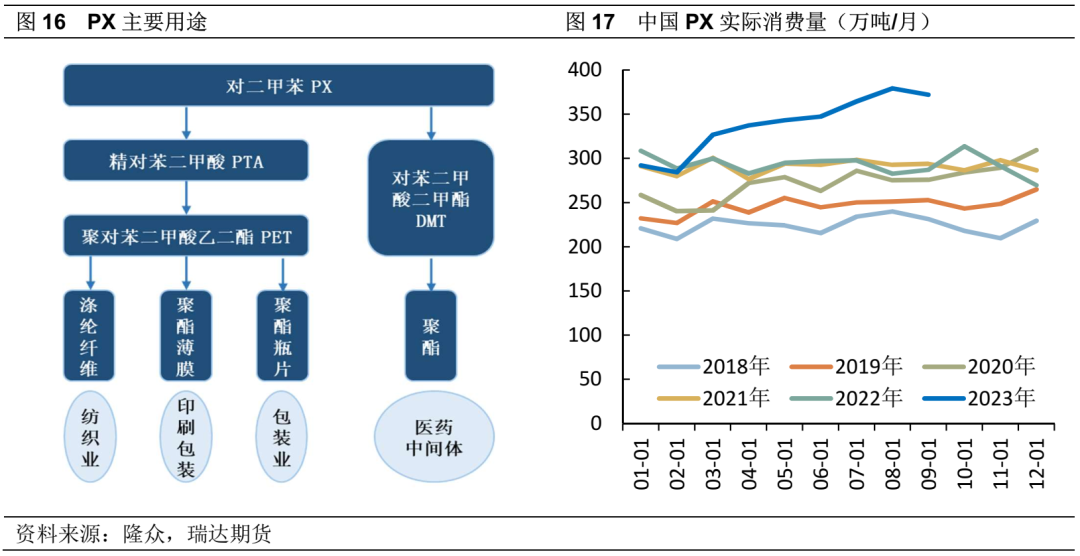

3.1 PX主要用途

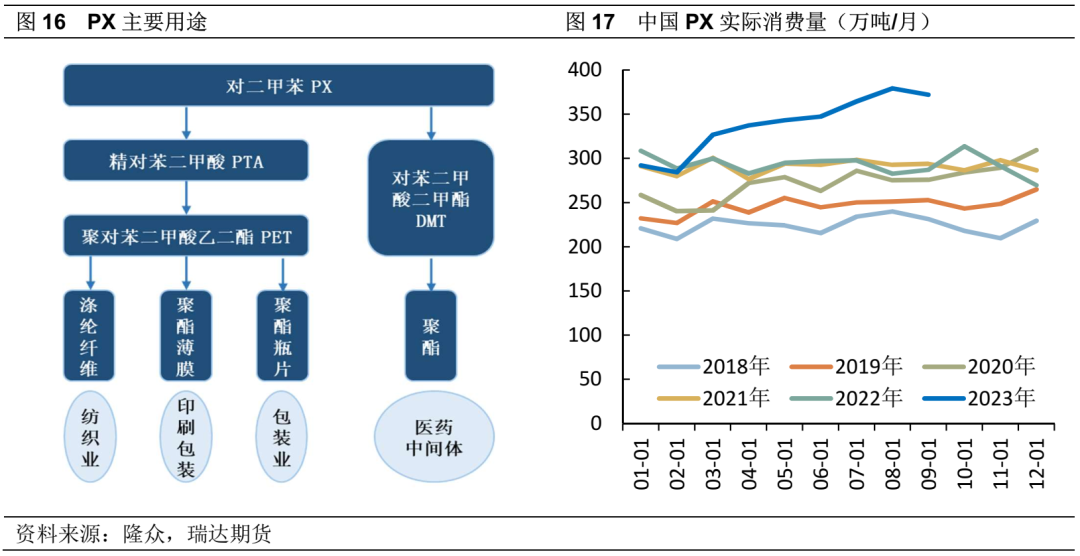

PX最主要的用途是加工生产PTA,是聚酯材料生产的重要原料,随着中国经济高速发展,服装、塑料等终端消费市场扩大,聚酯产业链迅速扩张,聚酯可用于生产涤纶纤维、聚酯瓶片和聚酯薄膜,进而应用于纺织、包装等领域。涤纶纤维除了应用于服装家纺,还可用于无纺布、运输带、轮胎等。据统计,中国超过99%的PX用于生产PTA,只有不到1%的PX用于生产DMT和其它材料,应用于医药、涂料等领域。受到下游聚酯纺织业的快速发展带动,PTA产能迅速扩张,对二甲苯需求也快速扩张,根据隆众数据,PX实际消费量2023年1-9月份平均339万吨/月,同比去年上涨15.7%。

3.2 PX消费分布

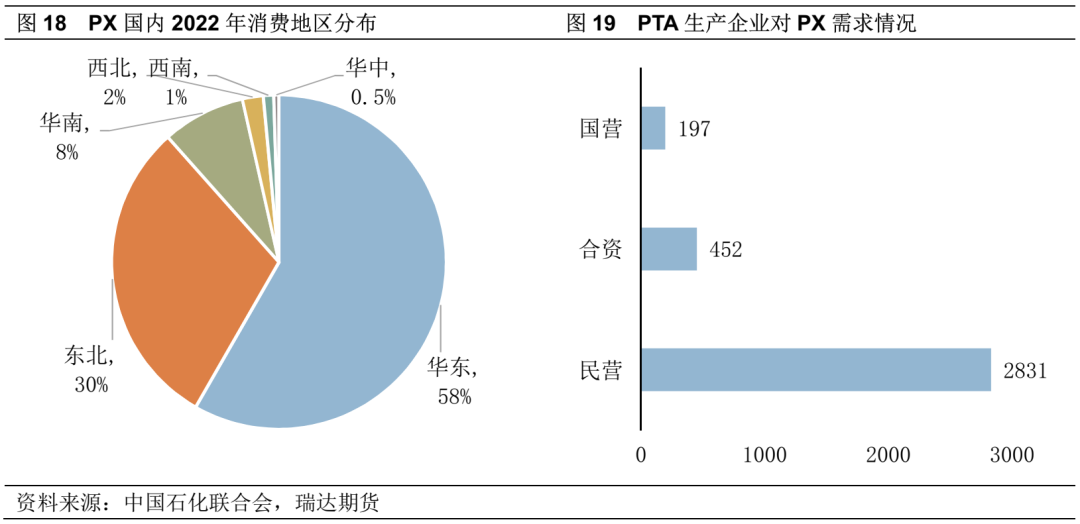

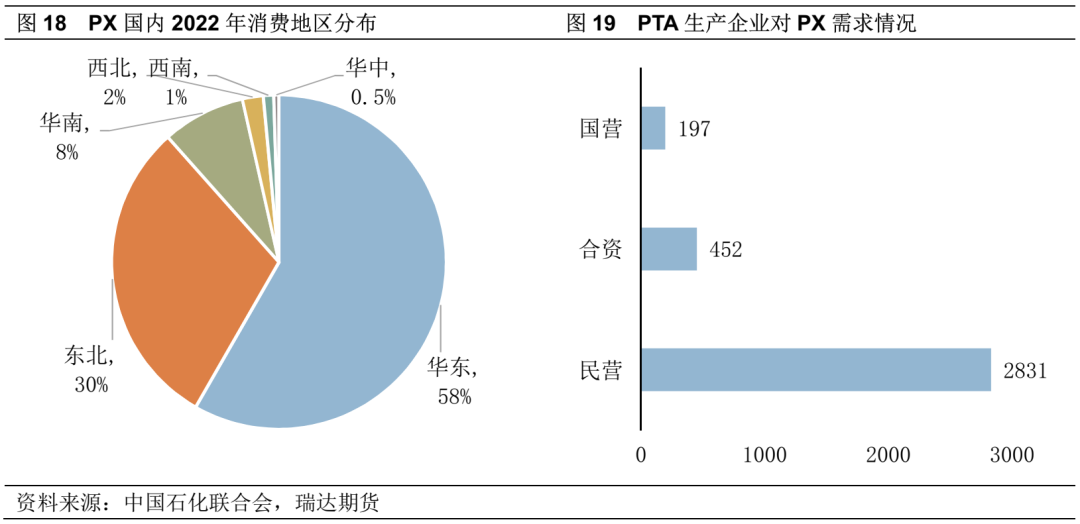

由于PTA是PX的主要下游产品,因此PTA产业布局决定了了PX的消费区域,中国PX的消费地区主要集中在华东、东北和华南。华东地区是重要的纺织加工区域,2022年PX表观消费量2025万吨,占比58%。经过市场化发展,PX消费下游的PTA生产企业分布,以民营企业为主,合资和国营企业为辅,PTA民营生产企业是市场的主要参与者,2022年民营企业PX消费2831万吨,占比81%。

4 PX供需总结

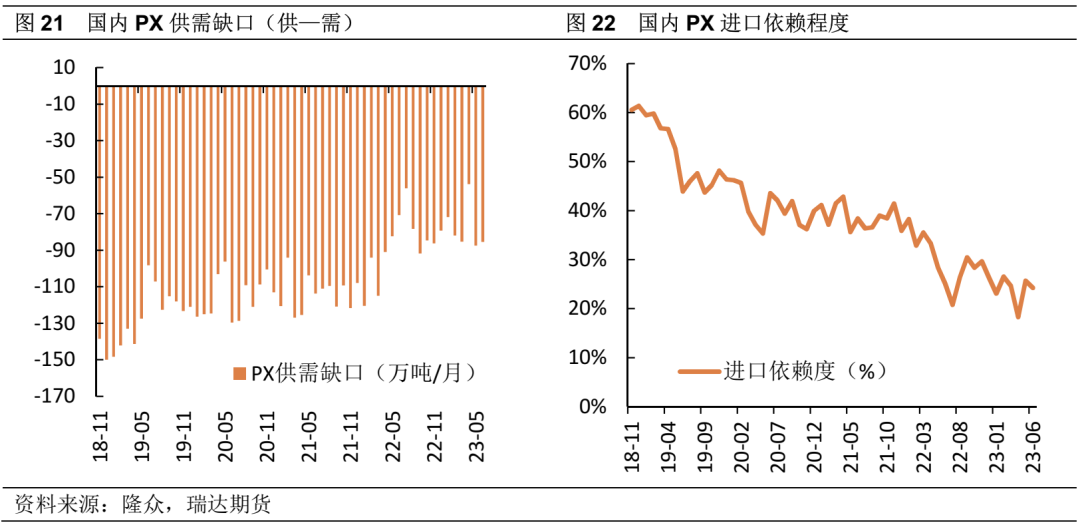

4.1 PX进口依赖度降低

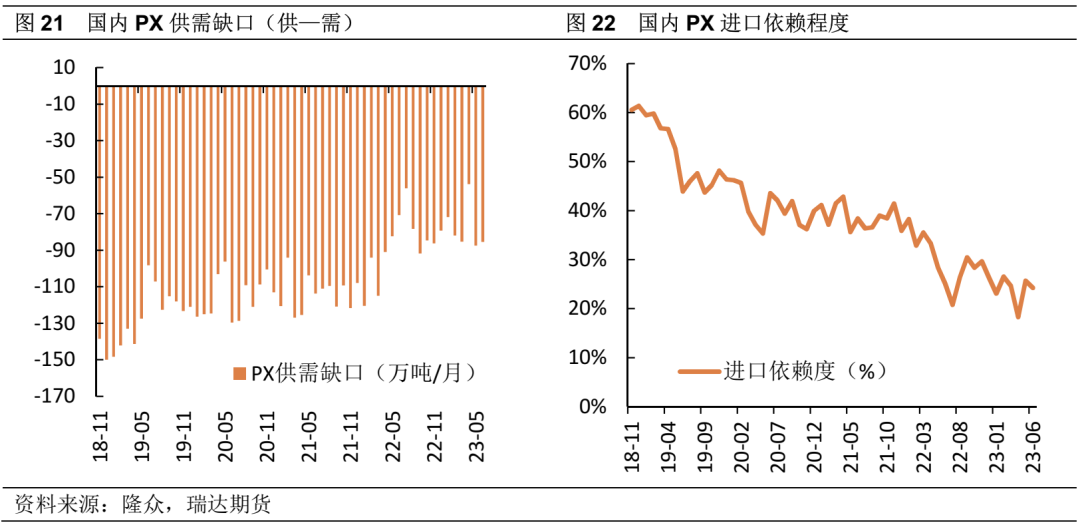

过去五年间,随着聚酯产业链迅速扩张,PTA产能大幅增长,拉动上游原材料PX需求增长,但国内PX的产能远远不及下游的生产需求,供需缺口促使部分PX原料依赖进口。2019年民营大炼化背景下,PX产能得到较大提升,PX的供需缺口从2018年150万吨/月,下降至2023年9月67万吨/月,进口依赖度也从60%下降至19%。从进口数据来看,2023年1-9月PX进口量为76万吨/月,同比去年1-9月90万吨/月,下降了15.6%。

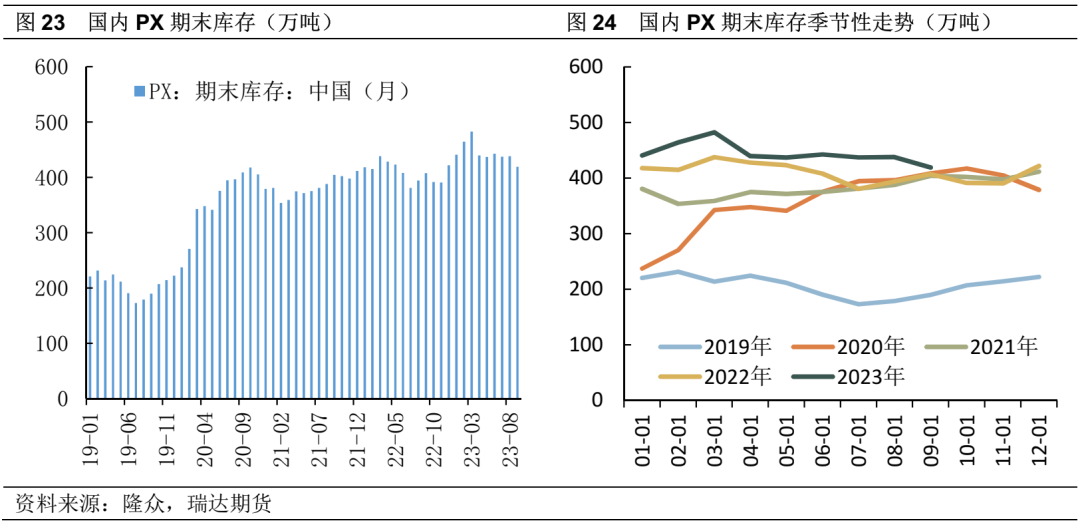

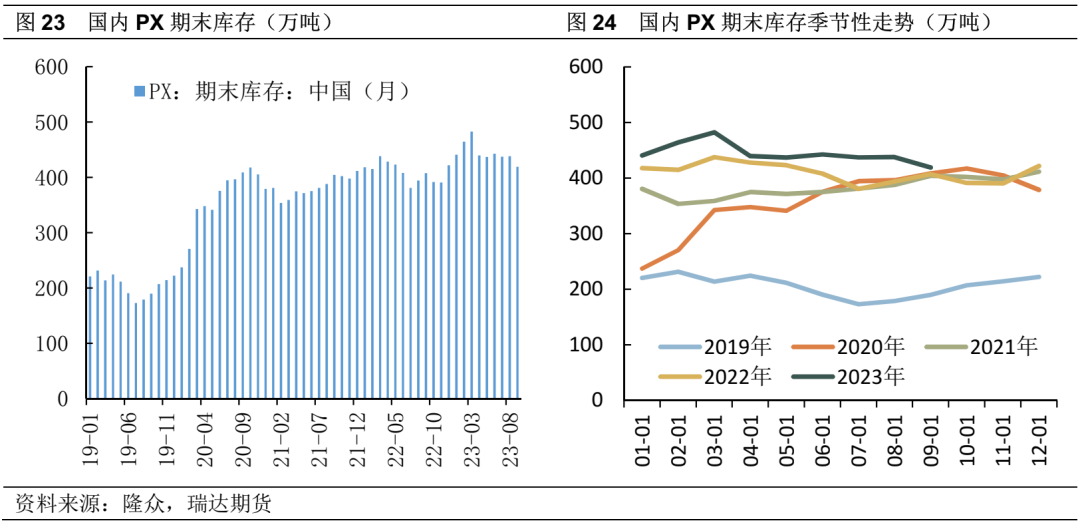

4.2 PX库存稳定

随着PX装置逐渐提负,PX产量有一定提升,同时进口量减少,降低进口依赖,整体供应仍然偏紧。需求方面,PTA以及下游聚酯产业链开工率仍处高位,PX需求旺盛,因此PX暂无累库压力,库存保持相对稳定,截至2023年9月PX期末库存419万吨,同比去年小幅增加2.9%,环比减少4.3%。

5 PX价格分析

受原油价格及自身供需等因素影响,PX历史价格走势波动频繁,历史价格高点在2011年,高达1815美元/吨,历史低点在2020年,低至439美元/吨。在2009-2014年期间,中国下游聚酯行业产能扩张,国内PTA需求增加,叠加全球经济反弹,PX价格维持高位震荡,2014年后随着日韩PX产能新增投放,PX价格随着市场预期供需过剩而走低,因此2015-2017年三年PX价格经历了低位调整。由于下游需求受到疫情影响,PX价格曾一度走低,之后虽然有所修复,但随着民营炼化一体化投产,PX价格难以强势上涨至历史高位,目前维持在1000美元/吨价格水平。

5.1 定价模式

PX的价格制定分为单笔定价的现货模式和公式定价的长约模式:一、现货模式,双方交易现货参考公开指导价格,逐笔达成购销,是随行就市确定一口价的方式,这种方法存在比例较小。二、长约模式,双方交易制定长期购销合同,依照双方协商认可的定价方式,为交易结算价格留有价格波动空间,长约定价公式中的升贴水,体现了议价能力,为双方谈判核心。无论是现货模式还是长约模式,价格制定都需要锚定某个价格参照指标:一、亚洲合约价ACP,业内称”6+8”定价模式,由6家PX企业和8家PTA企业构成固定议价组织谈判生成价格,每月最后一个工作日为价格谈判截止,谈判成功的价格则作为下个月PX结算价格。二、中石化合约价SPCP,是中石化面向国内PTA企业供应PX的月度合约挂牌结算价,再针对不同企业给出一定折扣,每月月末中石化先推出挂牌价(预收价款),次月月末再根据市场波动情况,对预收款价进行调整,并公布最终结算价。三、第三方资讯机构价SPOT,第三方资讯机构对日益活跃的PX亚洲市场展开现货价格评估,包括普氏Platts、阿格斯Argus、安迅思ICIS等。目前PX供应商签订的长约合同中,普遍将第三方评估的价格纳入计价公式,赋予权重。

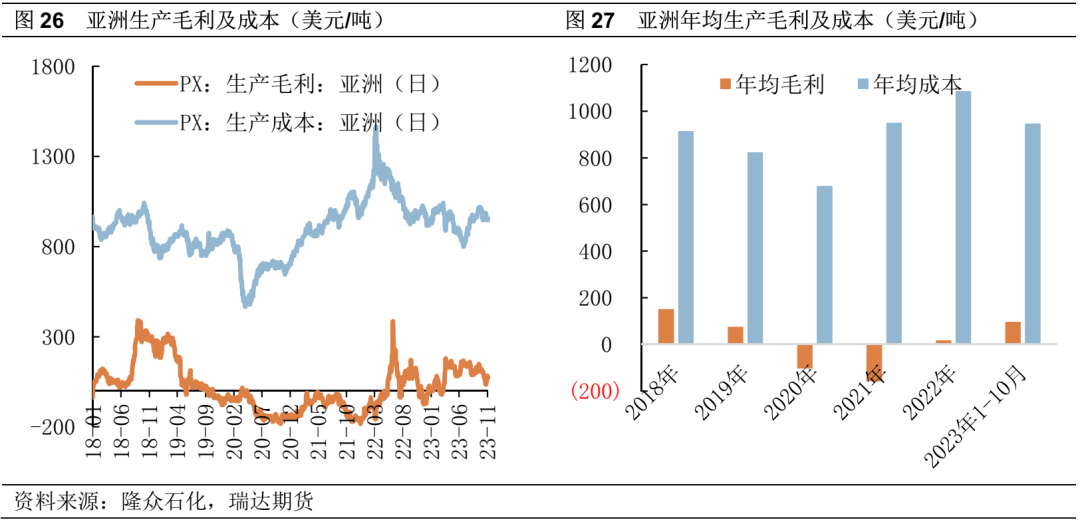

5.2 毛利和成本

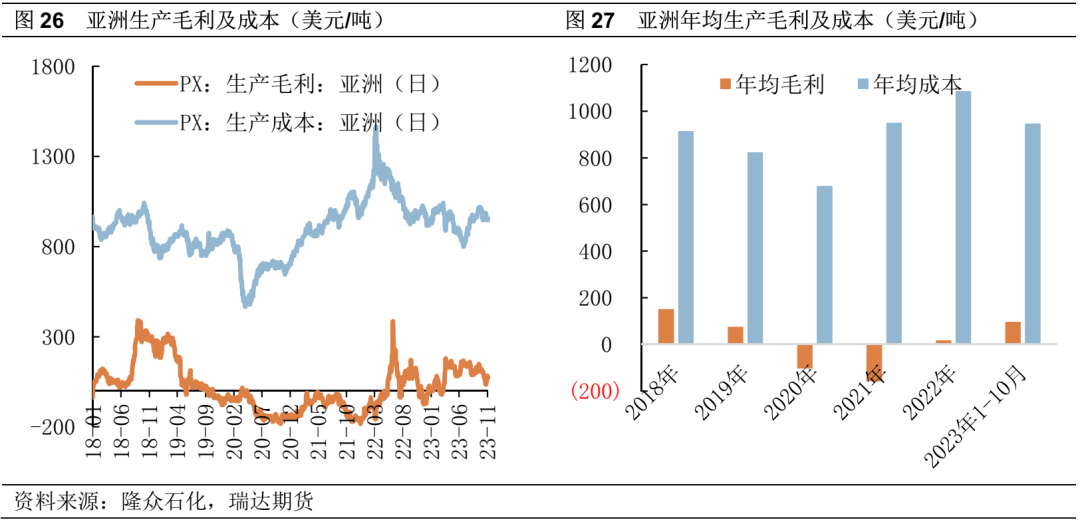

PX成本包括原材料成本和加工费用两部分。在前文生产工艺部分介绍,根据产业链长度,国内目前主流PX生产工艺有两种,石脑油重整以及MX路线,大部分企业采用前者。石脑油和MX都是原油产业链的下游产品,因此PX原料成本与原油具有较高相关性,原油价格波动将引发PX生产原料成本变动,加工费用相对固定,以石脑油为原材料的生产工艺,原料成本占总成本86%,加工费占比14%(包括燃料动力费、固定费用和辅助材料费)。2018年-2023年亚洲整体的PX生产毛利先抑后扬,2020年-2021年到达负值区间,尽管2022年上游原料成本上升,但随着下游需求复苏,PX整体毛利由负转正,2023年1-10月PX成本均值948美元/吨,毛利均值97美元/吨。随着一体化产能比例提升,PX上下游配套能压缩一部分成本,因此部分产业链配套完善的生产企业加工费更低,具有50-100美元/吨的成本优势。

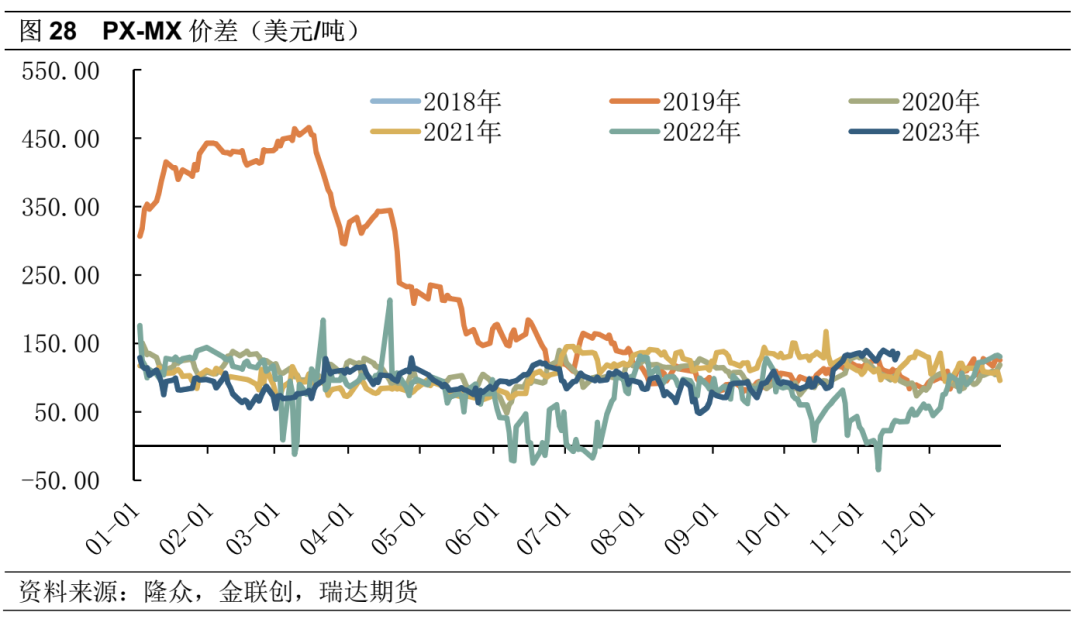

5.3 调油逻辑

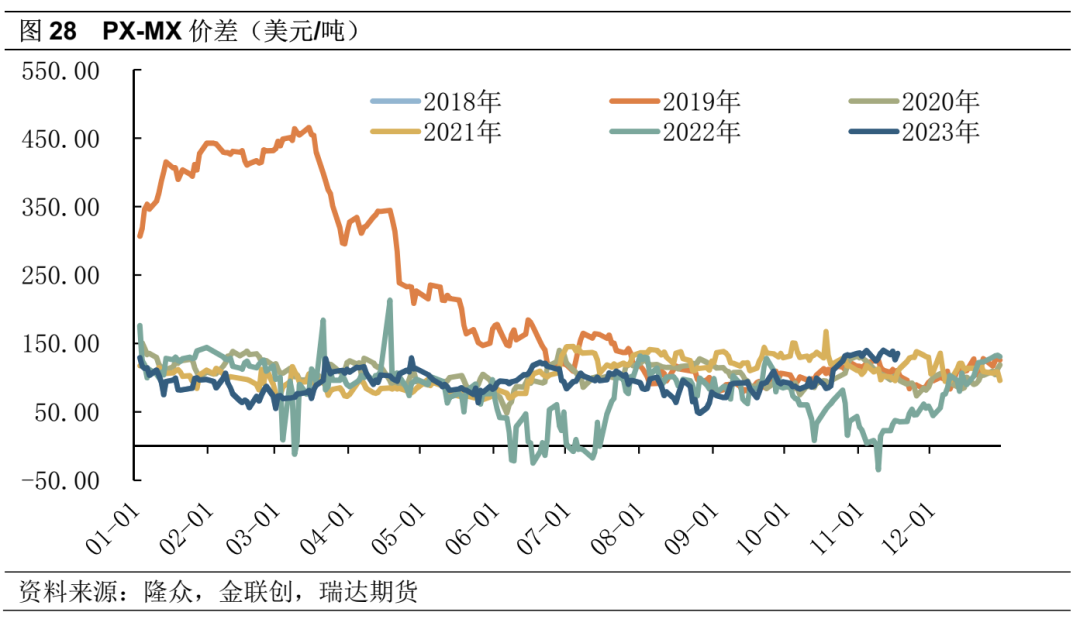

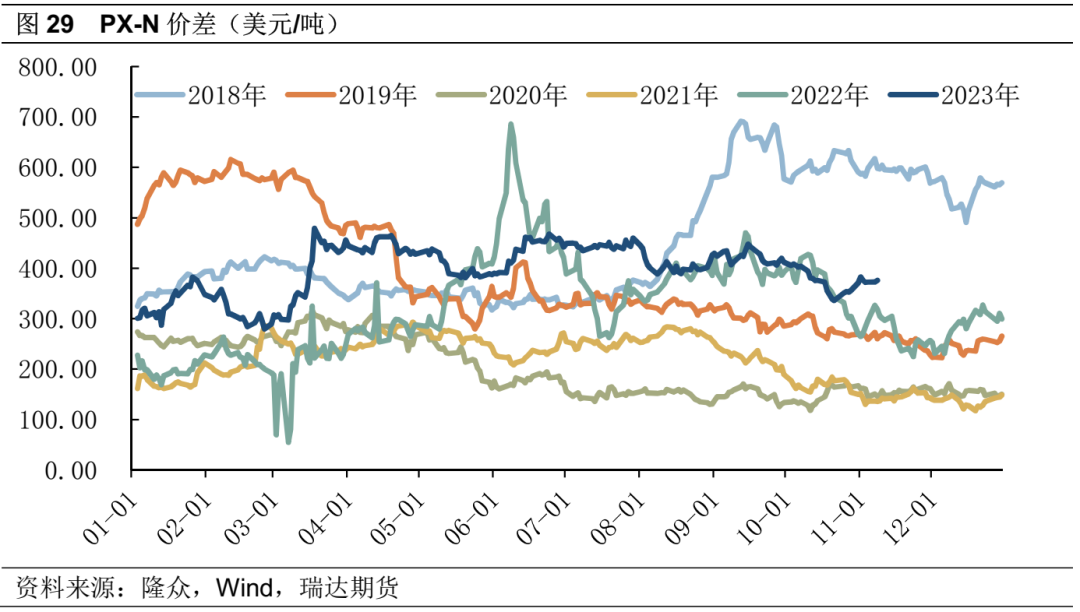

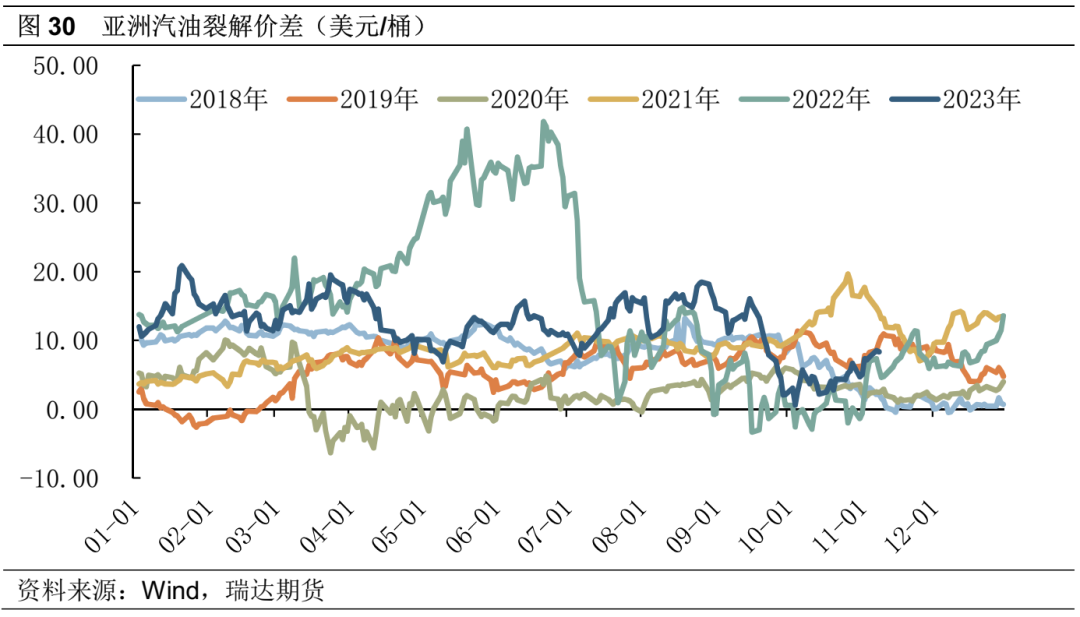

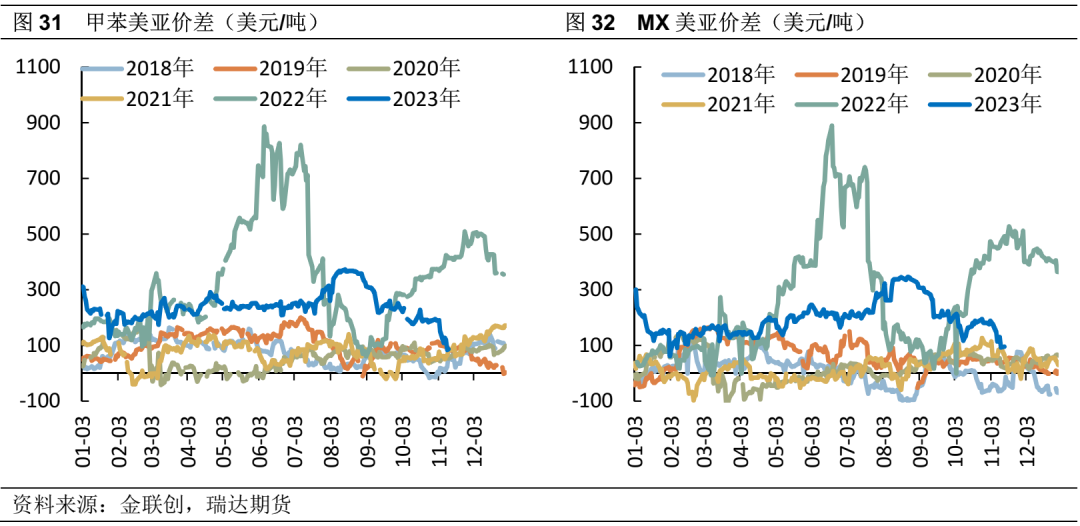

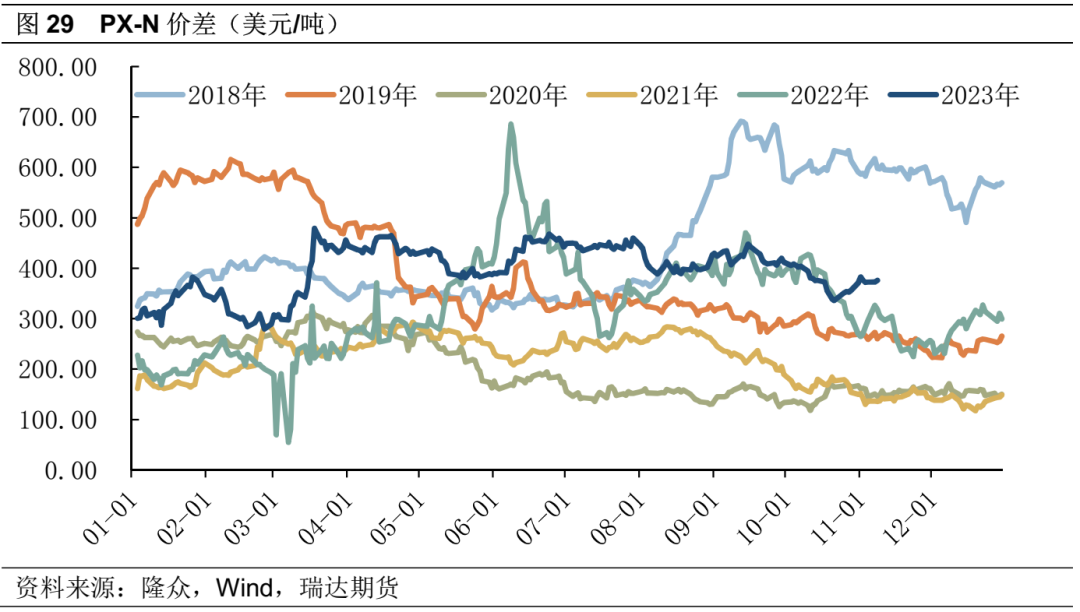

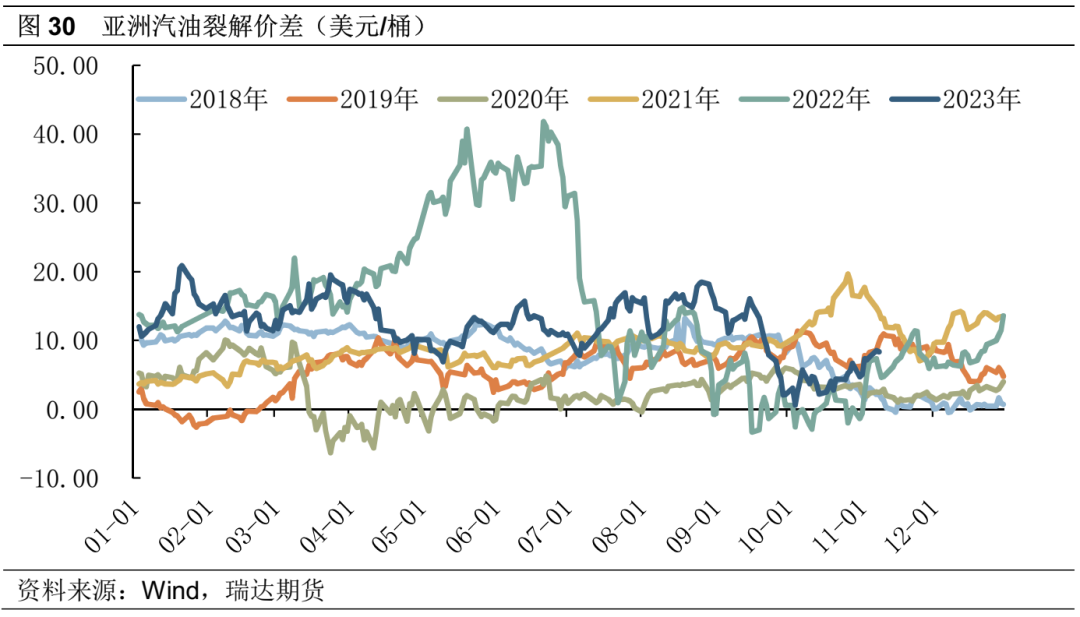

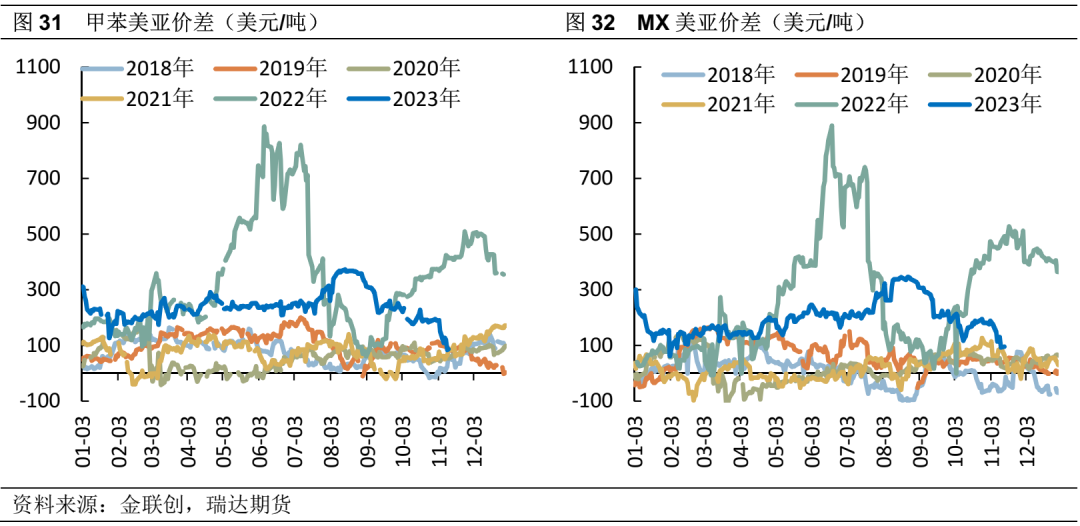

在PX的生产过程中,有一类组分不仅可以作为PX的化工原料,还可用于汽油的调和,比如重整汽油、甲苯以及MX,如上文PX生产流程图中所示。这类高辛烷值组分能作为汽油调油的优质原料,提高汽油的抗爆性。因此在汽油消费旺季、或者汽油裂解价差高企时,炼厂可调节化工用途和调油用途的装置比例,增加汽油调油组分的出率,而PX生产由于原料减少,产量相应缩减。在调油逻辑下,通常PX价格,PX-MX以及PX-N价差受到支撑。去年美国的汽油消费旺季,带动高辛烷值调油组分价格上涨,打开美亚套利价差并发生实际贸易。目前亚洲汽油裂解价差有所反弹,主要由于原油下行扩张价差,实际需求偏弱,因此目前调油逻辑对PX价格支撑有限。

总体来看, PX价格除了自身供需影响外,还受到调油逻辑的影响,在汽油经济性更好时期,PX需要与调油争夺原料。冬季汽油消费相对偏淡,美国汽油调油需求弱,PX加工差处于相对偏高位置,PX-N和PX-MX存在压缩空间,整体供需偏弱,同时需要防范原油下行风险对PX的向下压力。

研究员:

蔡跃辉 期货从业资格号F0251444

期货投资咨询从业证书号Z0013101

助理研究员:

张宗珺 期货从业资格号F03122124

手机登录请点击此处下载期货云开户APP

客服热线:4008-8787-66

客服热线:4008-8787-66