-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2023-06-13 09:06浏览次数:11744来源:本站

事件:

6月7日,海关总署网站信息显示,按美元计价,2023年5月份我国外贸进出口5011.9亿美元。其中,出口2835亿美元,同比-7.5%,预期-1.8%;进口2176.9亿美元,同比-4.5%,预期-8.0%;贸易顺差658.1亿美元,预期954.5亿美元。

观点:

我国5月份出口转升为降,迅速回落,主要受海外需求端偏弱以及去年基数影响。劳动密集型产品和几点产品持续回落,拖累出口数据远不及预期。我国外贸受到多重因素影响而表现不佳,尤其是全球经济步入衰退、外需不振、地缘政治等因素将对我国外贸发展带来更大考验。近期,世界银行将2024年的经济增长预期从2.7%下调至2.4%,全球经济衰退预期加强,我国外贸在三季度或持续承压。

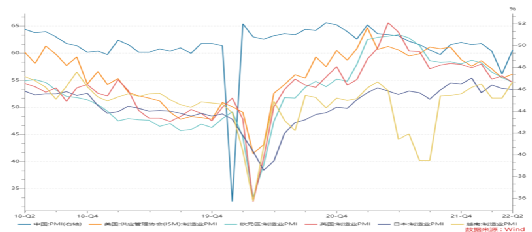

需要注意的是,我国5月制造业PMI继续收缩区间,主要是市场需求不足导致。产需两端有所放缓,制造业市场需求仍显不足,企业产能释放受到抑制。我国仍处于疫后修复期,需要针对性政策以及一定时间传导,从而促进经济复苏。

图表 1 主要经济体PMI

资料来源:wind,瑞达期货研究院

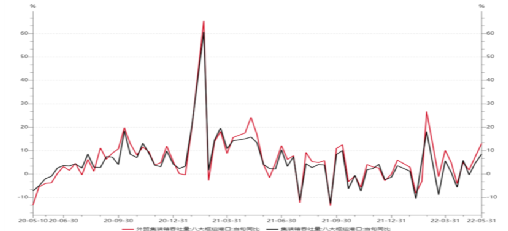

八大枢纽港口集装箱吞吐量仍在低位维持。随着全球经济衰退预期加重,情绪逐步转为避险,需求端或进一步走弱,出口对中国经济内生增速的拉动作用将进一步弱化。

图表 2 八大枢纽港口集装箱吞吐量(%)

资料来源:wind,瑞达期货研究院

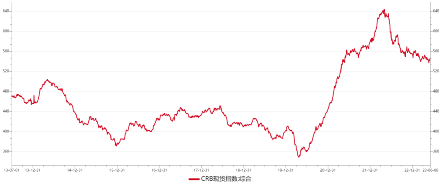

我国5月出口同比-7.5%,预期-1.8%,跌幅超市场预期,重返负增长。在我们看来,主要原因有两点:一是去年基数影响。2022年我国出口同比增速波动较大,在分析二季度出口数据时需要适当考虑其带来的影响。剔除去年同期高基数的影响,5月我国出口的两年平均增速为3.8%,出口金额的绝对水平也是除去2022年以来的同期新高。二是机电产品(除汽车以外)由支撑转为拖累。但汽车及其零配件保持较好。除此之外,2023年以来CRB商品指数总体呈震荡走弱的形式,对出口增速的支撑较弱,量价齐跌特征始终存在。

图表 3 我国出口同比增速(%)

资料来源:wind,瑞达期货研究院

图表 4 CRB现货指数

资料来源:wind,瑞达期货研究院

从出口经济体看,5月我国对美国和东南亚国家出口的拖累最大,而此前快速推动的“一带一路”国家拉动明显下降。具体来看,我国对欧盟、东盟和日本的出口增速分别下降至-7%、-15.9%和-13.3%,而对美国的出口同比降幅扩大至-18.2%。2023年一季度泰国、越南、马来西亚、新加坡、印度尼西亚、菲律宾等东盟六国平均GDP增速达到3.3%;东盟六国制造业5月PMI指数除菲律宾以外均有所下行,平均回落1.47。种种迹象表明,全球经济衰退预期正持续升温,各国需求端表现不佳,接下来随着各经济体“被动收紧”货币政策,我国外贸在三季度料持续承压,我国对各经济体出口增速或多数下调。

图表 5 我国对主要经济体出口累计同比增速

资料来源:wind,瑞达期货研究院

图表 6 国内主要出口产品

资料来源:wind,瑞达期货研究院

5月份我国进口2176.9亿美元,同比下降4.5%,比4月降幅缩小3.4个百分点。从主要进口产品来看,上游原材料保持一定进口增速正增长,下游制成品增速延续较低负增长水平,拖累整体进口。具体来看,受大宗商品价格上涨拖累,铁矿石、铜矿、塑料等工业品进口数量增速不及农产品,国内工业生产需求增速放缓。而机电产品、高新技术产品、集成电路等下游制成品进口增速持续下滑对整体进口金额同比造成较大拖累,或表明国产替代仍持续。从量价结构来看,主要商品进口数量和进口价格均环比提升,共同导致进口金额同比降幅缩小。主要商品进口数量增速摆脱负增长,或表明国内需求不足边际改善。受疫情影响较小的其他多数经济体生产恢复加速,预计未来国内稳增长政策仍将拉动内需回升,将进一步带动进口的恢复,进口增速有望延续回暖。

图表 7 进出口数量指数(HS2)

资料来源:wind,瑞达期货研究院

图表 8 进口商品金额同比增速(%)

资料来源:wind,瑞达期货研究院

图表 9 主要进口商品金额(万美元)

资料来源:wind,瑞达期货研究院

图表 10 主要进口商品数量(万吨)

资料来源:wind,瑞达期货研究院

四、对主要国家及地区出口增速全面转负,贸易顺差或见顶回落

总体来看,5月我国贸易顺差658.07亿美元,收窄16.1%。分国别来看,前5个月中国对东盟、欧盟进出口增长,对美国、日本等下降,东盟仍为中国第一大贸易伙伴。往后看,海外经济增速逐步放缓,外需走弱或将导致我国出口增速放缓,但同时国内经济将在政策持续发力落地生效情况下得以稳步修复,国内需求回暖将对进口形成一定支撑。我国贸易差额上升趋势已经见顶回落。近期人民币汇率波动幅度加大,4月中旬以来,人民币兑美元汇率从6.8左右一路下探至最低7.1附近,贬值幅度近4%,主要受外部美元指数反弹以及国内经济复苏不及市场预期引发的调整,短期内人民币贬值趋势或将延续,这将在一定程度有利于稳定出口。

图表 12 主要贸易国(地区)贸易差额(单位:百万美元)

图表 13 主要贸易国(地区)贸易差额(单位:百万美元)

资料来源:wind,瑞达期货研究院

瑞达期货:柳瑜萍

投资咨询证号:Z0012251

以上信息仅供参考,不作为入市建议

一、全球经济预估下调,经济形势仍不乐观

全球主要经济体经济景气度回落趋势不变,需求端表现不佳,叠加去年基数快速走高,使得我国外贸数据承压。具体来看,5月美国ISM制造业PMI录得46.9,持续落于警示线以下且降幅进一步扩大,已连续七个月萎缩,而非制造业指数意外降至50.3,创2023年新低;欧元区制造业PMI录得44.8,连续一年位于收缩区间;英国PMI录得47.1,进一步下行。5月24日公布的美联储5月会议纪要显示,美联储官员在本月一致同意提高利率,但在是否有必要进一步加息的问题上存在分歧。一些美联储官员表示,通胀和经济活动的放缓程度还不足以证明结束加息是合理的。但包括美联储主席鲍威尔在内的其他官员暗示,他们可能更倾向于在6月暂不加息。同时,会议纪要也指出,几乎所有美联储官员都认为在最近银行倒闭事件之后,经济增速放缓且失业增加的机率升高。

近日,世界银行发布最新《全球经济展望》报告,将2023年全球经济增长预期由1月的1.7%上调至2.1%,但对2024年的经济增长预期从2.7%下调至2.4%。可以看出,市场对全球经济的预测,依旧是偏向悲观,全球经济衰退预期并未降温。

三、主要进口商品量价齐升,进口跌幅收窄

欧盟为我第二大贸易伙伴,1-5月对欧盟累计出口2153.06亿美元,累计同比负增长4.9%,对欧盟出口增速继续处于低位区间,占比15.38%。前五个月自欧盟进口1163.97亿美元,同比下降1.6%,占比为11.18%,5月中国对欧盟贸易顺差为200.65亿美元。欧洲央行明确表明将继续提高利率抑制通胀,欧美发达经济体经济增长放缓,需求面临较大回落压力,对国内出口的支撑作用不强,未来或面临继续下行风险。

美国已跌落成为中国第三大外贸伙伴,但仍为中国最大外贸国。前5个月对美出口额为2007.15亿美元,同比负增长小幅走阔至-15.10%,占我国出口总值的14.33%;我国前5个月自美国进口额为739.58亿美元,累计同比下降3.60%,占比为7.11%。5月中美贸易顺差为281.64亿美元,贸易顺差较4月有所缩小。欧美等经济体需求趋缓的势头尚未扭转,尤其是美国经济趋势性下行短期或难以改变,海外需求下行对我国出口的拉动或仍将有一定压力。

资料来源:wind,瑞达期货研究院

资料来源:wind,瑞达期货研究院

2025-09-30【分析文章】长假前风控和留仓技巧

2025-09-26【事件分析】Grasberg矿暂停营运,铜矿紧缺或加剧