-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2023-04-11 09:00浏览次数:16091来源:本站

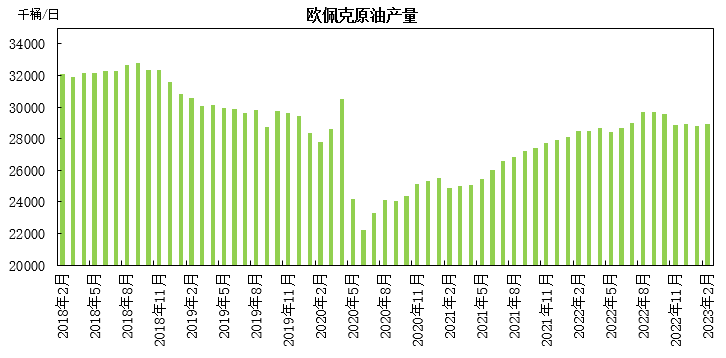

4月2日,以沙特阿拉伯领头的OPEC+多个成员国宣布,在OPEC+协议框架以外自愿削减原油产量,减产时间均从5月开始,持续到2023年底。其中,沙特将减产50万桶/日,伊拉克将减产21.1万桶/日,阿联酋将减产14.4万桶/日,科威特将减产12.8万桶/日,哈萨克斯坦将减产7.8万桶/日,阿尔及利亚将减产4.8万桶/日,阿曼将减产4万桶/日,加蓬将减产0.8万桶/日。此外,俄罗斯副总理诺瓦克宣布,俄罗斯于3月启动的减产50万桶/日计划将持续至今年年底。沙特能源部以及JMMC的声明中表示,自愿减产举措是“旨在支持石油市场稳定的预防性措施”。受减产消息影响SC主力合约持续走强刷新年内高点,美原油和布伦特原油高开超6%后维持高位震荡,国内部分化工品受成本提振跟随走强。后市海外宏观不确定性因素及OPEC+减产政策加剧油价波动。

额外减产收紧供给

沙特及俄罗斯等各国自愿减产规模共计约166万桶/日,叠加OPEC+协议框架内减产200万桶/日,OPEC+联盟减产总量将达到366万桶/日,约占全球供应量的3.6%;当前参与自愿减产的OPEC产油国的产量都已接近其配额,这意味着从5月开始,额外减产可能会使市场供应削减至少100万桶/日,对国际原油市场造成较大冲击。中国经济复苏带动能源需求增长,印度需求增幅强劲,北半球夏季出行旺季拉动汽油消费,供需面临进一步收紧。

瑞银预计二季度油市将出现近30万桶/日的供应短缺,三季度供应短缺将近200万桶/日。高盛上调Rystad Energy表示,减产将加剧石油市场的紧张,并在今年剩余时间里将油价推高到100美元/桶以上,可能会使布伦特原油的价格在今夏达到110美元/桶。

图1:OPEC原油产量

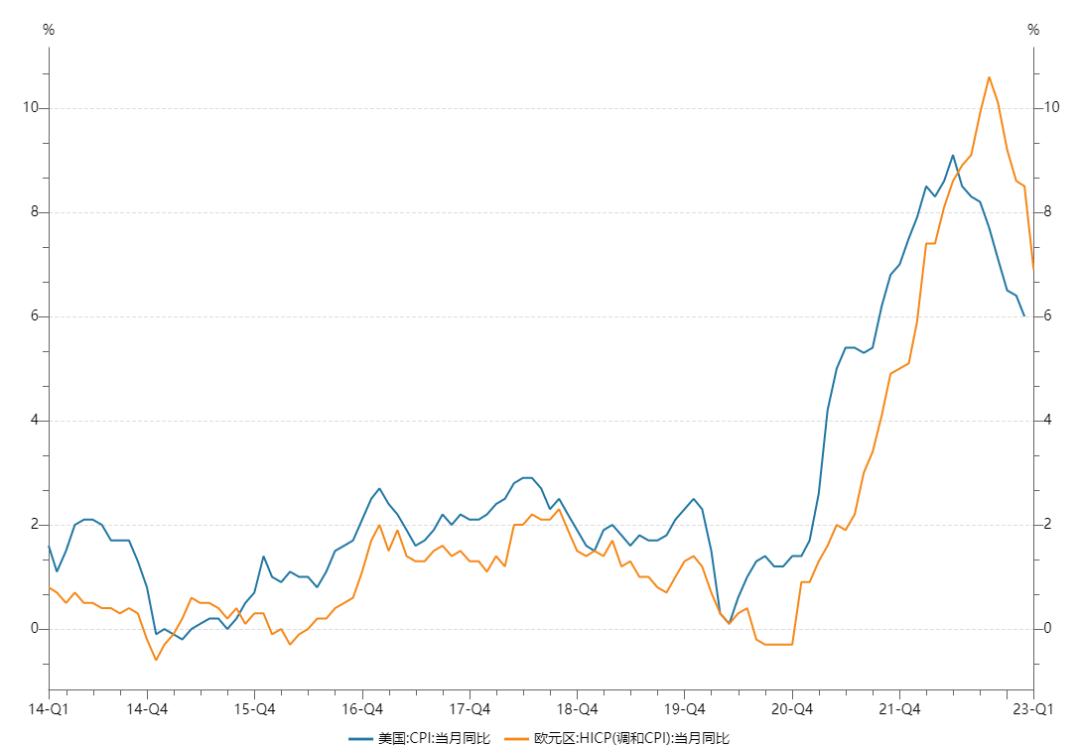

欧美面临通胀压力

今年以来,欧美国家通胀指标出现放缓,但通胀绝对值水平仍处于高位。美国2月CPI同比上涨6%,英国2月CPI同比上涨10.4%,德国3月CPI同比上涨7.8%,法国3月CPI同比上涨5.6%,欧元区3月CPI同比上涨6.9%。欧美国家夏季出行旺季即将到来,原油价格中枢有望上行,汽油等能源价格上涨,增加企业和消费者成本,通胀面临再度上行压力。

美国财政部长耶伦表示,OPEC+产油国意外降低原油产量是一种'非建设性行动”,将在高通胀之际给全球增长前景增加不确定性,并给消费者造成负担。圣路易斯联储行长布拉德表示,油价上涨可能使美联储降通胀的任务更具挑战性。

图2:美国及欧元区CPI走势

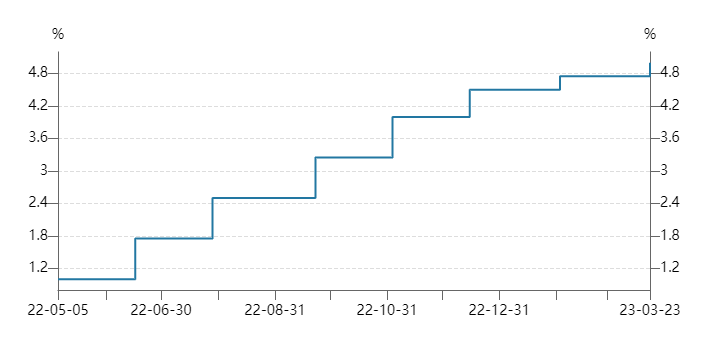

货币政策加剧波动

3月份,欧洲央行将利率上调 50 个基点,三项主要利率中再融资利率为3.50%,边际贷款利率为3.75%,存款利率为3.00%。自去年7月开启加息进程以来,欧洲央行已连续六次大幅加息以遏制通胀,累计加息350个基点。美联储将联邦基金利率目标区间上调25个基点到4.75%至5.00%的水平,为2007年10月以来的最高水平。美联储自去年3月以来连续第九次加息,累计加息幅度475个基点。

欧美主要经济体持续大幅加息导致金融体系动荡,3月中上旬美欧多家银行接连倒闭,银行业流动性风险凸显,金融市场稳定性受到冲击。随着欧美央行通过各种流动性操作和应急举措,短暂遏制了金融风险的进一步蔓延。

当前欧美主要经济体收紧货币政策抑制通胀水平,利率水平升至高位,金融体系风险上升。OPEC+减产将提振原油价格,能源价格上涨增加通胀再度上行风险;与此同时,通胀压力将迫使欧美央行采取激进紧缩政策,高利率水平对经济及需求抑制作用逐步显现,增加经济衰退的风险,金融市场波动性面临加剧。

图3:美国联邦基金目标利率

后市行情预判

原油:此轮OPEC+产油国额外减产将对二三季度油市供需构成较大影响,供需端面临缺口,对油市构成支撑,对油价波动中枢预期上调,预计布伦特原油期价运行区间上抬至72-112美元/桶;上海原油期价处于500-730元/桶区间运行。

燃料油及低硫燃料油:国际原油波动中枢上行,对燃料油构成较强成本驱动;供需端,亚洲低硫燃油供应增加,中东及南亚地区高硫燃油发电需求季节性增加,低硫与高硫燃油价差趋于缩窄;燃料油波动中枢上抬;预计燃料油主力合约期价处于2700-3900元/吨区间运行;低硫燃料油主力合约期价处于3700-4900元/吨区间运行。

沥青:国际原油波动中枢上行,沥青生产成本上抬,成本支撑增强;沥青装置开工逐步回升,社会库存增幅较为明显,二季度南方雨季影响沥青需求,供需端趋于宽松;下半年沥青需求旺季有望支撑市场,整体沥青短期震荡,中期三至六个月趋于震荡上行,主力合约期价处于3400-4200元/吨区间运行。

液化气:国际原油波动中枢上行,国内炼厂液化气成本上抬,沙特、阿联酋等产油国减产将影响中东地区液化气供应,气温上升燃烧需求趋于放缓;整体液化气期价趋于宽幅震荡,主力合约期价处于3800-5200元/吨区间运行。

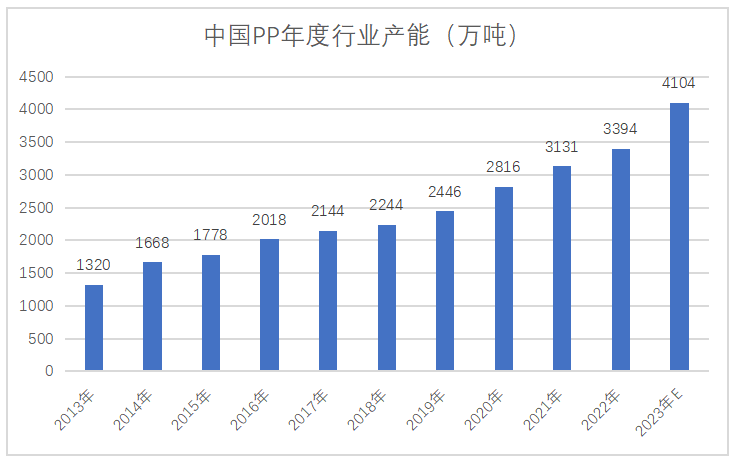

聚丙烯:PP产能约占PP总产能的6成,长期来看,原油与PP两者价格波动呈正相关性,但是近期,尤其是 4月2日原油价格大幅上行后两者走势背道而驰。主要受今年PP产业供应端持续放量,随着新增产能陆续落地,今年一季度国内PP总产能达3681万吨/能,较22年增长5.29%,而二季度规划还有330万吨产能将落地。上游产能扩张时下游需求并未能同步增长,“金三银四”的传统旺季下需求没有明显改善,棚膜产业也即将进入淡季,终端消费市场恢复缓慢,整体需求乏力。原油价格上涨对PP带来的成本支撑有一定托底效应,但供强需弱的格局导致市场对高价PP并不买账,预计PP价格维持横盘宽幅震荡。

图4:中国PP年度行业产能

聚酯方面:4月3号受原油提振PTA、乙二醇、短纤期价均有冲高,然乙二醇、短纤冲高幅度均小于PTA。从供需角度来说,节后PTA开工回升较慢,叠加3月开始PX端进入常规检修季,PTA现货流通愈加趋紧,价格表现最为强势;乙二醇国内产量及进口供应的增加导致整体供应偏宽松,价格走势最弱;聚酯端春节后开工负荷持续走高,但终端需求未见起色,下游在自身订单匮乏的背景下,以消耗自身储备库存为主。利润方面,受自身供应趋紧提振,PTA加工利润大幅修复;乙二醇现货涨幅有限,各工艺加工利润仍然深陷亏损;聚酯端在聚合成本提升及终端需求不振情况下,除涤纶长丝DTY及聚酯瓶片存少量现金流外,涤纶短线、涤纶长丝FDY、POY现金流亏损均持续增加。后市在成本下,PTA装置检修与重启并存,期价有望延续偏强震荡,但终端需求复苏有限或限制涨幅空间;乙二醇供应压力未减,期价预期上行空间有限;聚酯工厂当前以消耗前期低价货源为主,后期在自身盈利状况仍未改善的情况下不排除减产的可能,短纤期价仍有上行空间。

瑞达期货:林静宜

资格证号:F0309984

Z0013465

以上信息仅供参考,不作为入市建议

2025-09-30【分析文章】长假前风控和留仓技巧

2025-09-26【事件分析】Grasberg矿暂停营运,铜矿紧缺或加剧