【分析文章】3月FOMC会议解读:加息基调减弱,政策拐点将至

时间:2023-03-28 09:01浏览次数:16942来源:本站

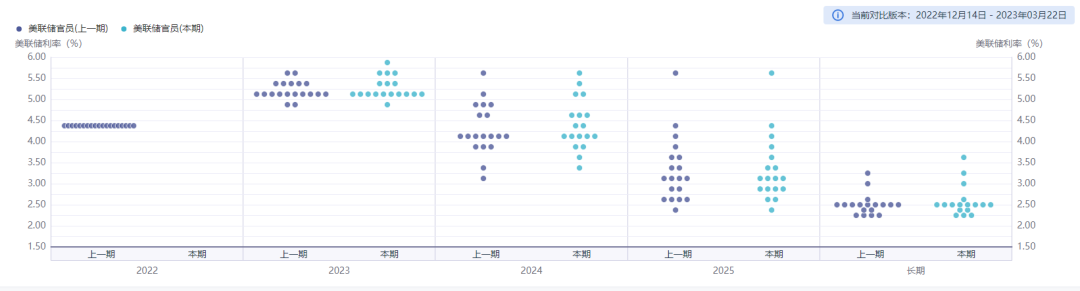

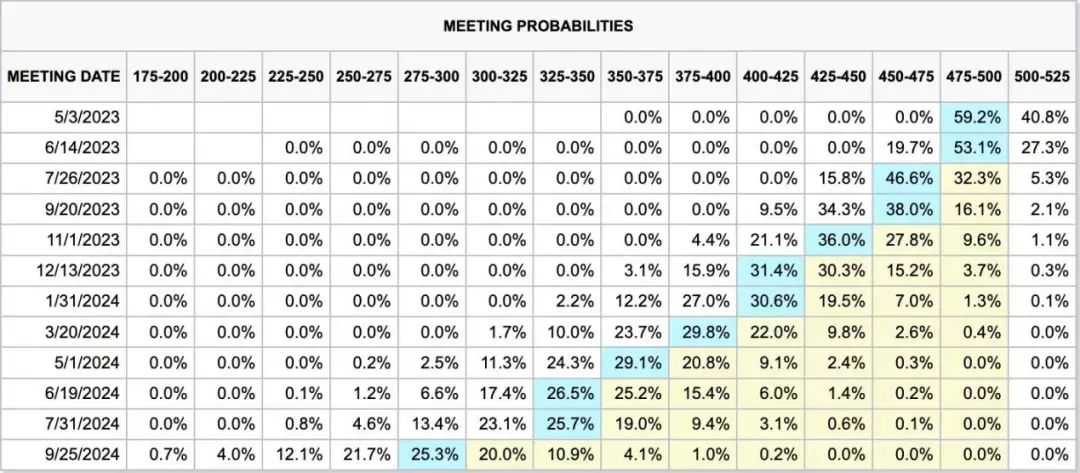

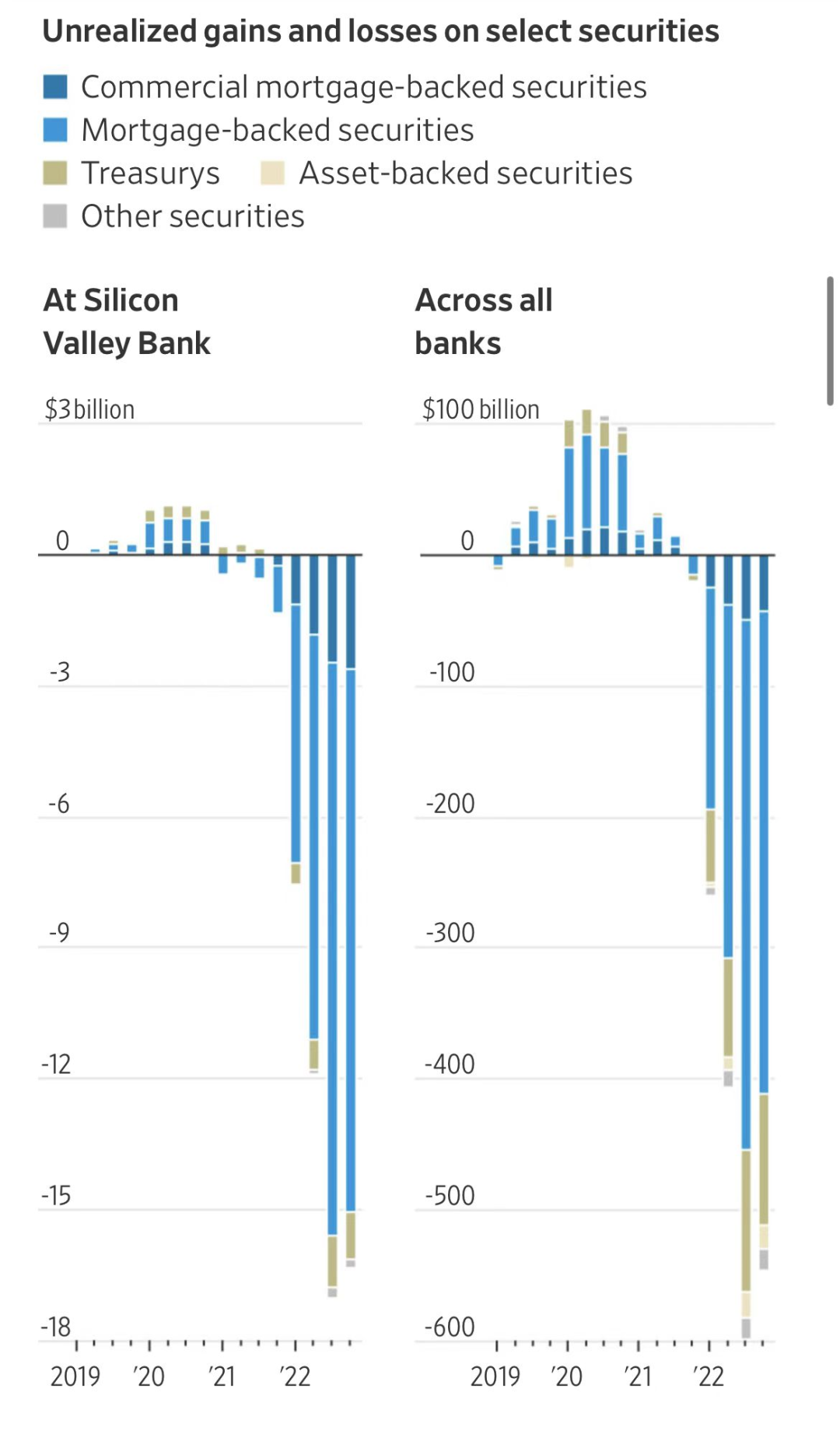

在3月FOMC会议上,美联储主席鲍威尔如市场预期加息25基点,将联邦基金目标利率上调至4.75%至5.00%的区间。会议开始时,鲍威尔先是表明美联储及美国政府对近期银行暴雷事件的重视及对流动性支持的决心,他也再次强调美国银行系统依旧稳定(sound and resilent)且流动性充足(with strong capital and liquitdity)。然而鲍威尔在会议声明中也表示即便近期银行暴雷事件暂告一段落,本次事件对银行系统的影响尚未得知,但美联储认为未来整体信贷环境将变得更加紧缩(tighter credit conditions for households and businesses),而经济也将随之受到一定的影响。因此美联储在未来也将密切关注经济变化来制定相应的货币政策,同时鲍威尔也称美联储不再(no longer)是认为原先持续加息适当的(ongoing rate increases will be appropriate),或许未来一些额外的加息政策将会相对适当(some additional policy firming may be appropriate),整体加息基调有所转弱。从美联储3月公布的最新经济数据预测来看,美联储对2023年GDP增速预期的中位数下调0.1%至0.4%,而对2024年GDP增速则下调0.4%至1.6%,由此可见美联储官员对整体经济前景相较悲观,同时加息对经济产生的压力在明年或逐渐提升。而在失业率与通胀数据方面,美联储官员对未来劳动力市场及通胀水平的预期与先前并无太大改变,然而从最新的数据来看,失业率(3.6%)与PCE(5.38%)数据仍与美联储预期仍有较大差距,因此即便近期市场对联邦基金目标利率峰值有所下调,未来美联储仍有概率维持超预期时间的高利率水平来抑制劳动力市场需求以及整体物价水平。从最新的美联储利率终值点阵图来看,美联储官员对目标利率峰值的预测并未出现太大的改变,但整体分布较12月点阵图更加极化。然而近期银行暴雷事件引出的流动性及金融系统稳定性的风险或使美联储对未来加息决议更加谨慎,外加银行信贷水平在事件过后将进一步收紧,这种现象或将变相达成一定货币政策紧缩的效果。因此若经济数据显示劳动力需求回落且物价水平稳步下行,美国利率峰值回落至5%附近,而当前市场上对美联储加息利率峰值的预期也落于4.75%~5.00%的区间,同时市场也预期美联储大概率将于7月会议降息。数据来源:Federal Reserve,瑞达期货研究院后市展望及资产配置策略:避险情绪尚存,降息预期得到推动本次银行暴雷事件使市场对美联储加息路径预期发生了较大转变,市场纷纷下调加息预期,而现象本质则是源自于市场认为美联储为防止系统性风险将在加息决议上更加谨慎。造成本次银行事件的关键流动性风险问题在美联储开启贴现窗口及银行定期融资计划后暂时得到了一定的缓和,但加息对美国银行所造成的影响或远不止于此,美国银行所持有的MBS(抵押贷款支持证券)等资产在加息周期下也受到了极大的冲击,而当下这近乎2.8万亿美元的MBS市场在投资者眼中也无疑成为了一颗危险的定时炸弹,因此短期内在美联储5月FOMC会议前,市场整体避险情绪或难以完全消除。大类资产走势方面,结合先前“美联储加息周期回顾及末期资产配置节奏”专题中所整理的数据以及市场预期来看,若3月会议为美联储最后一次加息且美联储将于7月开始降息,美元当前或迎来强势周期的尾声,而黄金及10年期美国国债价格在避险情绪及降息预期的帮助下于未来6个月表现则将相对优异。美股指数及港股指数在7月前受风险偏好下降的影响或于低位震荡为主,但在美联储确定降息信号后则大概率将开启新一轮上行周期。然而投资者仍需关注每月的美国非农就业和CPI数据,若美国劳动力市场需求及价格水平未如期下行,市场对美联储加息的担忧或有所重燃,届时市场在短期内或出现一定波动。

手机登录请点击此处下载期货云开户APP

客服热线:4008-8787-66

客服热线:4008-8787-66