-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2022-12-14 09:08浏览次数:11946来源:本站

进入12月,钢材期现货价格继续走高。虽然天气转冷及假期临近,建筑钢材终端需求逐步萎缩,但宏观利好消息持续作用,市场预期较好。叠加炉料走高,炼钢成本上升,支撑钢价扩大涨幅。我们认为,在利好政策刺激下,螺纹钢期价整体或保持震荡偏强格局。

数据来源:瑞达期货研究院、WIND资讯

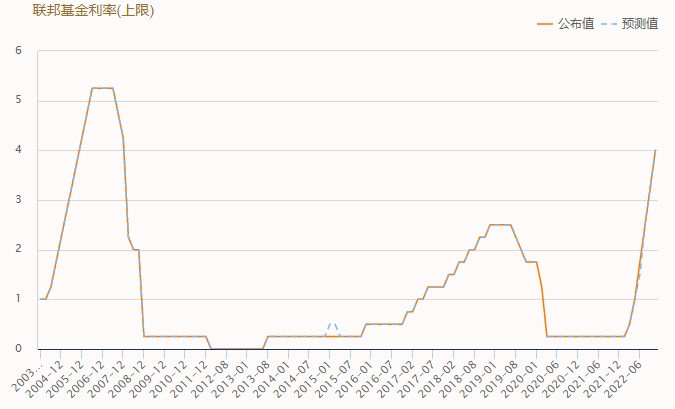

聚集美国通胀和决议,本期或加息50个基点

当前,市场关注的焦点是欧洲央行以及美联储的利率决议。其中北京时间12月15日(周四)03:00,美联储将公布利率决议、政策声明及经济预期。整体上,自今年夏天以来,随着美联储持续加息,美国的通货膨胀率一直在下降,因为能源价格有所下滑。在10月份,美国的核心CPI确实出现了放缓。12月13日,美国将公布11月CPI,就在美联储发布利率决议前公布,但目前还不清楚这是否会被纳入调查。一些迹象显示,尤其是来自美联储主席鲍威尔的言论,都指向了其进一步加息50个基点的可能性较大。只是,目前市场预期,2023年1月份和2月份也将分别加息50个基点,而非25个基点,市场已经准备好接受FOMC成员对利率预期的小幅上修。

数据来源:瑞达期货研究院、WIND资讯

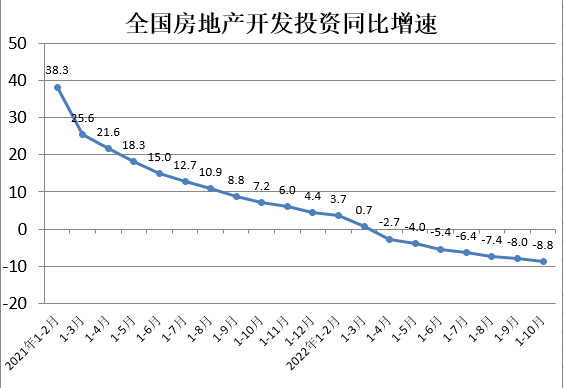

房地产利好政策频出

从11月中旬开始,房地产行业多次迎来政策性利好。其中央行、银保监共同发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》,内容涉及保持房地产融资平稳有序、积极做好“保交楼”金融服务、积极配合做好受困房地产企业风险处置、依法保障住房金融消费者合法权益、阶段性调整部分金融管理政策、加大住房租赁金融支持力度六大方面共十六条具体措施。另外,为支持民营企业健康发展,在人民银行的支持和指导下,交易商协会继续推进并扩大民营企业债券融资支持工具(“第二支箭”),支持包括房地产企业在内的民营企业发债融资。再则,证监会对外发布5项措施,包括恢复涉房上市公司并购重组及配套融资、恢复上市房企和涉房上市公司再融资等,业内解读为支持房企融资的“第三支箭”政策落地。因此,宏观利好政策持续提振市场信心,而未来钢材需求回升预期将继续利好钢价。

数据来源:瑞达期货研究院、WIND资讯

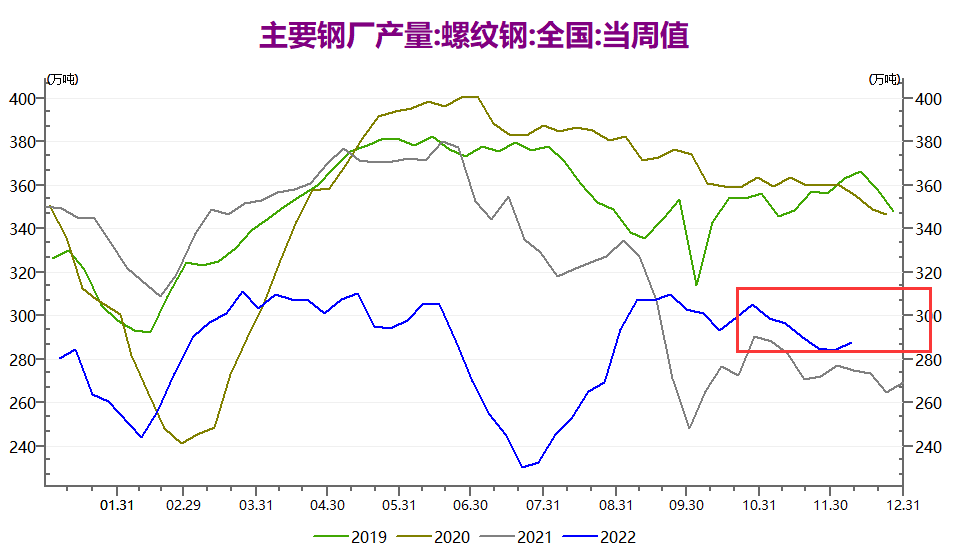

螺纹钢产量或维持低位

近期钢价持续反弹,螺纹钢周度产量有所回升,但受季节性因素影响,产量提升空间有限,且有望继续保持在低位。据Mysteel监测的全国139家建材钢厂,截止12月9日,螺纹钢周度产量为287.64万吨,产能利用率为63%;2021年同期为274.62万吨,产能利用率为60.2%;而2020年、2019年产量及产能利用率分别为355万吨、366万吨、78%、80%。

从数据显示,2022年螺纹钢产量仅小幅高于2021年,却明显低于2020及2019年同期水平,随着春节假期临近,螺纹钢产量大幅提产可能性较低,同时市场预期后市房地产市场将逐步回暖,且将增加建筑钢材需求,因此螺纹钢供应压力不大。

数据来源:瑞达期货研究院、WIND资讯

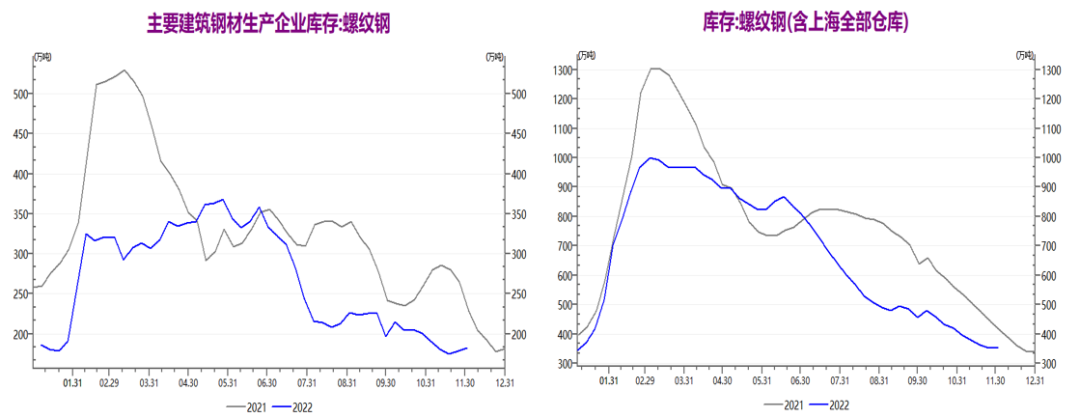

螺纹钢库存处在较低水平

随着气温下降,户外开工受影响,建筑钢材需求萎缩,螺纹钢库存量开始回升。截止12月9日,全国35个主要城市螺纹钢库存量为364.87万吨,连续两周增加;而137家样本钢厂中螺纹钢厂内库存为181.88万吨,连续三周增加。当前总库存量为546.75万吨,去年同期为593.33万吨,2020年同期为640.78万吨。因此,当前库存虽将逐步回升,但仍低于前两年同期水平,整体上螺纹钢库存压力也不大。

数据来源:瑞达期货研究院、WIND资讯

综合以上分析,进入12月份欧美为抑制高企的通胀压力,仍将继续执行加息政策,但加息步伐将放缓,对大宗商品价格打压力度减弱。另外,随着天气转冷,钢材现货需求将进一步减少,只是11月份一系列房地产行业利好政策仍将提振市场信心,同时对未来需求增加存较强预期,将支撑钢材期现货价格震荡偏强运行。

资格证号:F3010136

Z0012698

以上信息仅供参考,不作为入市建议

2025-09-30【分析文章】长假前风控和留仓技巧

2025-09-26【事件分析】Grasberg矿暂停营运,铜矿紧缺或加剧