-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2022-11-09 09:06浏览次数:15938来源:本站

事件:

11月7日,海关总署网站信息显示,按美元计价,10月份中国外贸进出口5115.9亿美元,同比减少0.4%。其中,出口2983.7亿美元,同比-0.3%,预期4.5%,前值5.7%;进口2132.2亿美元,同比-0.7%,预期0.0%,前值0.3%;贸易顺差851.5亿美元,低于预期959.7亿美元。

观点:

我国10月份进出口增速双双由正转负,且均弱于市场预期。随着内外需不足产生的负面影响逐步显现,叠加疫情再度反复以及去年同期基数的走高,外贸数据大幅回落,预计接下来出口同比增速仍将低位运行。进口延续价涨量跌的特征,当前我国经济内生需求依然较为疲弱,因而未来大宗商品价格回落或将拖累进口增速。

一、全球景气度继续下滑,外需回落趋势未改

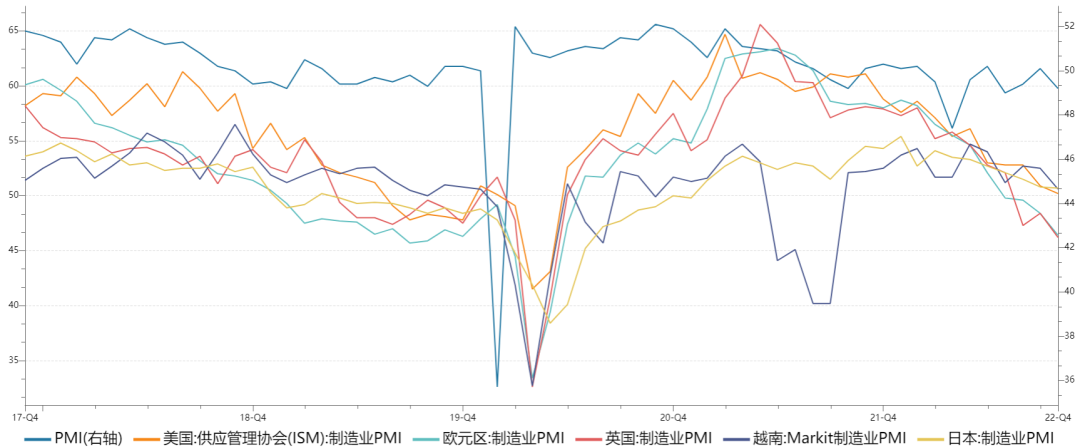

全球主要经济体经济景气度回落依然是当前趋势,外需大幅滑落已反映到我国出口上,在此背景下,同比增速由正转负。具体来看,10月美国ISM制造业PMI进一步下滑至50.2,非制造业指数降至54.4,均创2020年5月以来新低;欧元区制造业PMI下行1.7个百分点至47.1,持续位于收缩区间。数据上看,海外发达经济体景气度延续回落趋势,经济衰退预期并未降温。并且近期就业报告显示,世界最大经济体10月新增就业岗位多于预期,但也闪现出经济放缓的迹象,失业率上升,薪资通胀下降,经济疲态已现,这也支持美联储可能在未来放缓加息步伐的观点。

需要注意的是,我国10月制造业PMI环比回落0.9个百分点,始终位于收缩区间内。10月份国内疫情多点多地散发,供需两端恢复进程均受到冲击,新订单以及新出口订单指数表现不佳,分别录得48.1和47.6,低位运行,需求回落压力较强,这说明以供给作为主要出口推动的模式受到较大负面影响,内外需增长均面临持续性挑战。

图表 1 主要经济体PMI

资料来源:wind,瑞达期货研究院

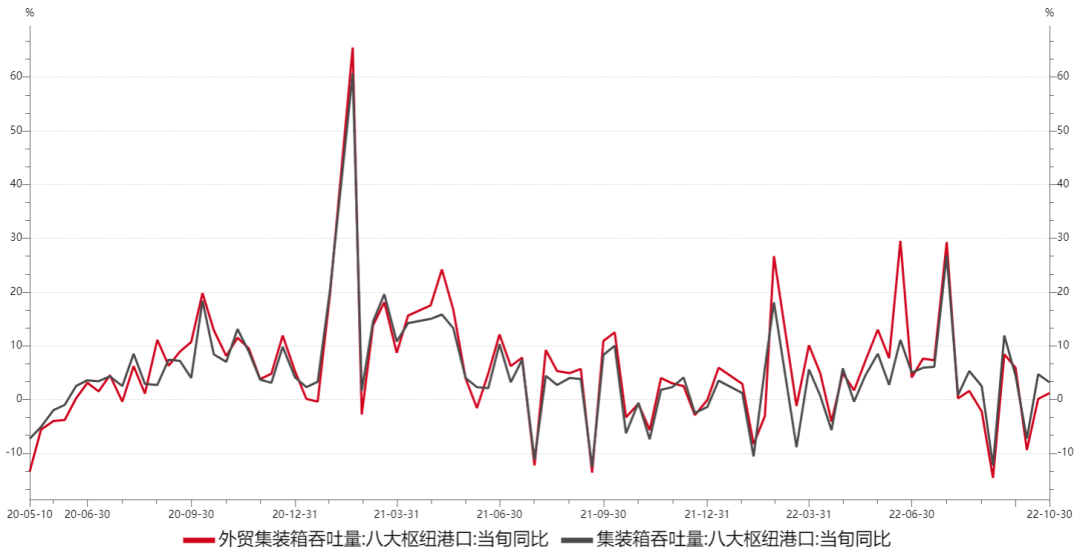

截至10月30日,八大枢纽港口集装箱吞吐量及外贸集装箱吞吐量同比分别少增1.2和4.7个百分点。数据上看,八大枢纽港口集装箱吞吐量同比自7月创2020年5月份以来新高后迅速回落,且这一趋势仍在维持。随着海外经济体衰退预期的持续升温,以欧美为代表的经济持续下行,外需不佳使得国内制造业出口持续放缓,甚至表现弱于疫情前水平。预计接下来出口对中国经济内生增速的拉动作用将进一步弱化。

图表 2 八大枢纽港口集装箱吞吐量(%)

资料来源:wind,瑞达期货研究院

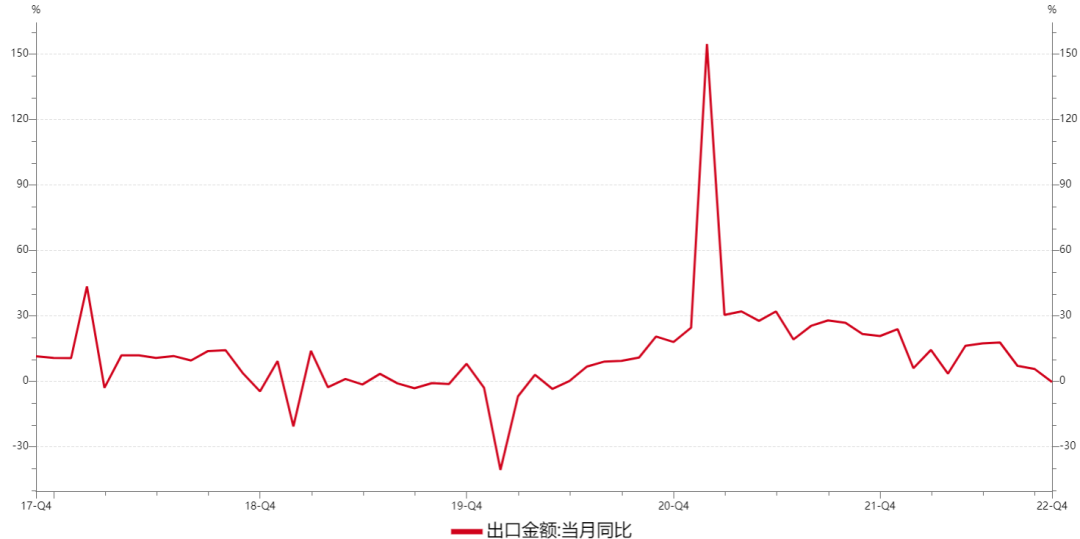

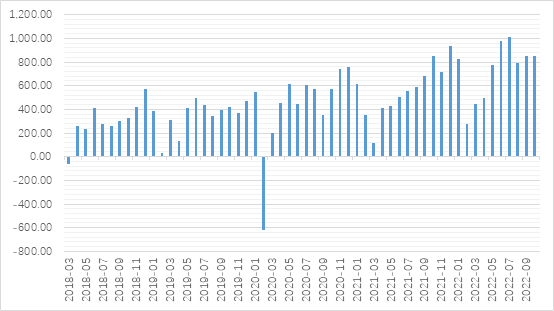

二、国内需求显疲软,出口增速转负

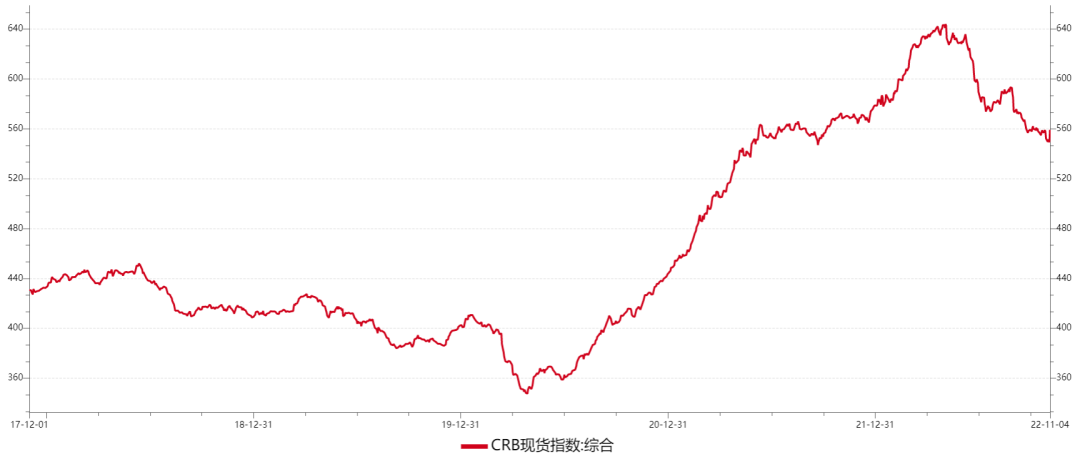

我国10月出口金额为2983.7亿美元,前值3327.6亿美元,同比减少0.3%,增速时隔两年后转负,并显著低于市场预期。在我们看来,本月出口数据大幅走弱有三点原因:一是内需不足问题显著。一国的需求是整体经济复苏的核心动能,而自2020年以来疫情多点多地反复,使得需求端复苏过程较为缓慢。而内需的不足又将会从消费、出口、物价等多个层面共同影响国民经济,后续随着我国政府“稳增长”“稳投资”等一系列配套措施逐步见效或有所改善。二是去年基数走高所引起的下行压力。去年9月至11月出口同比增速迅速抬升,这也使得我国四季度出口数据有一定的下行压力。三是从主要出口产品量价拆分来看,出口价格的回落也有一定的影响。10月CRB商品指数同比减少1.1,较上月回落3.5个百分点,使其对10月出口增速的支撑减少。

图表 3 我国出口同比增速(%)

资料来源:wind,瑞达期货研究院

图表 4 CRB现货指数

资料来源:wind,瑞达期货研究院

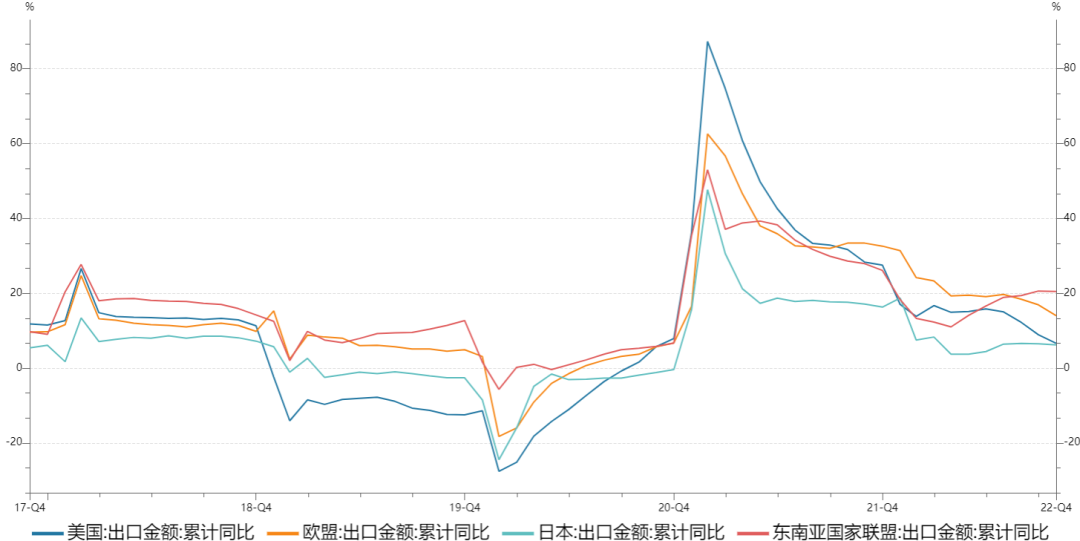

从出口经济体看, 中国对多个国家出口增速均有所下降,对欧美出口回落幅度尤其明显。10月我国对美国、欧盟出口同比增速分别为-12.6%和-9%,较9月分别回落1、14.6个百分点;而对东盟出口增速回落9.2个百分点至20.3%;对日本出口增速亦回落2.1个百分点至3.8%。从数据可以看出,虽增速有所下降,但东盟依然是我国第一大贸易火爆,是我国出口保持强劲的重要支撑,主要是由于新兴经济体的工业生产持续修复从而带动经济好转;发达国家中,受全球衰退预期升温影响,外需较为疲软,使得我国出口增长放缓。

图表 5 我国对主要经济体出口累计同比增速

资料来源:wind,瑞达期货研究院

从主要出口产品上看,10月各类主要商品出口增速均有所回落。劳动密集型产品出口金额多数降幅扩大,服装及衣着附件,箱包,纺织纱线、织物及其制品出口金额同比分别为-16.93%、19.7%、-9.05,较上月分别回落12.5%、8.18%、6.31%,主要是受到内外需不足、国内疫情共同影响。中上游原材料如成品油、肥料也都回落明显,尤其是肥料出口金额同比再次转负至0.57%。值得注意的是,从量价拆分角度来看,10月制造业PMI新出口订单指数持续位于荣枯线以下,而出口商品价格指数也由升转降,数量、价格因素共同回落使得近期出口数据表现不佳。

图表 6 国内主要出口产品

|

出口重点商品金额 (美元,当月同比) |

2022-10 |

2022-09 |

2022-08 |

2022-07 |

2021-10 |

|

肥料 |

-0.6 |

5.4 |

-11.5 |

-25.3 |

65.00 |

|

家用电器 |

-25.0 |

-19.8 |

-8.6 |

-7.7 |

14.40 |

|

成品油 |

63.9 |

125.4 |

19.0 |

39.4 |

15.40 |

|

医疗仪器及器械 |

-13.9 |

-10.2 |

-2.1 |

1.6 |

25.60 |

|

家具及其零件 |

-10.6 |

-9 |

-1.2 |

-2.1 |

14.40 |

|

手机 |

7.0 |

23.2 |

3.9 |

-10.3 |

12.10 |

|

灯具、照明装置及其零件 |

-15.7 |

-14.3 |

-1.0 |

-0.9 |

31.10 |

|

高新技术产品 |

-7.6 |

-0.9 |

5.1 |

2.4 |

23.70 |

|

纺织纱线、织物及其制品 |

-9.1 |

-2.7 |

10.2 |

16.1 |

7.30 |

|

通用机械设备 |

-5.3 |

2 |

12.5 |

21.3 |

27.60 |

|

粮食 |

4.6 |

21.4 |

2.4 |

43.5 |

9.10 |

|

机电产品 |

-0.7 |

6 |

9.1 |

13.0 |

24.30 |

|

汽车零配件 |

4.8 |

5.3 |

10.5 |

27.3 |

14.50 |

|

集成电路 |

-2.4 |

-1.7 |

8.7 |

-5.3 |

32.60 |

|

塑料制品 |

2.8 |

5.6 |

14.4 |

20.5 |

23.00 |

|

服装及衣着附件 |

-16.9 |

-4.4 |

11.6 |

18.5 |

24.70 |

|

汽车(包括底盘) |

89.2 |

128.9 |

56.2 |

64.00 |

155.00 |

|

农产品 |

10.1 |

10.5 |

23.1 |

29.00 |

14.00 |

|

玩具 |

-17.9 |

-9.4 |

20.2 |

27.9 |

25.10 |

|

钢材 |

-100.0 |

-4.1 |

32.3 |

41.2 |

89.50 |

|

稀土 |

47.4 |

63.5 |

76.3 |

43.9 |

191.50 |

|

鞋靴 |

2.7 |

8.3 |

30.4 |

37.5 |

35.50 |

|

箱包及类似容器 |

19.7 |

28 |

34.1 |

41.3 |

44.90 |

资料来源:wind,瑞达期货研究院

总的来看,由于全球经济衰退预期升温引发的外需受挫,叠加疫情反复下,我国内需的缓慢复苏,本月我国出口增速时隔两年再度转负,量价齐跌令我国外贸动能走弱,超出市场预期。展望未来,海外紧缩政策不改,叠加大宗商品等原材料价格的普遍回落,或使此前因疫情所推动的高出口增速在四季度持续承压。

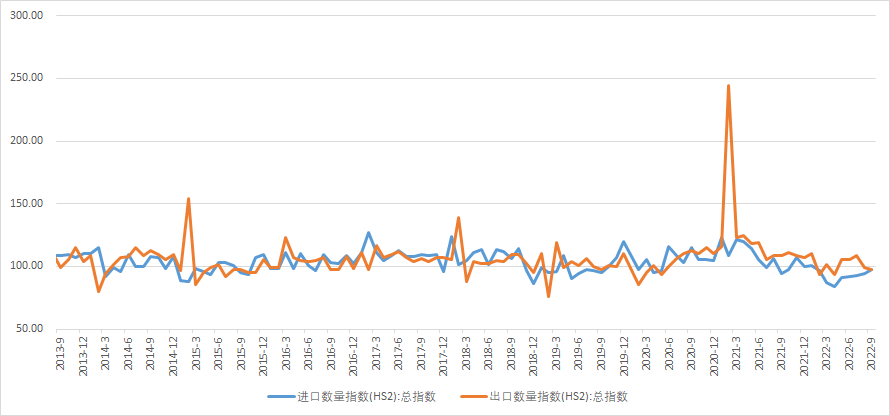

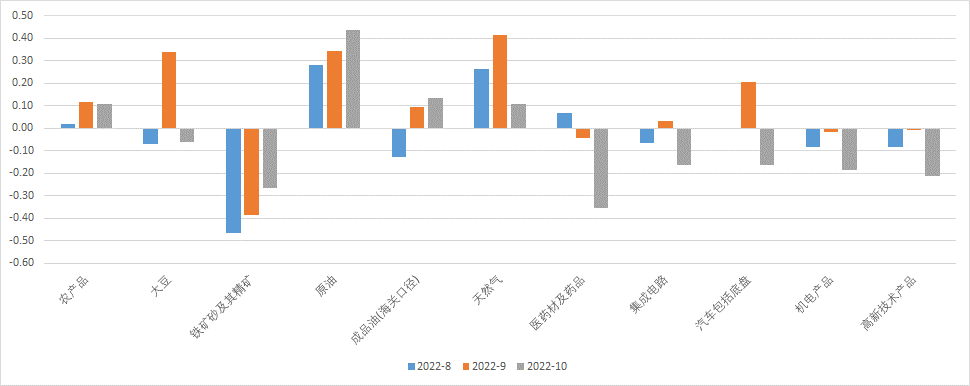

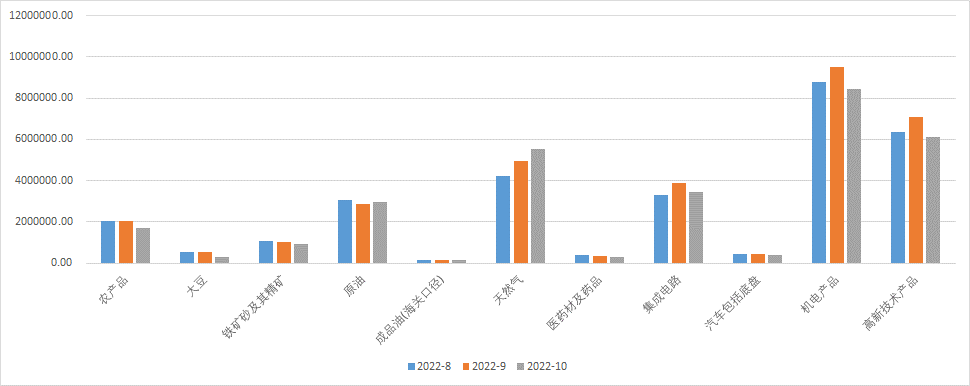

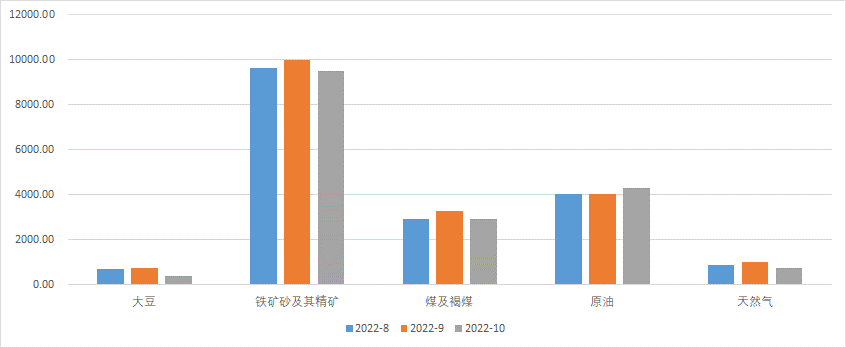

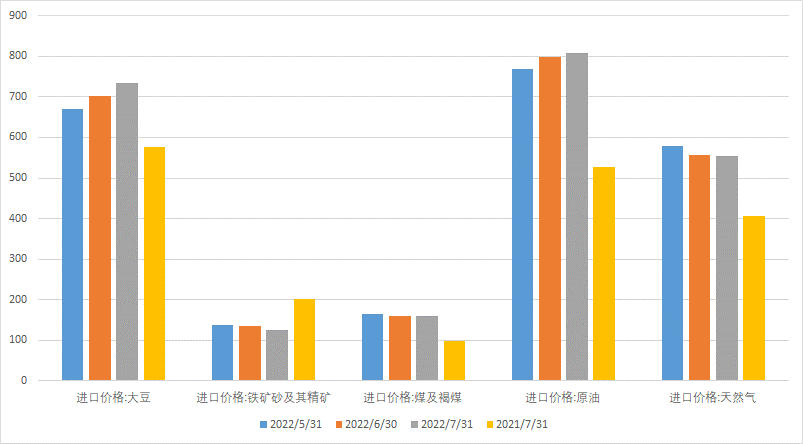

三、上游商品进口偏弱,内需弱势仍是抑制

10月份,我国(美元计价)进口金额同比增速从 9 月的0.3%下滑至-0.7%,低于市场预期约0.3%,反映内需还在筑底阶段。以最新公布的 9 月进口价格指数估算,在剔除价格因素估算后,10月进口物量同比跌幅为9%左右,降幅较9月份有所扩大。结构上看,铁矿砂、汽车、医药、集成电路、机电以及高新技术产品进口金额同比降幅有所扩大,原油进口金额则延续同比多增。受海外供应链因素以及当前美元指数表现强劲的影响,1-10月份进口呈弱,其中上游商品量价均呈现回落趋势。10月单月来看,铁矿砂、煤以及天然气呈现量价齐跌,而在OPEC+公布减产的影响下,原油价格出现反弹带动原油进口量价走高。此外,当前进口整体偏弱的主要原因还是在于内需偏弱。受疫情反复扰动影响以及房地产持续走弱影响,国内需求始终呈现相对弱势,因而10 月进口同比增速近两年来首次出现负增长。

11月进口基数偏高,且海外供应链尚未完全修复,叠加内需修复进程缓慢,预计12月份进口金额将呈现小幅下降。然而中长期来看,随着海外供应链完全修复,政策拉动需求回暖,进口增速有望于明年一二季度上行。

图表 7 进出口数量指数(HS2)

资料来源:wind,瑞达期货研究院

图表 8 进口商品金额同比增速(%)

资料来源:wind,瑞达期货研究院

图表 9 主要进口商品金额(万美元)

资料来源:wind,瑞达期货研究院

图表 10 主要进口商品数量(万吨)

资料来源:wind,瑞达期货研究院

图表 11 主要进口商品价格(美元)

资料来源:wind,瑞达期货研究院

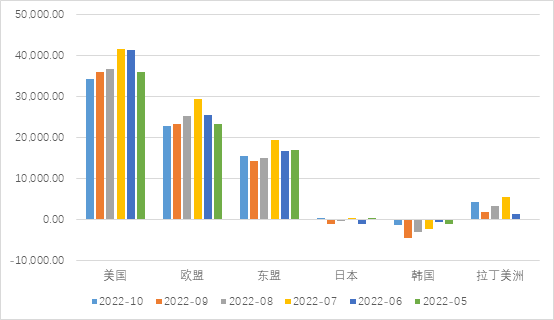

四、贸易顺差持续扩大,新兴经济体贡献显著

前十个月对美出口额为4945.7亿美元,同比增速下滑至6.6%,占我国出口总值的16.58%,我国1-10月自美国进口额为1452.6亿美元,同比增长0.3%,较前值下降0.2个百分点,占比为4.85%。10月我国对美出口同比下降12.6%,降幅较上月扩大1个百分点,为连续3个月同比负增长,10月中美贸易顺差为341.94亿美元,贸易顺差较上月略有下降。

1-10月对欧盟累计出口4727.69亿美元,同比增长14.0%,占比15.85%。前十个月自欧盟进口2386.05亿美元,同比下降6.3%,占比为7.97%。10月我国对欧盟出口同比下降9.0%,增速较上月大幅下滑14.6个百分点,是10月出口增速转向负增长的主要原因。10月中国对欧盟贸易顺差为226.76亿美元。欧洲能源危机导致部分企业产能受损或给中国带来转移订单支撑对欧盟出口,但能源持续受限将导致欧洲需求下行,近三个月我国对欧出口增速持续下行,我国对欧出口增速或有逐步放缓的可能。

自今年年初RCEP协议生效以来,92%以上的贸易货物取消关税以及贸易规则便利化进一步降低和节约贸易的成本和时间,为以东盟为首的RCEP成员国出口注入驱动力。我国1-10月对东盟累计出口4639.18亿美元,同比增长20.5%,占我国出口总值的15.55%;同时前十个月自东盟进口3345.65亿美元,同比增长5.6%,占比为11.18%。10月我国对东盟出口增速达到20.3%,尽管增速较上月下滑9.2个百分点,对东盟出口增速明显保持高位,10月中国对东盟贸易顺差为155.32亿美元,RCEP成员国红利共振,区域贸易合作成果显著。

总体来看,10月我国贸易顺差851.54亿美元,同比扩大0.9%,外贸整体延续出口强于进口,当月贸易顺差规模持续上升,贸易顺差维持历史高位。10月对美国和欧盟贸易顺差均有所下滑但仍保持高位,对东盟和拉美国家贸易顺差均持续扩大,对日本由贸易逆差转为贸易顺差,对韩国贸易逆差有所下降。

图表 12 主要贸易国(地区)贸易差额

(单位:百万美元)

资料来源:wind,瑞达期货研究院

图表 13 主要贸易国(地区)贸易差额

(单位:百万美元)

资料来源:wind,瑞达期货研究院

2025-09-30【分析文章】长假前风控和留仓技巧

2025-09-26【事件分析】Grasberg矿暂停营运,铜矿紧缺或加剧