【分析文章】精铜产量稳步攀升,供应宽松预期增强

时间:2022-07-12 08:55浏览次数:9567来源:本站

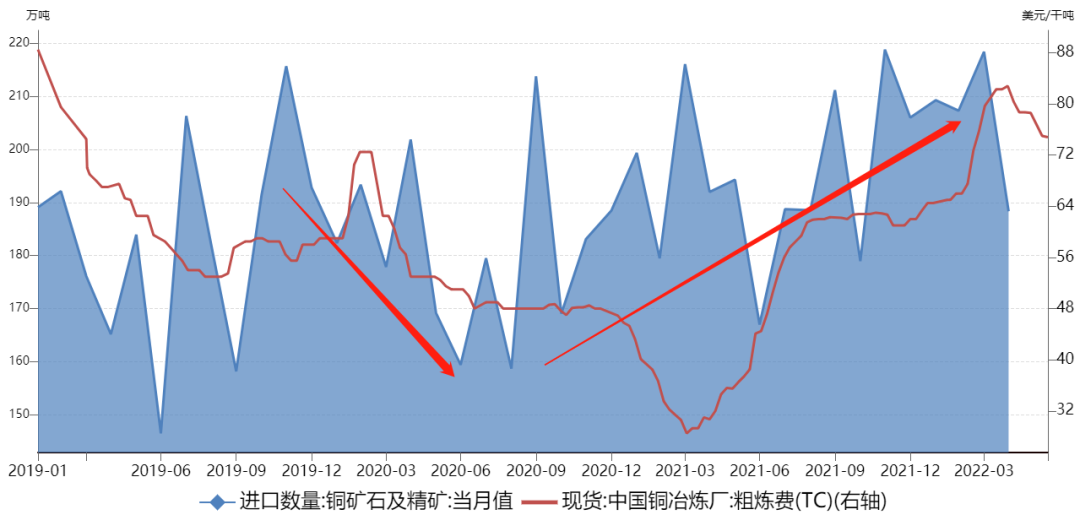

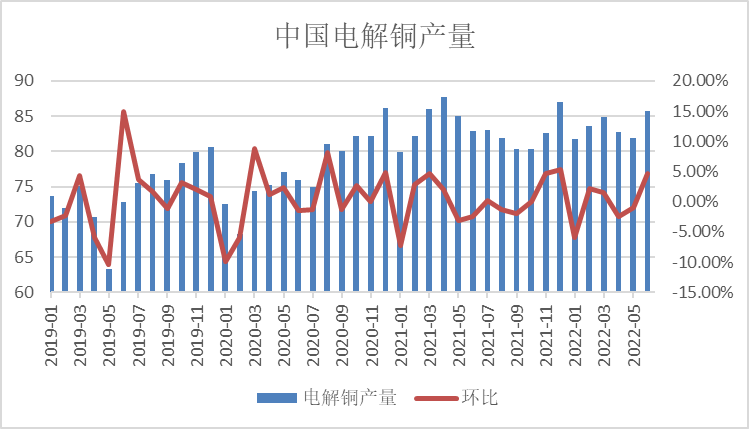

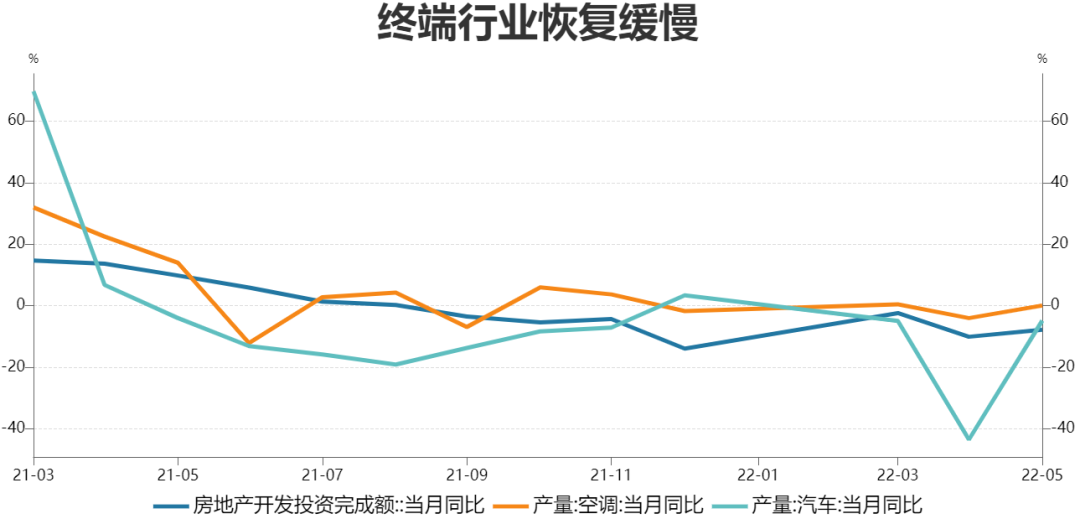

2022年上半年铜价呈现上行回落走势,其主要因全球通货膨胀开始抬头,以及俄乌冲突爆发,叠加铜市库存较往年同期大幅下降,市场供应趋紧,支撑铜价逐渐上行。不过4月份以来,由于美联储加息步伐加快,并且中国疫情导致经济放缓,铜价承压大幅下跌。铜矿供应增长明显,加工费TC上升。据海关总署数据,中国5月铜矿砂及其精矿进口218.9万吨,环比增长16.19%,同比增长0.1%,上半年中国铜矿进口量呈现震荡上升趋势;1-5月铜矿砂及其精矿累计进口1042.2万吨,同比增加6.1%,较1-4月的增加1.5个百分点。国内铜矿供应紧张局面已经较此前得到明显改善,随着南美疫情影响减弱,加之铜价大幅上涨,去年下半年以来国内铜矿进口量延续增长趋势。今年上半年,国内铜矿港口库存以及铜矿加工费TC进一步上升,截至7月8日,铜矿加工费TC为73.1美元/吨,已经恢复至2019年一季度的水平。显示目前铜矿供应得到明显改善。国内电解铜产量爬升趋势。今年上半年由于原料供应较去年改善,且硫酸价格表现强势,高利润驱动下冶炼厂生产积极性较强。据SMM数据,6月中国电解铜产量为85.70万吨,环比上升4.6%,同比上升3.3%。从7月冶炼厂排产计划来看,整体依旧处于检修旺季,金川,南国进入检修对产量影响较大,赤峰也有冶炼厂提前检修降低市场产量预期,其余检修对产量影响均不算太大;但部分大厂从检修中恢复产量也将同步恢复下整体产量将维持高位。预计7月国内电解铜产量为85.84万吨,环比上升0.2%,同比增长3.4%。后期进入8-9月份,3个主要新扩建计划有望按部就班进展下国内电解铜产量有望稳步攀升。终端行业需求恢复缓慢。二季度国内出现疫情并在之后得到控制,经济活动逐渐改善,不过终端行业虽然环比恢复但是同比仍有较大下降。具体数据来看,房地产行业,2022年5月房地产开发投资完成额12979亿元,环比增加13.96%,同比下降7.8%;5月商品房销售面积10970.23万平方米,环比增加25.77%,同比下降31.77%。家电行业,2022年5月,家用洗衣机产量679.5万台,同比下降3.3%;空调产量2182.9万台,同比增加0.1%;家用电冰箱产量667万台,同比下降11.5%。汽车行业,5月汽车产销量192.6万辆和186.2万辆,环比增长59.7%和57.6%,同比下降5.7%和12.6%。整体来看,目前终端行业随着疫情控制正在呈现逐步恢复态势,不过并未出现强劲的反弹,一方面政策的刺激作用尚未完全释放,另一方面市场信心的修复仍需要时间,使得终端需求恢复表现较为缓慢。铜显性库存进入累库周期。截至2022年7月8日,全球铜显性库存报265844吨,较上月末增加23583吨。其中COMEX铜库存69973短吨,较上月末减少10576短吨,过去一年呈现小幅增长趋势;LME铜库存133025吨,较上月末增加15275吨,6月下旬以来进入增库周期;上期所铜库存69353吨,较上月末增加17900吨,6月库存自低位呈现回升态势。整体来看,全球铜显性库存处在历史较低水平,不过近期开始呈现回升趋势,显示供应紧张的局面正在边际改善。全球经济衰退担忧,美联储激进加息。6月份,世行在《全球经济展望》报告称,俄乌冲突加剧了疫情对全球经济的影响,2022年全球经济增长预期下调至2.9%。在此之前,世行已在4月份将今年全球经济增长预期从1月份公布的4.1%下调至3.2%。6月份,美国ISM制造业PMI的新订单指数录得49.2,环比下降5.9;欧元区制造业PMI的新订单指数录得45.2,为2020年5月以来新低。欧美6月PMI新订单分项均跌至萎缩区间,显示未来需求呈现放缓趋势。全球经济下行压力增大,市场的担忧情绪不断升温。今年3月美联储开启新一轮的加息周期,以此来控制在史无前例的货币宽松政策,叠加全球供应短缺之后,导致通胀的大幅攀升。美联储在3月加息25个基点,在5月加息50个基点,在6月加息75个基点。其中6月份的加息幅度为1994年以来力度最大的一次。美联储激进加息同样也受到经济数据表现较好的支持,数据显示,美国6月非农就业新增37.2万人,远远超过预期的26.8万人,连续第三次超出预期,并且是2月以来超出预期最大一次。因此,7月美联储继续激进加息75基点的可能性已十之八九,这将进一步提振美元的吸引力,推动美元指数上行。综上所述,铜矿供应增长明显,国内铜矿加工费TC得到明显回升,叠加硫酸价格走高,国内炼厂生产积极性较高,当前虽然处于检修旺季,不过炼厂检修产能复较快,环比产量小幅上升,并且三季度还有新增产能投放,预计产量将稳步攀升。需求方面,终端行业恢复表现较为缓慢,整体来看虽然环比呈现回升态势,但是同比依然有较明显降幅。6月份以来全球铜显性库存呈现上升趋势,显示供应紧张局面正在边际改善。此外今年全球经济下行压力较大,叠加美联储预计将继续激进加息,市场担忧情绪较重,且推动美元指数大幅上行。因此,预计后市铜价还将面临较大压力。

瑞达期货:陈一兰

资格证号:F3010136(Z0012698)

以上信息仅供参考,不作为入市建议

手机登录请点击此处下载期货云开户APP

客服热线:4008-8787-66

客服热线:4008-8787-66