-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2021-01-27 09:06浏览次数:12293来源:瑞达期货研究所

1、统计套利

统计套利策略始于20世纪80年代,由Nunzio Tartaglia带领的摩根士丹利的一支数量分析团队提出来,其套利策略被广泛应用,目前在欧美、日本等成熟市场已成为主流。

统计套利是基于市场中性和均值回复的,即如果资产价差是平稳的时间序列,则未来也会遵循历史数据所统计出来的规律,短期的偏离会逐步回归均值。同时,统计套利亦是一种风险套利,其风险在于这种历史统计规律在未来一段时间内是否继续存在。

那为何不使用无风险套利呢?因为很难事先知道价差的合理范围,除非恒定的“借贷必相等”价差为零,否则无法确定目前的价差是偏大还是偏小,从而无法判断买卖方向,所以要从直观趋势图里发现套利是很难的。

2、ECM模型

统计套利的核心是协整关系和误差修正,对应着上文所说的历史统计规律和短期偏离回归,描述这种关系的其中一个方法就是误差修正模型(ECM,Error Correction Model)。

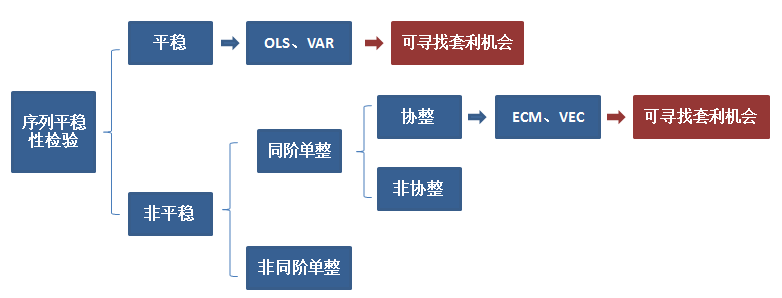

任何建模的前提都是数据是平稳的,否则会出现过拟合,影响预测效果。而价格序列普遍都是非平稳的,所以不能直接用最小二乘法回归(OLS)来描述两个资产价格的关系。但如果两个价格之间具有长期均衡的特征,即他们的价差是平稳的,那他们就具有协整关系,就可以通过建立ECM模型来寻找套利机会。

图1 统计套利模型建立流程

数据来源:瑞达期货研究院

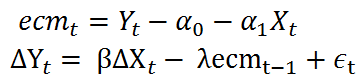

ECM模型为

其中a1代表Y对X的长期弹性,β代表短期弹性;ecm项代表t-1时期价差的偏离程度,λ代表非长期均衡偏差的修正比例,而根据Madhavan和smith(1993)提出的半周期公式

可以计算短期偏差向长期均衡回归的周期T,其反应了出现偏离以后的回归速度。

3、实证分析

1)寻找相关性高的品种

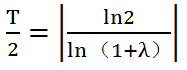

价差能维持平稳说明两种资产的正相关性较高,故第一步为筛选正相关系数较高的两个品种。选取2019年1月1日-2021年1月21日的各商品品种与各股指期货活跃合约的结算价,进行相关性分析,找出正相关性最高的组合。

发现菜籽油(OI)与沪深300(IF)的正相关系数最大,为0.9288;其次为菜籽油(OI)与上证50(IH),为0.9074;排第三为玉米(C)与沪深300(IF),为0.8847。

图2 与各股指期货正相关系数的前5名商品

数据来源:Wind,瑞达期货研究院

2)价格序列的平稳性检验

以沪深300和菜籽油为例,为了消除价格纲量,先对两个价格序列取对数,记作LNIF和LNOIL,分别做ADF检验。

LNIF的p值为0.3853,大于0.05,不能拒绝原假设,即该序列具有一个单位根,是非平稳序列。同理LNOIL的p值为0.8297,亦是一个非平稳序列。

3)检验是否同阶单整

协整的前提是两者同阶单整,所以在检验是否存在协整关系前需检验是否同阶单整。同阶单整是指在做相同阶数差分后两个序列都变成平稳的。

一阶差分后的LNIF序列的ADF检验p值为0,小于0.05,拒绝原假设,即序列没有单位根,是平稳的,记作LNIF~I(1)。同理LNOIL一阶差分序列的p值也为0,记作LNOIL~I(1)。

上述结果表明两个对数序列的一阶差分序列都是平稳的,即为同阶单整,可能存在协整关系,进行下一步协整检验。

4)检验是否协整

用EG两步法检验协整关系。第一步,用OLS建立协整回归式来描述长期关系,LNIF = -0.0073 + 0.9306*LNOIL(式1),发现残差有较强的一阶自相关性。

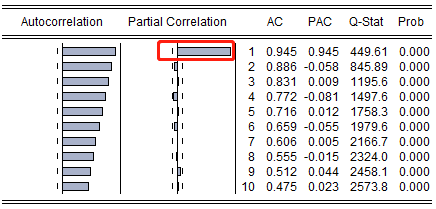

图3 协整回归式的残差自相关分析

数据来源:Eviews,瑞达期货研究院

考虑加入一阶滞后项,LNIF = -0.0018+ 0.3363*LNOIL - 0.2956*LNOIL(-1) + 0.9565*LNIF(-1)(式2)。残差的自相关性消失,因此初步认为LNIF和LNOIL有长期均衡关系。

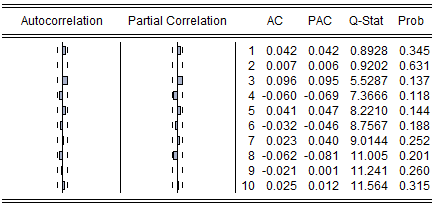

图4 加入一阶滞后项的残差自相关分析

数据来源:Eviews,瑞达期货研究院

第二步,检验残差的平稳性。式1残差的ADF检验p值为0.0095,小于0.05,拒绝原假设,残差序列不存在单位根,是个平稳序列,说明LNIF和LNOIL是(1,1)阶协整的。

5)建立ECM模型

将协整回归式(式1)的残差序列代入ecm项估计参数。由于式1的残差存在一阶自相关性,因此变量的差分项亦要加入一阶滞后项,来消除ECM模型的自相关,DLNIF = 0.3499*DLNOIL + 0.0503*DLNIF(-1) - 0.0494*DLNOIL(-1) - 0.0469*RESID01(-1)(式3)。

λ为0.0469,即前一期的非长期均衡会以4.69%的比例进行反向修正,换算过来的T为30天,即修正短期偏差需要30天。

6)判断买入卖出方向

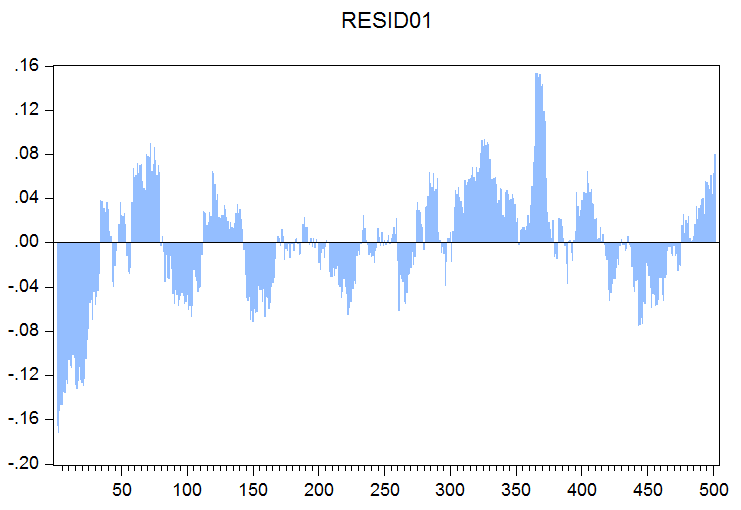

按照理论,ecm=0才是期货价差的均衡状态,但从下图来看现实中基本都不是处于零状态,而是围绕着零轴上下波动。

图5 协整回归式的残差序列

数据来源:Eviews,瑞达期货研究院

当ecm>0为正时,说明IF被高估OIL被低估,按照套利原理应买入OIL卖出IF,待ecm下降低于0时平仓,获取额外利润,反之亦然。由上图可见t-1期的ecm为正的,可进行上述操作达到套利目的。

当然,期货交易是盯市制度的,套利时还需要考虑被强平的风险,故买卖时点可根据ecm来判断。先构造出ecm的z-score序列,即(x-mean)/std,简单地衡量序列和均值的距离,一般将开仓阈值设为±1。

以上信息仅供参考,不作为入市建议

2025-09-30【分析文章】长假前风控和留仓技巧

2025-09-26【事件分析】Grasberg矿暂停营运,铜矿紧缺或加剧