-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2019-11-12 09:33浏览次数:23892来源:期货日报 赵彬

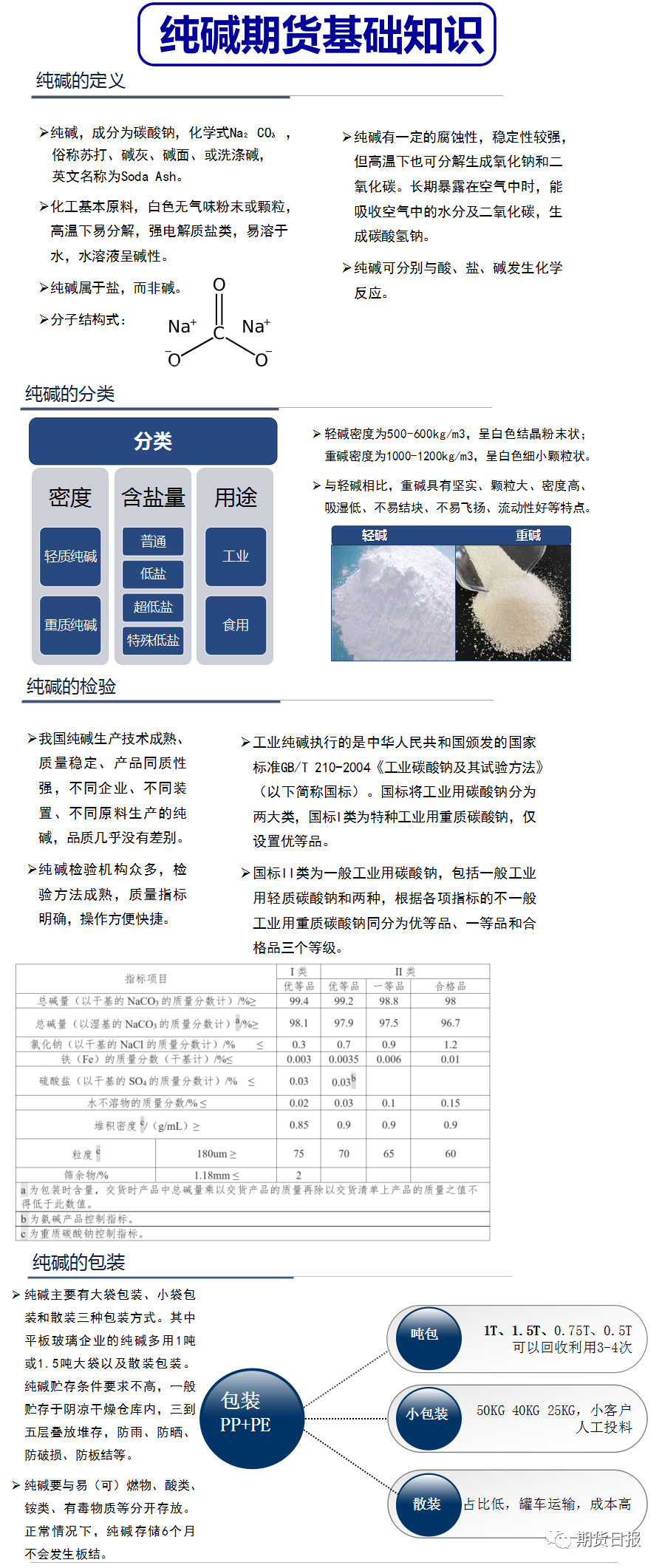

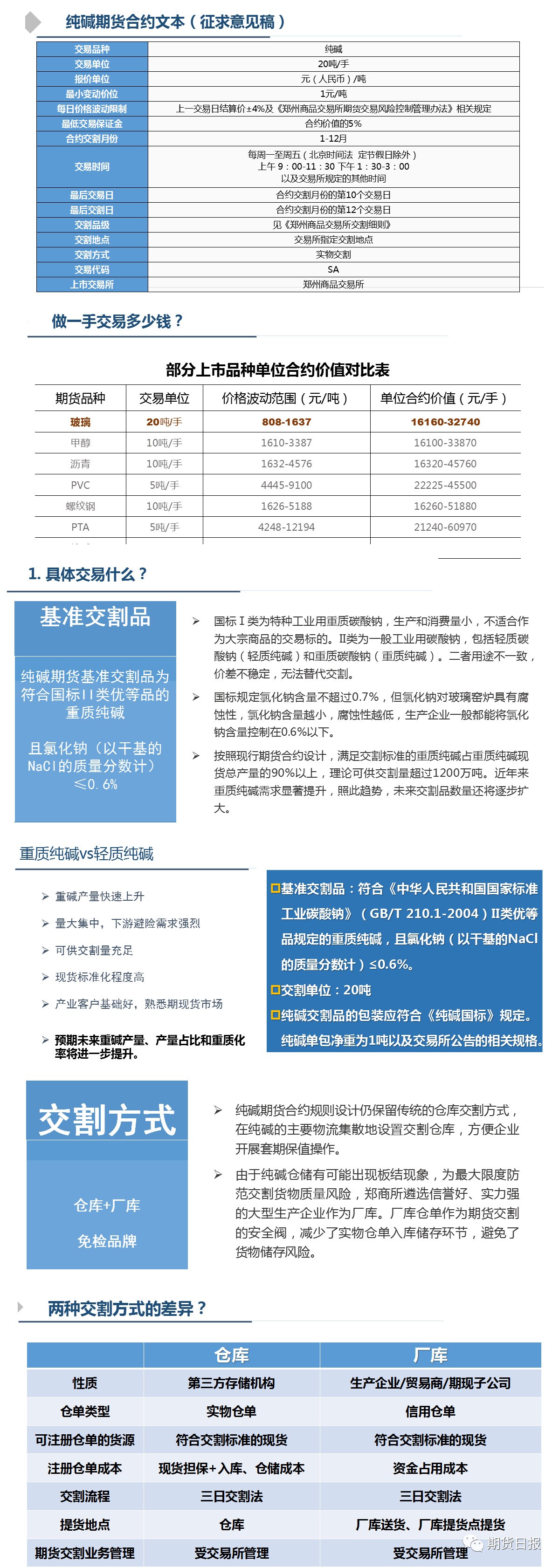

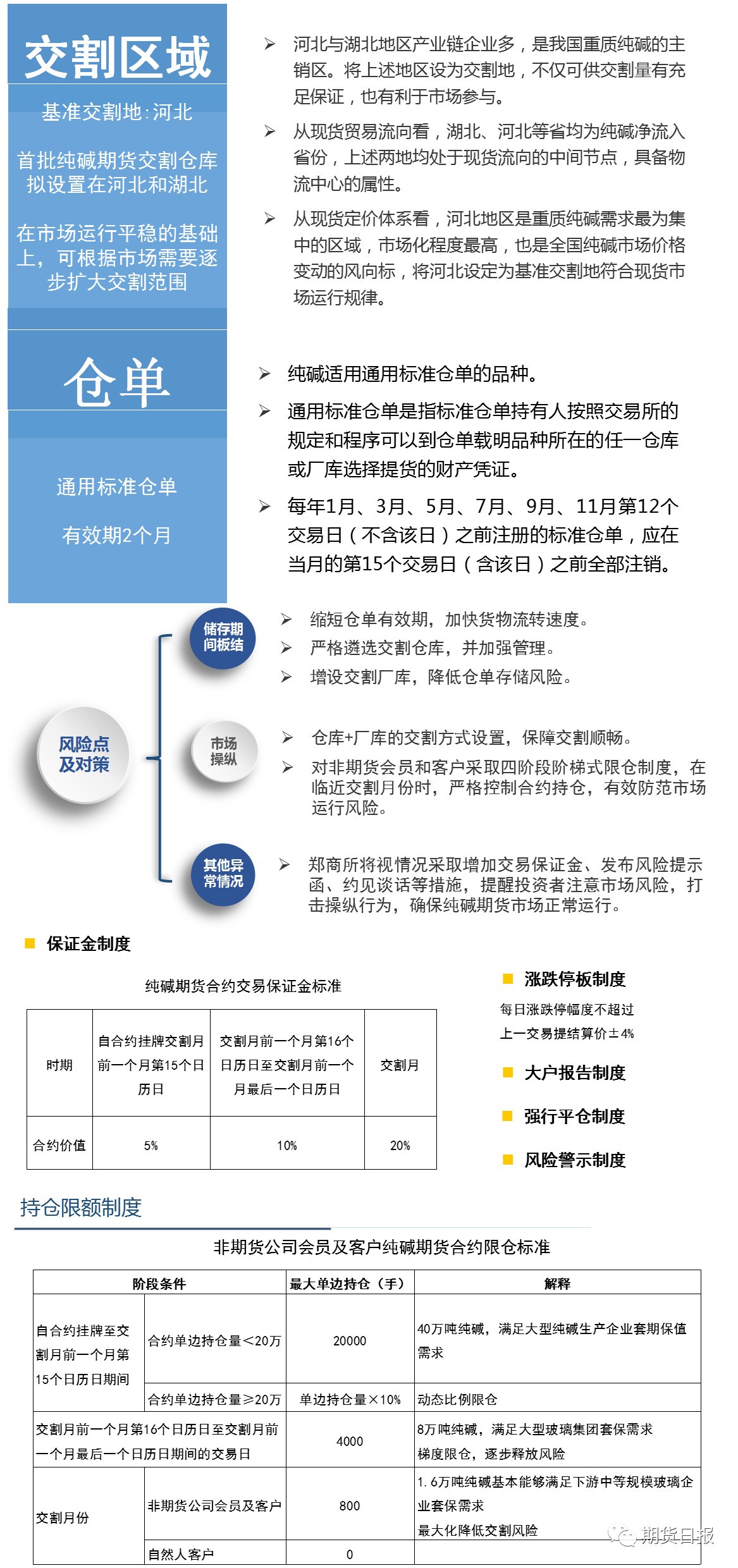

11月8日,记者从证监会例行新闻发布会获悉,证监会已正式批准纯碱期货12月6日在郑州商品交易所上市交易。市场相关人士告诉记者,纯碱期货的上市,一方面,有助于提高纯碱行业发现价格效率;另一方面,有利于企业规避经营风险。

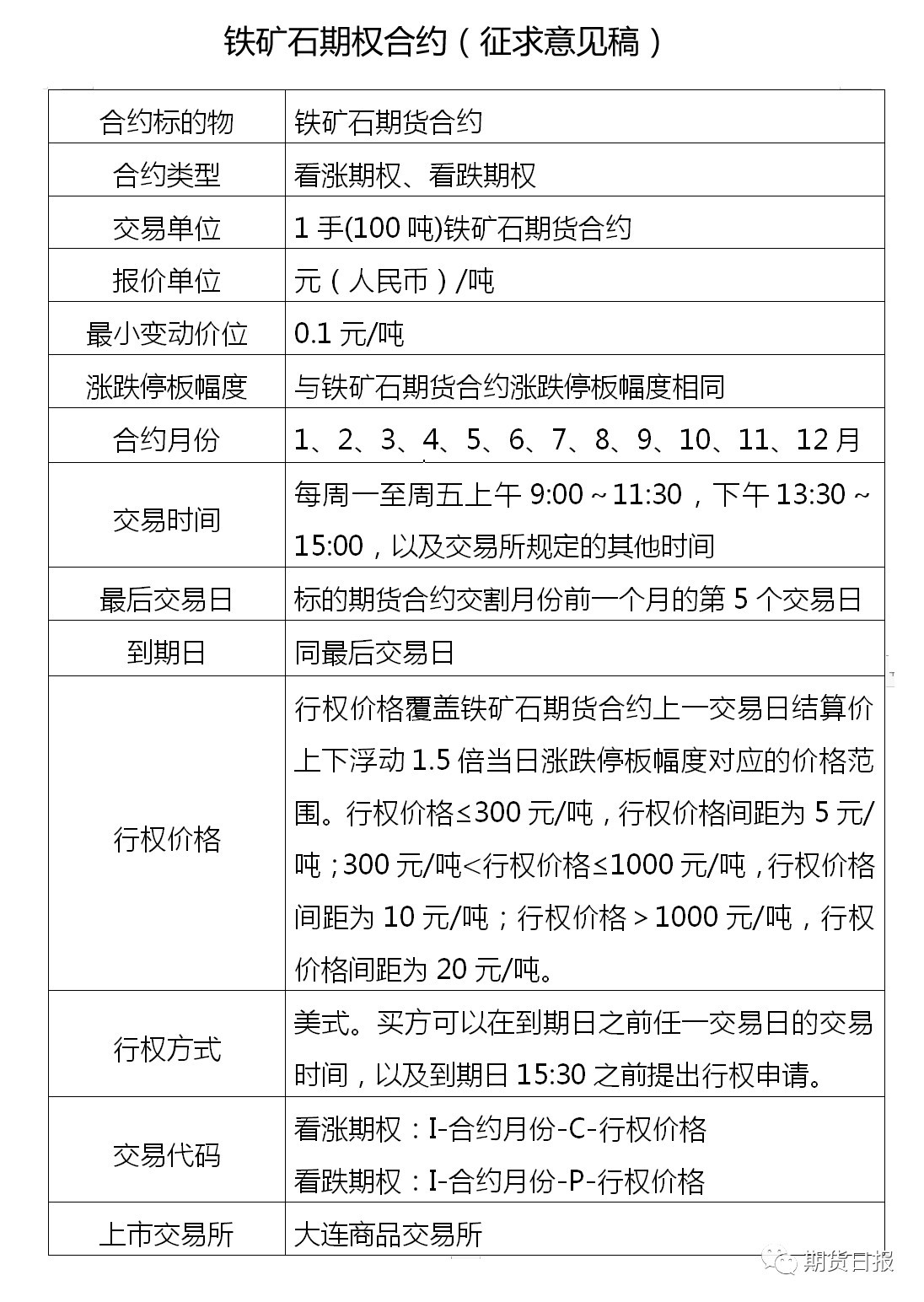

与此同时,11月8日,大商所就铁矿石期权合约公开征求意见。根据此次公布的铁矿石期权合约征求意见稿,铁矿石期权合约类型为看涨期权和看跌期权;交易单位为1手(100吨)铁矿石期货合约;最小变动价位为0.1元/吨,是标的期货最小变动价位的1/5,有利于提高期权报价精度;涨跌停板幅度与铁矿石期货合约涨跌停板幅度相同;合约月份与标的期货合约月份一致;行权价格覆盖铁矿石期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。结合铁矿石期货的历史交易数据,大商所采用分段式的行权价格间距。行权价格≤300元/吨,行权价格间距为5元/吨;300元/吨<行权价格≤1000元/吨,行权价格间距为10元/吨;行权价格>1000元/吨,行权价格间距为20元/吨。行权方式为美式,即买方可以在到期日之前任一交易日的交易时间以及到期日15:30前提出行权申请。

市场相关人士告诉记者,纯碱期货的上市:一方面,有助于提高纯碱行业发现价格效率。在现货贸易中,纯碱价格反映的是即期供求关系,且价格缺乏权威性,市场透明度低。纯碱期货上市后,通过交易可产生连续、公开、权威、透明的期货价格,为市场协定价格提供有效的参考,帮助产业链企业全面分析纯碱市场形势,及时捕捉影响纯碱价格变化的因素,做到提前预判、及时反应、准确应对,促进行业健康平稳发展。

通过纯碱期货的远期价格引导机制,产业链可以合理安排生产经营,优化资源配置。由于期货价格形成机制能够涵盖当前及未来一定时期的宏观、供求等信息,纯碱期货价格往往能够较现货价格更加有效地反映出市场运行情况,是市场配置资源的有效工具。

另一方面,有利于企业规避经营风险。以平板玻璃生产为例,重碱采购成本占到浮法玻璃生产成本的25%以上,企业对纯碱价格波动非常敏感。但由于缺少高效的避险工具,部分企业只能被迫采用囤货的方式规避市场风险,不但资金量占用大,而且仓储成本高,不利于行业健康发展。

纯碱期货上市后,上下游企业可以通过期货市场套期保值,利用期货交易保证金的杠杆作用,用较少的资金就可以实现保值目的,提前锁定采购成本或销售利润,稳定企业盈利水平。

郑商所相关负责人介绍,2012年郑商所已成功上市玻璃期货,纯碱是玻璃的重要生产原料,上市纯碱期货可以进一步完善相关产业链期货品种体系,提高期货市场服务建材产业广度和深度。近日,郑商所已就纯碱期货合约及规则制度设计公开征求市场各方意见建议,未来将持续跟踪纯碱现货市场,研究吸取各方意见和建议,更好地满足产业链企业运用纯碱期货规避风险的需求,不断提升期货市场服务实体经济能力。

大商所就铁矿石期货期权合约征求意见

为满足市场发展需要、进一步完善铁矿石期权合约,11月8日,大连商品交易所(以下简称“大商所”)发布通知,就铁矿石期权合约向市场公开征求意见。据悉,此次征求意见的内容为《大连商品交易所铁矿石期货期权合约(征求意见稿)》,同时大商所还公布了合约起草说明。有关意见或建议须以书面或电子邮件的形式于2019年11月15日前反馈至大商所。

(一)合约标的

铁矿石期权合约的标的物为铁矿石期货合约。与现货相比,期货标准化程度高,价格公开、透明、连续,更适于作为商品期权的标的物。

(二)交易代码

合约代码采用看涨期权(标的期货合约交易代码—合约月份—C—行权价格)、看跌期权(标的期货合约交易代码—合约月份—P—行权价格)的格式。C和P分别代表看涨期权和看跌期权的合约类型代码。如I—2001—C—600,代表标的为2020年1月份交割的铁矿石期货,行权价格为600元/吨的看涨期权。

(三)交易单位

期权交易单位是指1手期权合约对应标的期货合约的数量,1手铁矿石期权对应1手(100吨)铁矿石期货合约。

(四)报价单位

铁矿石期权报价单位设计为与标的期货合约一致,报价单位为元(人民币)/吨。

(五)最小变动价位

最小变动价位是指该期权合约单位价格涨跌变动的最小值。从豆粕期权市场运行情况来看,通常浅虚值期权合约较为活跃,其价格波动小于标的期货的1/2,设置较小的最小变动价位,有利于提高报价精度,使期权价格能够及时、有效反映标的期货价格的变动。因此,铁矿石期权最小变动价位设置为0.1元/吨,占标的期货的1/5。

(六)涨跌停板幅度

涨跌停板幅度是指期权合约在一个交易日中上涨或下跌的最大值。我所铁矿石期权合约涨跌停板幅度与标的铁矿石期货合约涨跌停板幅度相同。当期权价格小于停板幅度时,跌停板价格取期权合约的最小变动价位。

(七)行权方式

我所铁矿石期权是美式期权,买方在合约到期日及其之前任一交易日均可行使权利。美式期权行权灵活便利,可以降低期权集中到期对标的市场运行的影响,是国际市场商品期货期权的主流行权方式。

(八)合约月份

合约月份是指期权合约对应的标的期货合约的交割月份。铁矿石期权合约的月份为1、2、3、4、5、6、7、8、9、10、11、12月,与标的期货合约月份一致。期货合约的所有月份均有对应期权合约,便于每一期货合约都有可选择的期权合约进行套期保值和策略组合。

(九)行权价格

期权行权价格是指由期权合约规定的,买方有权在将来某一时间买入或者卖出标的期货合约的价格。期权行权价格覆盖的范围应该足够宽泛,即便在期货价格波动较大时,仍然能够满足投资者对平值、实值、虚值期权的避险需求。但在一定范围内,期权的行权价格数量应当适量,过多将影响单一期权合约的流动性,过少则可能导致缺乏相应合约构建策略组合。

我所规定行权价格应当覆盖其标的期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。随着期货价格的变动,每一个交易日将根据上一交易日标的期货结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围,增挂新行权价格的期权合约,满足投资者多样化避险需求。

(十)行权价格间距

行权价格间距是指相邻两个行权价格之间的差。从铁矿石期货历史交易数据来看,期货价格主要在300元/吨至1000元/吨区间内波动,为与标的期货价格范围相匹配,我所采用分段式的行权价格间距。铁矿石期权行权价格小于等于300元/吨时,行权价格间距为5元/吨;行权价格大于300元/吨且小于等于1000元/吨时,行权价格间距为10元/吨;行权价格大于1000元/吨时,行权价格间距为20元/吨。

(十一)交易时间

期权交易时间与标的期货交易时间一致。

(十二)最后交易日与到期日

最后交易日是指期权合约可以进行交易的最后一个交易日,到期日同最后交易日。为保证期权买方(卖方)在最后交易日能够顺利行权(履约),同时保证到期日后有充裕的时间对行权(履约)获得的期货持仓进行平仓,期权最后交易日设定为标的期货合约交割月份前一个月的第5个交易日。

大商所相关负责人表示,铁矿石期权与大商所现有期权品种适用于同一套规则体系,合约设计方面充分借鉴了国际期权市场惯例以及豆粕、玉米期权的研发经验。根据铁矿石期现货市场实际运行特点,铁矿石期权在最小变动价位、行权价格与行权价格间距等方面进行了针对性设计,在注重风险防控的同时兼顾市场流动性,保障期权功能有效发挥。

在铁矿石期权研发过程中,大商所与产业企业、投资机构、期货公司及其风险管理子公司以及业内专家等进行了深入研讨论证,充分听取市场意见,不断完善期权合约规则。此外,大商所于9月16日推出了铁矿石期权仿真交易,便于市场各方熟悉铁矿石期权的相关合约规则,并进一步检验业务流程、技术系统等各个环节。

上述负责人指出,作为大商所首个研发的工业品期权品种,铁矿石期权将为钢铁产业链企业提供更丰富、灵活的避险工具和交易策略,进一步满足企业个性化的风险管理需求,助力我国钢铁行业高质量发展。欢迎市场各方对铁矿石期权合约提出宝贵意见和建议,交易所将认真梳理研究,进一步完善铁矿石期权合约。

来源:期货日报 赵彬

2025-09-30【分析文章】长假前风控和留仓技巧

2025-09-26【事件分析】Grasberg矿暂停营运,铜矿紧缺或加剧